アセットマネジメントOne(以下「当社」)は、良好なパフォーマンスのファンドをより多くお客さまにご提供するため、運用の高度化などに日々取り組んでおりますが、この度、公募投資信託(アクティブファンド)の運用パフォーマンスに関する成果指標(KPI)を新たに策定いたしました。今後、当指標を定期的に公表するとともに、当指標に対する影響の大きいファンドの運用状況等についても併せてご報告いたします。

当社は、当指標について、「当社が良好なパフォーマンスのファンドをより多くお客さまにご提供できているか」を測るだけでなく、「当社が運用業界における他社対比パフォーマンス面でより価値があるファンドを提供できているか」という観点で、当社の運用力を客観的に測ることができる指標であると考えております。

当指標は、時期により厳しい結果となることがございますが、良い時も悪い時も公表を続けることで、投資家の皆さまから信頼される資産運用会社を目指したいと考えております。

当指標の算出方法や考え方については、下記「KPIの算出方法等について」をご覧ください。

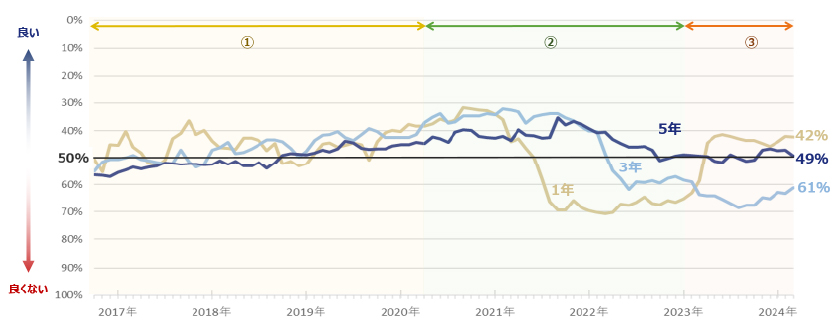

※期間:2016年10月~2024年3月(月次)

※当社公募投資信託全体の運用資産残高(2024年3月末時点):141,577億円

※当指標の算出対象となる当社公募投資信託(アクティブファンド)全体の運用資産残高(2024年3月末時点):73,699億円

※出所:Morningstar DirectのデータをもとにアセットマネジメントOne作成

| 期間① |

|

| 期間② |

|

| 期間③ |

|

国内株式(含むリート)残高の多くを占めるのはリートのファンドですが、中小型グロース株ファンドを中心に、中長期的に高い付加価値を提供しております。 ※当指標の算出対象となる当社公募投資信託(アクティブファンド)における国内株式 の運用資産残高(2024年3月末時点):6,480億円 |

外国株式(含むリート)「未来の世界シリーズ」や「新光 US-REIT オープン」が大きく影響するアセットクラスとなっております。パフォーマンスが不調だった時期もありましたが、足元は改善傾向にございます。 ※当指標の算出対象となる当社公募投資信託(アクティブファンド)における外国株式の運用資産残高(2024年3月末時点):41,492億円 |

国内債券確固たる組織力と国内における高いプレゼンスを活かし、継続的に良好なパフォーマンスを提供しております。 ※当指標の算出対象となる当社公募投資信託(アクティブファンド)における国内債券の運用資産残高(2024年3月末時点):2,922億円 |

外国債券ファンド数が相対的に少なく、変動幅が大きくなりやすいアセットクラスとなっております。中長期的には安定したパフォーマンスを提供しております。 ※当指標の算出対象となる当社公募投資信託(アクティブファンド)における外国債券の運用資産残高(2024年3月末時点):7,418億円 |

マルチアセット(資産複合)「投資のソムリエ」が大きく影響するアセットクラスとなっております。 「投資のソムリエ」は引き続きモデル改良に取り組んでおり、パフォーマンスの向上に努めてまいります。 ※当指標の算出対象となる当社公募投資信託(アクティブファンド)におけるマルチアセットの運用資産残高(2024年3月末時点):12,726億円 |

※期間:2016年10月~2024年3月(月次)

※出所:Morningstar DirectのデータをもとにアセットマネジメントOne作成

各月末時点において、当社のアクティブファンド*1の収益率*2が、同じファンド分類*3に位置づけられたアクティブファンドのなかで上位何%に位置するかを、ファンドの残高加重で平均し、月次で並べたものを指標といたします。

集計単位は当社のファンド全体及び5つのアセットクラス*4ごとの計6つとし、期間は1年、3年、5年の3つを使用いたします。

*1 アクティブファンドはモーニングスターの定義による。ただし、ETF・MRF・モーニングスターカテゴリーが割り振られていないファンドなどは含まれない。また、既に償還しているファンドはデータ取得日の関係で含まれない可能性がある。

*2 使用する収益率は分配金再投資基準価額を用いた収益率(1,3,5年)

*3 ファンド分類はモーニングスターカテゴリーを使用。

*4 アセットクラスはモーニングスターカテゴリーを参考に当社が独自であてはめたもの。国内株式・国内債券・外国株式・外国債券・マルチアセットの5つ。

(ご参考)当社運用資産残高(2024年3月末):69兆円

当社に「One国内株式ファンド」「One海外債券ファンド」(いずれも架空のファンド)の2本しかないと仮定した場合、下記のような計算となります。実際は対象となるすべてのファンドに対して下記のような計算を行っております。

|

<国内株式大型成長型>

<外国債券米国型>

|

|

※上記はあくまで架空の例であり、実際のファンド等とは一切関係はございません。

当指標の算出において、各ファンドのウェイトは残高加重となっております。ここでは、特に影響の大きい5ファンドにおける運用成績の状況・運用成績向上のための取り組み等について開示いたします。

|

|

2021年半ばから2022年にかけては、世界的なインフレ進行を受けた金融引き締めなどを要因に、ESGや成長性に優れた銘柄群のバリュエーション調整が起きたことや、世界的に資源価格が高騰する中で株価が大きく上昇したエネルギーセクターを、ESGの観点から非保有としていたことから、当ファンドのパフォーマンスは低迷しました。しかし2023年以降は、欧米でのインフレが徐々に沈静化する中で利上げ懸念が後退し、バリュエーション低下圧力が和らいだことに加え、当ファンドで保有する銘柄の業績が堅調に推移したことから、パフォーマンスは大きく改善しております。 パフォーマンス悪化時にも投資哲学を堅持し、ESGへの優れた取り組みや、長期的な成長期待に変化が無いにもかかわらず大きく株価が下落した銘柄の保有を続ける一方、インフレや景気減速といった外部環境の変化が企業価値および株価に与えうる影響を様々な角度から検証・試算し、適宜ポートフォリオの調整を実施したことが2023年以降のパフォーマンスの回復に寄与しております。 引き続き徹底したボトムアップ・アプローチにより、優れたESGへの取り組みなどを通じて長期にわたって持続的で質の高い成長が期待できる企業を選別し、株価の割安度を重視して少数の銘柄へ集中投資を行っていく方針でございます。 |

| ファンド名・愛称 | 商品分類 |

|---|---|

| グローバルESGハイクオリティ成長株式ファンド(為替ヘッジなし) 愛称:未来の世界(ESG) |

追加型投信/内外/株式 |

|

|

2021年半ばから2022年にかけては、世界的なインフレ進行を受けた金融引き締めなどを要因に、成長株のバリュエーション調整が起きたことや、コロナ禍により押し上げられたIT需要に反動減が見られたことから、当ファンドのパフォーマンスは悪化しました。しかし2023年以降は、欧米でのインフレが徐々に沈静化する中で利上げ懸念が後退し、バリュエーション低下圧力が和らいだことに加え、当ファンドで保有する銘柄の業績が堅調に推移したことから、パフォーマンスは大きく改善しております。 パフォーマンス悪化時にも投資哲学を堅持し、長期的な成長期待に変化が無いにもかかわらず大きく株価が下落した銘柄の保有を続ける一方、インフレや景気減速といった外部環境の変化が企業価値および株価に与えうる影響を様々な角度から検証・試算し、適宜ポートフォリオの調整を実施したことが2023年以降のパフォーマンスの回復に寄与しております。 引き続き徹底したボトムアップ・アプローチを通じ、長期にわたり持続可能な競争優位性を有し、高い利益成長が期待できるハイクオリティ成長企業を選別し、株価の割安度を重視して厳選した投資を行っていく方針でございます。 |

| ファンド名・愛称 | 商品分類 |

|---|---|

| グローバル・ハイクオリティ成長株式ファンド(為替ヘッジなし) 愛称:未来の世界 |

追加型投信/内外/株式 |

|

|

当ファンドは、ファンドを設定した2012年から2021年まではおおむね堅調に推移しましたが、以降、当ファンドにとって厳しい環境が続いております。2022年は、世界的なインフレ進行による各国の金融政策引き締めを受け、多くの組入資産、特に為替ヘッジ付先進国債券の下落が大きく、基準価額にマイナスの影響を及ぼしました。 2023年度は、国内外の金利上昇および円安の進行を受けて安定資産および為替ヘッジがマイナス寄与する一方で、国内外の株式市場の好調を受けてリスク性資産がプラス寄与し、基準価額は上昇しております。 当ファンドでは、これまでリスク性資産の急反発時に基準価額が追随して上昇しない場面や、安定資産の下落時に基準価額の下落を抑え切れなかった場面があったことから、この点を改善するために、2023年度に「基本配分戦略(月次戦略)」と「機動的配分戦略(日次戦略)」の両面から改良を実施しております。引き続き、当社の米国子会社との連携や運体制も強化しており、当ファンドがファンド設定以来大切にしてきた「徹底した分散」の投資哲学からぶれることなく、今後も継続的に運用モデルの改良を実施し、パフォーマンスの向上に努めてまいります。 |

| ファンド名・愛称 | 商品分類 |

|---|---|

| 投資のソムリエ | 追加型投信/内外/資産複合 |

|

|

当ファンドは、これまで、米国景気に対する先行き懸念から、よりディフェンシブなポートフォリオを構築していたことから、堅調な米国経済から景気敏感な銘柄が上昇する中でベンチマークに対して劣後する状況が続いておりました。 FRBは年内にも金利を引き下げると見られており、金利が低下する局面では米国REITが株式市場をアウトパフォームすることも期待されます。こうした投資環境を踏まえ、当ファンドは、構造的な成長機会有する銘柄と景気循環的な回復を追い風とする銘柄のバランスを取りながらポートフォリオの構築に取り込んでおります。 なお、当ファンドは、2021年初めに運用プロセスの見直しを行い、リスク水準が十分でないとの判断から、サブセクターのアロケーションを機動的に配分変更し、より確信度の高い銘柄に絞り込んで運用する仕組みを導入いたしました。また、運用チームのインベスコ社では、2022年8月から共同CIOから単独CIOによる運用体制に移行し、運営の柔軟性が増しております。よりパフォーマンスにより責任を負うマネジメント体制となっており、パフォーマンス改善に向けて運用力の強化に取り組んでおります。 |

| ファンド名・愛称 | 商品分類 |

|---|---|

| 新光 US-REIT オープン 愛称:ゼウス |

追加型投信/海外/不動産投信 |

|

|

当ファンドの投資対象となる外国籍投信は、2010年の運用開始以来、おおむね市場を上回るパフォーマンスをあげております。 2022年は、世界的なインフレ進行を背景とした金融引き締めの中で、当ファンドが保有する優良企業の株価もバリュエーションが比較的高い銘柄を中心に下落する一方、当ファンドが非保有とする景気連動性の高い銘柄群が比較的堅調であったため、市場全体に比べ、パフォーマンスは劣後しております。 このような中でも、当ファンドでは、他社には模倣の難しい強みを有し、経済情勢に関わらず、高い投下資本利益率を長期に亘って維持できる優良企業を、徹底した銘柄調査によって選別し、長く保有する事が、長期的なパフォーマンスにつながると考え、投資哲学、投資方針を維持してまいります。 |

| ファンド名・愛称 | 商品分類 |

|---|---|

| ファンドスミス・グローバル・エクイティ・ファンド | 追加型投信/内外/株式 |

©2023 Morningstar. All Rights Reserved.ここに含まれる情報は、(1)Morningstarおよび/またはそのコンテンツ提供者の専有財産であり、(2)複写または配布してはならず、(3)ライセンサーおよびMorningstarが提供する投資等の助言ではなく、(4)正確性、完全性または適時性を保証するものではありません。Morningstarおよびそのコンテンツ提供者は、この情報の使用により生じるいかなる損害または損失についても責任を負いません。過去の実績は将来の結果を保証するものではありません。

上記は、過去の実績または2024年3月31日時点の見解であり、将来の運用成績等を示唆・保証するものではございません。

投資信託に関するお問い合わせは

コールセンターまでお電話ください

0120-104-694

受付時間は営業日の午前9時~午後5時です

当社では、サービス向上のため、お客さまとの電話内容を録音させていただいております。あらかじめご了承ください。

当社は録音した内容について、厳重に管理し適切な取り扱いをいたします。