投資信託を買う⑥:これだけは押さえたいファンド選び3つのポイント

2019/10/04

本シリーズでは、これから投資を始めようとしている方へ、投資信託の購入前、購入後にすべきことや注意点などを解説します。

第4回、第5回と本シリーズのメインである「投資信託の選び方」をテーマに取り上げてきましたが、今回はこのテーマの締めくくりとして、具体的なファンドの選び方について押さえておきたいポイントをお伝えします。

第4回では「投資信託の種類と特徴」、第5回では「投資信託を使った分散投資の活用方法」について理解を深めていただきました。自分の投資アイディアに従って「こんなファンドに投資してみたい」という考えがまとまったら、後はそれに当てはまるファンドを探すだけです。

では、「どうやってそのファンドを探せばいいのか?」そして「探した結果、実際に投資すべきかどうかは何を基準に決めればいいのか?」、そこを詳しく見ていきましょう。

ファンドはどうやって探せばいい?

例えば、「日本の中小型株式はまだまだ成長の余地がある」、「外国債券なら比較的利回りが高いから手堅いパフォーマンスが期待できるはずだ」、「とにかく幅広く分散投資して中長期的なリターンを期待しよう」などの投資アイディアを考え付いたとします。そこから、具体的にはどのようにして投資アイディアに近いファンドを探せばよいのでしょうか。

すでに金融機関で投資信託口座を開設している場合は、その金融機関のHP(ホームページ)などから検索するという手もありますが、今回はこれから投資を始めようとしている方を想定しているため、この段階で金融機関を限定してしまうのはセオリーと異なります。(詳しくは第2回をご参照)

そこで、取扱金融機関を限定しないでファンドを検索するツールとして、例えば投資信託協会やウエルスアドバイザー社(投資信託の評価等を行っている会社)等のHPが挙げられます。

投資信託協会のHPは個人投資家が国内で購入できるファンドを網羅しており、ウエルスアドバイザー社についてもほとんどのファンドを網羅しています。加えて、どちらも投資対象やNISAなどのかなり詳細な条件を指定できるため、自分の投資アイディアに近い条件でファンドを相当程度絞り込むことが可能になると考えられます。一方で、2つのホームページは検索条件で使われているカテゴリーやその他の付加機能が異なっているため、両方試してみて、自分の気に入った方をメインに使うと良いでしょう。

ファンド選び3つのポイント

上記の方法でファンドが絞れたら、必ず確認したいのが以下の3つのポイントです。

①手数料等

②リターンとリスク(値動き)

③ファンドの特色

これらは目論見書もしくは月次レポートから簡単に確認できますし(ただし、リスクの値は掲載されていないものもあります)、手数料やリターン等は先ほど紹介した2つのHPならファンド間での比較も可能です。

そして、どのポイントも将来のパフォーマンスに大きな影響を与えることが十分に有り得るため、全て確認したうえで、どのファンドに投資するのか、あるいはそもそも投資するのをやめて別の投資アイディアでファンドを探し直すのかを決めると良いでしょう。

それでは、それぞれのポイントについて解説していきます。

投資対象・条件が同じなら、手数料は安い方が良い

まず手数料等については、その主なものとしては購入時手数料、換金時手数料(解約手数料)、運用管理費用(信託報酬)そして信託財産留保額があります。

<購入時手数料>

購入時に販売会社に対して直接支払う手数料です。同じファンドでも販売会社によって異なる場合があるため、投資するファンドが決定したら、金融機関が提供するサービスと合わせて購入時手数料も比較すると良いでしょう。

<解約手数料>

解約時に販売会社に対して直接支払う手数料です。ただし、解約手数料のかかるファンドは少数です。

<信託報酬>

運用期間中(ファンド保有中)に販売会社、運用会社、信託銀行に対してファンドを通じて間接的に負担する手数料です。このため、信託報酬はファンドの基準価額のマイナス要因となります。また、公表されている基準価額は信託報酬が控除された後の値であるため、ファンド間でパフォーマンスを比較する場合、信託報酬の違いはすでに基準価額に含まれていることに留意しましょう。

<信託財産留保額>

解約時にファンドに対して負担する費用です。ファンドは解約資金を作るために、ファンドの保有資産を売却する必要がありますが、その際には売却コスト等がかかります。このため、ファンド運用の安定性を高めるのと同時に長期保有する受益者との公平性を確保することを目的として、信託財産留保額が設定されているファンドもあります。つまり、残存受益者にとって信託財産留保額が設定されていることはメリットとなります。

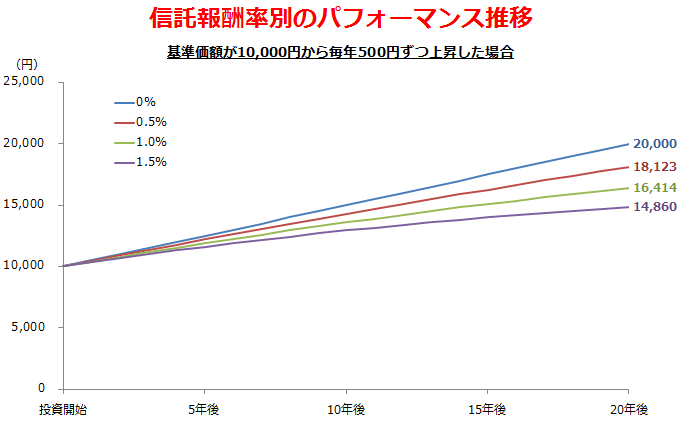

当然ながら、投資対象資産が全く同じなら手数料の安いファンドの方がリターンは高くなります(信託財産留保額を除く)。手数料はパフォーマンスに対して確実にマイナスの影響を与え、特に、信託報酬については運用期間中ずっと負担するものなので、長期投資の場合、下の図で示したように僅かな違いが大きなパフォーマンスの差を生む場合もあります。このため、「手数料が安い」という条件はファンド選びの重要事項の1つと言えるでしょう。

※上記は一例であり実際のファンドのパフォーマンス推移を表すものではありません。

※上記は簡易計算(毎年、前年基準価額と当年基準価額(信託報酬控除前)の平均に信託報酬率を乗じた値を当年基準価額から控除)により算出しています。

リターンとリスクで値動きのイメージを掴もう

投資においてはリターンが最も重要となりますが、過去のリターンそのものは必ずしも信頼できる値ではありません。過去のリターンと同じだけ将来も同じリターンが得られると考えることは危険ですし、特に、本シリーズの第4回で説明したとおり、リスクが高い資産は過去のリターンの信頼性がさらに大きく下がるためです。

しかし、例えば「国内株式」のように、同じ地域・資産のファンド同士で大きなリターンの差がある場合、そこに何らかの原因があると仮定し、その原因を探ることはとても有益であると考えられます。

また、リスクはリターンほど大きくは変わらないことから、リスクの値や基準価額の推移を確認して、そのファンドがどの程度の値動きをするものなのかを確認することも有益です。

ファンドの特色で投資アイディアとの合致を確認しよう

最後にファンドの特色ですが、これによって自分の投資アイディアにより近いファンドかどうかを確認することができます。

また、同じ地域・資産のファンドでリターンに大きな差がある場合、その原因は手数料の違いの他にファンドの特色から確認できることも少なくありません。

-

「アクティブ」と「パッシブ」など運用手法の違い

-

大型株と中小型株の違い

-

投資テーマの違い

上記は典型的な例ですが、多くの場合、ファンドの特色を比較してみると何かしらの糸口を掴むことが可能と考えられます。

その違いが必ずしも主要な原因であるとは限りませんし、今後もパフォーマンスの優劣が同じであるとも限りません。しかし、自分の投資アイディアにより近い特色を持つファンドが、同じ地域・資産のファンドの中でどの程度パフォーマンスが良いのか(あるいは悪いのか)という情報は、投資アイディアの検証をするのに大変有用な材料となります。

長期で付き合うファンドはじっくり選ぼう

今回はファンドの探し方を具体的に挙げ、選び方の3つのポイントを解説しましたが、これで「投資信託を買う」にかなり近づけるのではないでしょうか。もちろん3つを確認すれば十分というわけではないものの、膨大なファンドが存在し、さまざまな情報が溢れているなか、ポイントを絞って探すことも重要であると考えられます。

実際にファンドを探してみると、「手数料が高い」、「許容範囲以上の値動きをしていた」、「同じ地域・資産の他のファンドと比べてパフォーマンスが著しく悪い」など、納得のいくものが見つからない場合もあるかと思います。

そんな時は、自分の投資アイディアを実現するために該当するファンドの中で少しでも条件が良いものを選ぶ選択肢がある一方で、「譲れない条件」を満たしていないのなら、思い切って別の投資アイディアを検討することも選択肢の1つです。

長期投資の場合、投資するファンドとは10年以上の付き合いになることも考えられます。ぜひ、じっくりと納得のいくファンドを探してみてください。

(執筆:1級ファイナンシャル・プランニング技能士 佐藤 啓)

関連ページ

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします