良い運用?悪い運用?投資信託の月次レポートの着眼点

2018/08/02

皆さまは、投資信託を購入後、どのようにその運用状況をチェックされているでしょうか?

- 購入した販売会社の担当者に問い合わせる。

- 運用会社から発行されている各種レポート類を参照する。

- 運用会社のコールセンターに照会する。

投資家の皆さまそれぞれに、購入した投資信託についての運用状況のチェック方法は異なると思います。中には、購入後は基準価額の値動きや分配金の額をチェックするくらいで、ファンドの中身-ポートフォリオの内容は特段チェックしないという方もいらっしゃるかも知れません。しかし筆者は、投資信託が価格変動する商品である以上、購入した投資信託を購入者である投資家の皆さま自身が定期的にチェックしていくことは、資産形成を行っていく上で非常に重要なことだと考えています。

ここでは、最も一般的で手軽なチェック方法と思われる、各運用会社からファンド毎に出されている月次レポートを取り上げ、その有益な活用方法について考えてみましょう。

(注)なお本稿において、ファンドの基準価額の騰落率についての記載は、すべて分配金再投資ベースの基準価額騰落率を指すものとします。

まずは定点観測

投資対象地域や資産クラス、商品性によって月次レポートに記載される内容は異なりますが、今回はわかりやすい事例として、国内株式に投資するアクティブ型のファンドを例に話を進めます。

一般的に、国内株式に投資するアクティブ型のファンドの場合、どんなファンドにも記載されている基準価額の推移や期間別騰落率、分配実績などのほかに、基準日時点のポートフォリオに関して以下のようなデータが掲載されていることが多いかと思います。

- 市場・規模別構成比

- 業種別構成比

- 組入銘柄数

- 組入上位銘柄

まずは最新の月次レポートでこれらの数値を把握しましょう。また投資環境のコメント欄などで、業種別騰落率や市場別騰落率に関するコメントの記載があれば、これらの数値と比較をすることで、当該月の投資環境が保有するファンドに取って好ましい(厳しい)環境であったのかどうかを認識することができ、ファンドの騰落率が市場の騰落率と比較して良かった(悪かった)原因をある程度把握することが可能です。

Check!

アクティブファンドの中には、目論見書などでベンチマークや参考指標を明記しているファンドとそうでないファンドがありますが、仮にベンチマーク等を定めていないファンドでも、そのファンドの資産クラスの代表的な指標と基準価額騰落率の差異を比較しておいた方が良いと思います。例えば、国内株式ファンドであれば、ファンドの基準価額と東証株価指数(配当込み)などの騰落率を月次で比較します。

定期的にチェックしてポートフォリオの変化を把握

各ファンドの月次レポートは、毎月特定の営業日に発行されることが一般的です。前段で述べた月次レポートに掲載されている各指標を、時系列で比較することで、皆さまの保有ファンドに対する理解が一層深まるでしょう。半年とか1年、あるいはそれ以上の長期間の中で、ポートフォリオがどのように変化していったかを理解することは、投資家の皆さまが自身で投資信託の善し悪しを評価し、投資判断を行っていく上で大変有益であると考えます。

Check!

市場別構成比や業種別構成比、組入銘柄数などのデータはExcelなどの表計算ソフトで管理してみてはいかがでしょう。一旦表を作成してしまえば、後は月次レポートが出たら数字を入力するだけなので、是非お勧めしたいです。

良いファンド・悪いファンドを見分けるためのチェックポイント

さて、定点観測や時系列で連続的に月次レポートのデータを把握したら、以下のような視点から自分なりにファンドを評価してみましょう。

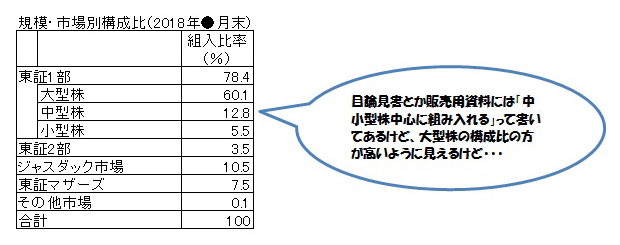

[例1]目論見書等に記載された商品性から乖離していないか

中小型株に特化したファンドではないのに、東証マザーズやジャスダック市場の銘柄の比率が高い・増えている、逆に中小型株を中心に投資するファンドなのに、大型株の構成比が高い・増えている、等のケースが代表的な例でしょうか。このようなケースでは、皆さまがインデックスファンドと数種類のアクティブファンドを組み合わせて、国内株式のポートフォリオを構築しているような場合、商品性からかけ離れたポジションを取るファンドが含まれると、皆さまのポートフォリオ全体の特性が意図せず変化(専門用語で言うとスタイルドリフト)してしまう懸念が生じます。

(図1)

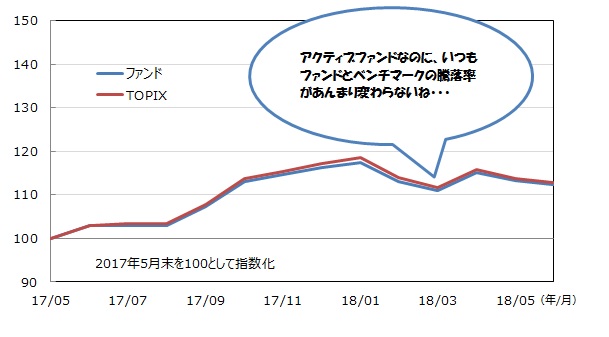

[例2] 月次の騰落率がいつもベンチマークや参考指標と大して変わらない

一般的に、アクティブファンドはインデックスファンドよりも信託報酬の水準が高いので、信託報酬の水準に見合ったアクティブリターン(ベンチマークを上回る運用実績)が求められます。東証株価指数(TOPIX)などをベンチマークとしたアクティブファンドで、一定期間、ベンチマークの収益率と変わらない騰落率の水準が継続しているようなケースでは、ファンドマネージャーが商品性で想定しているだけのリスクを取っていない可能性があります。

(図2)

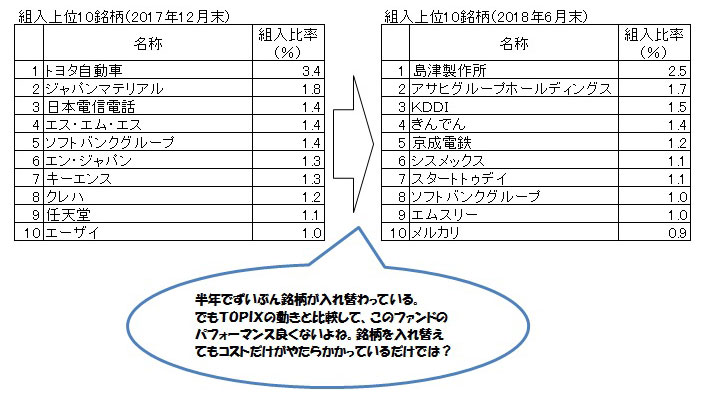

[例3]組入上位銘柄が頻繁に入れ替わる

基準価額の騰落率がベンチマークを継続的に下回るなど、ファンドの運用成績が振るわない一方で、組入上位銘柄が頻繁に入れ替わるようなファンドについては、その保有継続について再考の余地が大きいかも知れません。こうしたファンドにおいては、運用担当者が短期的な運用実績に振り回された結果として、目論見書に則った運用から大きな乖離が生じている可能性があります。そもそも資産形成には長期投資が重要などと言われている一方で、保有するファンドの中で短期間での売買が繰り返されていたのでは、実質的には長期投資をしているとは言えないですよね。

(図3)

[例4]コメント欄にある投資戦略と実際のポートフォリオの変化の整合性

一般的に、月次レポートには、前月の市場概況や投資行動、今後の運用方針などのコメントが記載されています。これらのコメントについても、前月の運用方針と当月の投資行動、商品性と運用方針、市場概況と投資行動の整合性を継続的にチェックしていくことで、保有しているファンドが長期的な保有に値するファンドなのかどうかを判断するための有益な情報となるはずです。

以上、月次レポートの活用法に関して、基本的な事項を中心に書いてみました。もちろん、こうした活用法は既に保有しているファンドの評価だけでなく、新たに投資を考えているファンドの検討にも有益です。月次レポートを活用してファンドを見分ける目を身につけ、効果的な資産形成を目指しましょう。

キーワード:資産運用, 資産形成

■合わせて読みたい3つの記事

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします