「内需株」と「外需株」の違いを徹底解説!2026年に日本株相場をけん引するセクターとは?

2026/02/10

2026年の日本株市場を見通す上で、まず押さえておきたいのが「内需株」と「外需株」の違いです。どちらも日本経済を支える重要な存在ですが、業績や株価の動きは、国内外の景気や市場環境によって大きく異なります。

本記事では、内需株・外需株の特徴や投資をする際のメリット・デメリット、投資のポイントをわかりやすく解説。さらに、過去の市場動向や2026年の注目セクターとリスク要因まで徹底的にまとめました。

銘柄選定や資産形成に役立つ「内需」と「外需」の視点を身につけ、これからの日本株投資に活かしていきましょう。

内需株、外需株とは?その違いは?

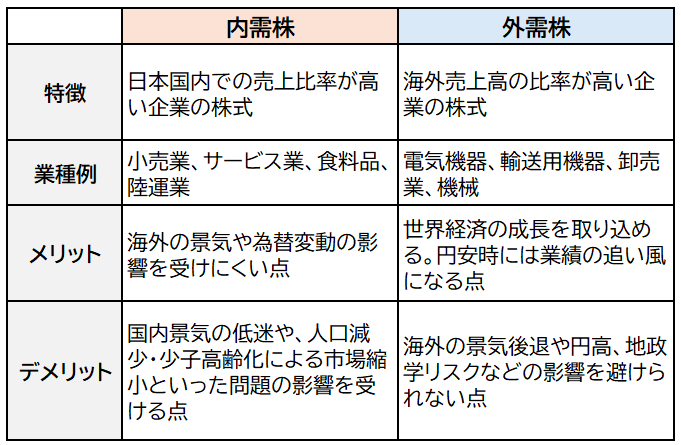

「内需」や「外需」は経済用語としてよく聞きますが、資産形成をしていく上でも知っておいて損はない知識です。以下は内需株と外需株の違いを簡単に比較した表です。

【内需株・外需株の特徴とメリット、デメリット】

※各種資料をもとにアセットマネジメントOneが作成

内需株とは

内需株とは、日本国内での売上比率が高い企業の株式を指します。これらの企業は主に国内市場を対象とした商品やサービスを提供しており、事業活動の中心が日本国内にあるのが特徴です。そのため、内需株の業績は国内の景気や消費動向に密接に関連しています。

内需株を多く含む代表的なセクターは以下の通りです。

| 小売業 | 百貨店、スーパー、コンビニ、ECなどが該当します。国内の消費者をターゲットにしたビジネスを主に展開しており、日々の生活に密接に関わる業界です。 |

| 食料品 | 食品、飲料、調味料などを製造・販売する企業が該当します。日本国内での食料品需要を基盤とした事業を行っており、安定した市場が特徴です。 |

| 陸運業 | 鉄道、バス、トラック輸送などを手掛ける企業が該当します。国内の旅客や物流の需要に応える形で事業を展開しており、地域社会や国内の経済活動に欠かせない役割を担っています。 |

| 建設業 | 住宅、ビル、インフラなどの建設や土木工事を行う企業が該当します。国内の都市開発やインフラ整備に関連した活動を行い、地域の暮らしや産業を支える業界です。 |

| 銀行業 | 預金や貸出などの金融サービスを提供する企業が該当します。日本国内の金融活動を支える役割を持ち、地域経済や企業活動を支援する立場にあります。 |

特徴をまとめると、内需株は、国内市場を基盤としているため、日本の経済活動や消費動向に密接に関係しています。例えば、小売業や食料品は日々の生活に欠かせない商品やサービスを提供しており、安定した需要があります。また、陸運業や建設業は、国内の物流やインフラ整備を支える重要な役割を担っています。銀行業は地域経済や企業活動を支える金融サービスを提供し、国内社会に欠かせない存在となっています。

外需株とは

外需株とは、海外での売上比率が高い企業の株式を指します。これらの企業は主に海外市場を対象に商品やサービスを提供しており、日本国外にも事業拠点が多くあるのが特徴です。そのため、外需株の業績は海外の経済状況や市場動向に密接に関連しています。

外需株を多く含む代表的なセクターは以下の通りです。

| 電気機器 | 家電、半導体、電子部品、重電システムなどが該当します。技術革新が速く、グローバルな需要に応じて製品を提供する業界です。 |

| 輸送用機器 | 自動車、自動車部品、船舶、鉄道車両などを手掛ける企業が該当します。世界中での輸送需要を支え、国際的な環境規制や技術革新に対応する業界です。 |

| 卸売業 | 商社(総合・専門)などが該当します。メーカーと小売の間で流通を担う役割を果たしており、資源や製品を世界規模で取り扱う業界です。 |

| 機械 | 工作機械、産業用ロボット、建設機械などを製造する企業が該当します。工場の自動化や設備投資に関連する製品を提供し、世界的な製造業の効率化を支える業界です。 |

外需株の特徴をまとめると、海外市場を基盤としているため、国際的な経済活動や技術革新に密接に関係しています。例えば、輸送用機器や電気機器は世界中で使用されるため、幅広い地域で需要があります。また、卸売業や機械産業は、国際的な流通や製造プロセスを支える重要な役割を担っています。

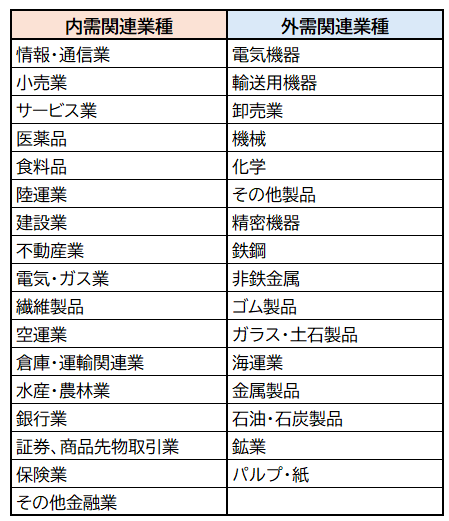

東証33業種の分類

以下の表は、東京証券取引所が定める33業種について、上記のような観点をもとに筆者が各業種を分類したものです。各業種の分類される銘柄の傾向を勘案して分類していますので、各セクターに分類されるすべての企業が内需株あるいは外需株というわけではありませんが、総じて前述したようなセクター独自の特徴があることから、セクターごとに内需株寄りあるいは外需株寄りといった特性があると考えます。

【内需関連業種、外需関連業種分類表(東証33業種)】

※各種資料をもとにアセットマネジメントOneが作成

※上記はアセットマネジメントOneが独自に分類した一例であり、実際はこれと異なる場合があります。

投資をする上でのポイント

内需株、外需株の基本的な特徴を整理したところで、実際に投資する際の視点を解説します。

それぞれの株式には、投資対象としてのメリットとデメリットが存在します。市場環境や企業の成長性を見極めるために、以下のポイントに注目しましょう。

内需株に投資する際の視点と主なメリット

内需株は日本国内の景気や消費動向に大きく左右されます。賃金の上昇や雇用環境の改善が進めば、消費者の購買意欲が高まり、内需企業の業績が伸びやすくなります。また、企業による設備投資や政府の経済政策なども内需株の値動きに影響を与えます。

内需株に投資する主なメリットには以下の点が挙げられます。

- 海外の景気や為替変動など、国外の不確定要素の影響を受けにくい

- 国内景気が安定している場合、業績も安定しやすい

- 日々の生活に密着したビジネスが多く、安定した需要が期待できる

- 政府の政策や規制変更による恩恵を受けやすい

逆に、国内景気の低迷や人口減少・少子高齢化による市場縮小、さらには政策変更がマイナスに働く場合などはデメリットとなります。

外需株に投資する際の視点と主なメリット

外需株は海外市場の動向や国際情勢、そして為替変動の影響を強く受けます。米国や中国、欧州など主要な輸出先の景気、国際的な政策や地政学リスクが外需株の業績に直結します。為替の動向も重要で、円安時には外需株の業績が伸びやすくなります。

外需株に投資する主なメリットには以下の点が挙げられます。

- 成長が期待される海外市場の需要を取り込める

- 国内市場以上の成長ポテンシャルがある

- 円安局面では外貨建て売上が増え、業績にプラスの影響が出やすい

- グローバルな技術革新や市場拡大の恩恵を受けやすい

一方で、海外景気の悪化や円高、貿易摩擦・地政学リスクなど、国外要因による業績への影響は避けられません。為替変動による収益の不安定さもデメリットとなります。

分散投資とリスク管理の重要性

内需株・外需株ともに、企業ごとや業種ごとに業績や株価の動きは大きく異なります。予測できない外部環境の変化や市場の急激な動きにも備えるためには、ポートフォリオの分散が不可欠です。景気敏感株やディフェンシブ株、成長株(グロース株)、割安株(バリュー株)など、さまざまな視点から投資先を選ぶことで、安定した資産形成につなげることが期待できます。

市場や企業の変化に柔軟に対応できる投資スタイルが、長期的な資産形成の鍵となります。内需株・外需株それぞれの特性とリスクを理解し、バランスの良い投資を心がけるとよいのではないでしょうか。

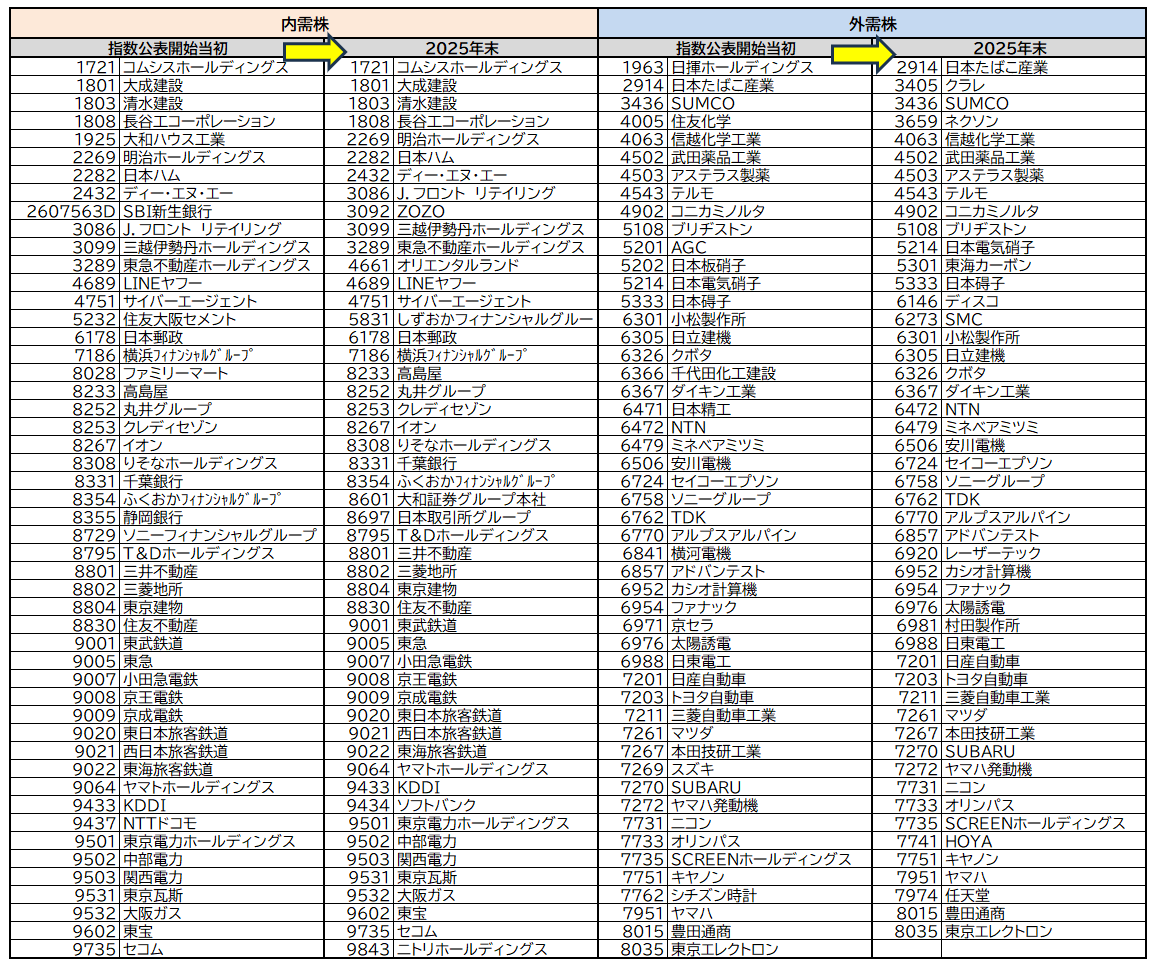

内需株、外需株の代表的な指数

内需株、外需株を理解するうえで「日経平均内需株50指数」「日経平均外需株50指数」を知っておくと良いでしょう。それぞれ内需株、外需株の動向を表すことを目的に設計された株価指数です。日経平均構成銘柄のうち国内売上高比率の高い50銘柄で構成されたものが「日経平均内需株50指数」、海外売上高比率の高い50銘柄で構成されたものが、「日経平均外需株50指数」です。2019年から公表されていて、年に1回10月末に銘柄入れ替えが行われます。

これらの指数は、単に株価を追うだけのものではありません。定期的な銘柄入れ替えは、日本企業がどこで稼ぐ力を強めているかを知るための参考になります。例えば、かつて内需の象徴だった企業が海外M&Aを経て外需指数に採用された場合、その企業の「脱・日本市場」への決意を物語っています。

【内需株指数、外需株指数の組入銘柄の変化】

※指数公表開始当初:2019年4月15日

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

指数公表開始当初(2019年4月15日)から2025年末で内需から外需、外需から内需へと転身した銘柄はないものの、それぞれの指数の顔ぶれが変わっているのも事実です。

内需株指数への新規採用としては、デフレ脱却や、国内での圧倒的な稼ぐ力を示す銘柄が並びます。例えば以下のような銘柄(カッコ内は証券コード)です。

| ニトリホールディングス(9843) | 家具・インテリアチェーンとして大型店を中心に全国に積極出店している。 |

| オリエンタルランド(4661) | インバウンドと価格転嫁の成功例。 |

| ソフトバンク(9434) | 高配当・通信インフラの代表格。 |

| ZOZO(3092) | Eコマースの定着。 |

外需株指数への新規採用としては世界的な半導体・AIブームを反映した銘柄が食い込んでいます。例えば、以下のような銘柄です。

| ディスコ(6146) | 半導体切断装置で世界高シェア。 |

| レーザーテック(6920) | 最先端半導体向けの検査装置。 |

| 任天堂(7974) | 日本を代表するコンテンツ輸出企業としての地位。 |

| SMC(6273) | 工場自動化(FA)に不可欠な空気圧機器で世界トップ。 |

企業が成長する過程において、必ずどこかで事業の多角化や海外展開という選択肢が入るわけですが、例えば上記指数の構成銘柄を見ることで、その一端を垣間見ることができます。これは、企業の戦略や時代の変化を読み取るきっかけにもなるため、投資判断の材料としてチェックしてみると良いでしょう。

内需株、外需株で見る日本株式市場

内需株、外需株の特徴が理解できると、株式市場への理解も深まります。ここでは、具体例として過去の日本株式市場の値動きを、内需株・外需株の視点で解説します。

下のグラフは、前述した日経平均内需株50指数(以下、内需株指数)に対する日経平均外需株50指数(以下、外需株指数)の比率と工作機械受注(外需)の前年比推移を示したものです。外需株/内需株比率が上方に推移すると外需株が優位、下方に推移すると内需株が優位であることを表します。グラフでは外需株の相対的優位性と工作機械受注(外需)の前年比水準に高い連動性がみられます。

【日本の外需株/内需株比率と工作機械受注】(外需)

期間:2012年1月~2025年12月(月次)

※外需株は日経平均外需株50指数、内需株は日経平均内需株50指数

※日本の工作機械受注の2025年12月の値は速報値

出所:ブルームバーグと日本工作機械工業会のデータをもとにアセットマネジメントOne作成

2025年の日本株式市場

2025年は内需株が優位の相場となりました。2022年頃からその傾向は続いていますが、その背景には、個人消費が継続してプラス基調にあり、国内消費に関連するセクターが底堅く推移したことなどが挙げられます。特に2025年はインフレが定着し、賃上げや価格転嫁が進んだ1年となりました。

一方、外需株が相対的に奮わなかった要因としては、米景気減速に加え、トランプ関税の影響なども挙げられます。しかし、グラフの青い線を確認すると、2025年でトレンドが変わるような兆しもみられます。外需株と連動性の高い工作機械受注が、横ばいから徐々に上昇へと転じている点もポイントです。歴史的な円安もあって、今後、外需株の業績改善を受けた巻き返しが期待されます。

パフォーマンス上位セクターの推移

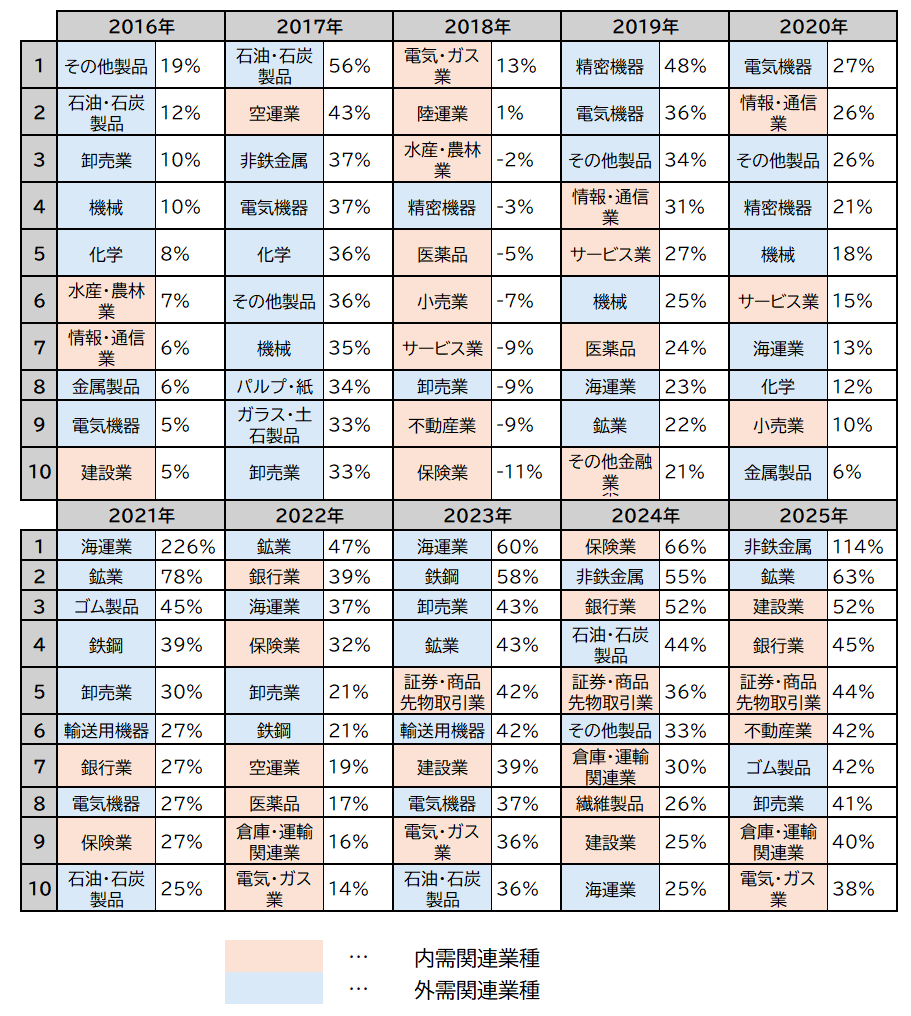

下表は過去10年間における東証33業種別パフォーマンスランキングの上位10業種です。

2025年は、東証33業種のうち建設業、銀行業、証券・商品先物取引業など、上位10業種中6業種が内需セクターとなり、内需株指数を押し上げました。過去10年間のパフォーマンス上位10セクターは以下の通りです。

【2016年~2025年の業種別パフォーマンス上位10位(東証33業種、%)】

※上記内需関連業種と外需関連業種の区分はアセットマネジメントOneが独自に分類した一例であり、実際はこれと異なる場合があります。

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

市場環境は常に変わるため、毎年の結果が大きく異なっていますが、その中でも、内需株セクターあるいは外需株セクターが大部分を占めている年があります。これらの年に起こった経済的、政治的出来事と、内需株、外需株の特徴を照らし合わせれば、なぜこのような結果になったのかが推測でき、日本株市場への理解がさらに深まります。こうした理解は銘柄選定を行う上でも役立つでしょう。

2026年の日本株市場の展望

これまでの解説を踏まえて、内需株・外需株それぞれの視点から、2026年の日本株市場で注目される展開やポイントを整理します。

工作機械受注の底打ちと外需株の回復可能性

2025年のデータでは、工作機械受注が底打ちし、外需が前年同期比約11%増と回復基調にあります。今後もこの流れが続けば、世界的な設備投資意欲の回復を背景に、外需株の復調が期待される展開となる可能性があります。

歴史的な円安が続く場合は、外需系の電気機器や機械、輸送用機器などが収益面で優位性を発揮しやすい状況が想定されます。

フィジカルAIの台頭と「内需・外需の融合」

2026年に向けて注目される新たなテーマが「フィジカルAI」の進展です。AIが現実世界の物理的環境を認識し、自律的に行動する技術がロボットや自動運転などの分野で実用化に近づきつつあります。

日本企業は、ロボット、センサー、ベアリング(軸受)などの分野で世界的な競争力を持つため、AIとハードウェアの融合による成長機会が広がる可能性があります。

この動きは、内需株(国内インフラ、金融、建設等)にも恩恵をもたらし、外需株(グローバル展開する製造業等)と合わせて「内需と外需の融合」が進む展開も考えられます。政府の「AI基本計画」や世界的な労働力不足も、フィジカルAI関連分野への需要を後押しする材料となりそうです。

その他の注目テーマ

2026年は、内需・外需の枠を超えた「国策」テーマにも注目が集まるかもしれません。防衛予算の増加やAIデータセンター拡大による電力・エネルギー需要の高まりは、関連業界の業績を押し上げる可能性があります。

また、東京証券取引所による資本コスト・株価を意識した経営改革が進展すれば、株主還元強化による株価への好影響も期待されます。

注意すべきリスク

2026年の日本株市場を考えるうえで、いくつかのリスク要因にも目を向けておく必要があります。

- 為替・マクロ環境の変化

円安基調が続けば外需株にはプラス材料となりますが、極端な円安は内需企業や家計に負担となる可能性があります。また、主要国のインフレ低下や米国の金利低下が進む場合は、株式市場全体にとってプラスとなる一方、予期せぬ金融政策の転換は市場に不安定要素をもたらすこともあります。

- 政治・地政学リスク

2026年は衆院選、米中首脳会談、FRBの議長交代、米中間選挙などなど政治イベントが控えており、その前後で通商政策の変化や地政学的な緊張が高まる可能性があります。こうした要因は外需株のパフォーマンスに影響を与えることが考えられます

- 各国の景気動向

世界経済の減速や主要国の景気悪化は、日本企業の業績にも波及するため、グローバルな視点での情報収集とリスク管理が重要です。

まとめ:内需株・外需株の特徴を活かした投資戦略

いかがでしたでしょうか?本記事では、「内需株」と「外需株」の違いを徹底的に解説し、それぞれの特徴や投資のポイント、過去の市場動向、2026年に向けた注目材料について整理しました。

内需株は、日本国内の景気や消費動向に強く連動し、安定した需要や政策支援が期待できる一方、人口減少や景気低迷といった国内固有の課題も抱えています。外需株は、海外市場の成長や技術革新、円安の追い風を受けやすく、グローバルな視点での成長が見込めますが、国際情勢や為替変動など外部リスクの影響も大きいという違いがあります。

2026年の日本株市場では、工作機械受注の回復やフィジカルAIの台頭、国策テーマの拡大など、内需・外需の両面で新たな展開が期待されます。一方で、為替やマクロ環境、地政学リスクなどの不確実性も存在し、慎重なリスク管理が求められる一年となるでしょう。

「内需株」と「外需株」という視点は、銘柄選定やポートフォリオ構築の有力なヒントになります。市場や企業の変化に柔軟に対応し、分散投資とリスク管理を意識した長期的な資産形成を心がけることで、今後の日本株相場をより深く理解し、投資チャンスを見極めることができるはずです。

今後も「内需株」と「外需株」の違いをしっかり押さえながら、自分に合った投資戦略を組み立てていきましょう。

(執筆:福長 英未)

※記載した企業名、セクターは内容の理解を深めるための一例であり、これらへの投資や商品・サービスの購入を推奨するものではありません。

※記事内の図表などは、将来の経済、市況、その他の投資環境にかかる動向などを示唆ないし保証するものではありません。

ページ内で使用している指数について

「日経平均外需株50指数」、「日経平均内需株50指数」は、株式会社日本経済新聞社によって独自に開発された手法によって、算出される著作物であり、株式会社日本経済新聞社は、「日経平均株価」、「日経平均外需株50指数」、「日経平均内需株50指数」自体および「日経平均株価」、「日経平均外需株50指数」、「日経平均内需株50指数」を算定する手法に対して、著作権その他一切の知的財産権を有しています。

■併せて読みたい株式投資のノウハウ

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします