【PERとPBR】株価の割高・割安を測る指標をわかりやすく解説

2021/02/19

投資家を最も悩ませる問題の一つが「売買タイミング」です。マーケットはリアルタイムで変化していますから、いつ売買すればいいか悩むのも無理もないことかと思います。

そんな時、売買を判断する指針のようなものがあると便利だと思いませんか?

実は、投資の世界にはこの指針のようなものが数多く存在し、それらをまとめてバリュエーション指標と呼んだりします。Valuation(バリュエーション)は直訳すると「価値評価」ですが、投資の世界においては一般的に株式など金融商品の価値を算出したり、その結果を用いて相対的な割高・割安度を評価することを指しています。今回はそんなバリュエーション指標の中から、代表的な2つ、PER(株価収益率)とPBR(株価純資産倍率)について、具体的計算方法を交えながら、わかりやすく解説したいと思います。

PERとは?

PERとは「株価収益率」の名のとおり、株価が1株当たり当期純利益(EPS)の何倍かを表した指標で、一般的に収益面から株式の割高・割安を判断するために用いられます。

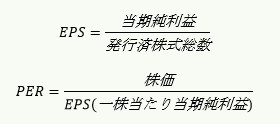

計算式を示すと下記となります。

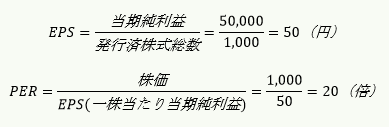

式のままだとイメージが沸きにくいので実際に数値を当てはめて考えていきたいと思います。 ある企業の一時点における財務情報を下記のとおりと仮定します。

株価(円):1,000

発行済株式総数(株):1,000

当期純利益(円):50,000

この時のEPSとPERはそれぞれ下記のとおりとなります。

PBRとは?

PBRとは「株価純資産倍率」の名のとおり、株価が1株当たり純資産(BPS)の何倍かを表した指標で、 一般的に企業の純資産から見た株価の割高・割安を判断するために用いられます。

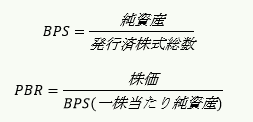

計算式を示すと下記となります。

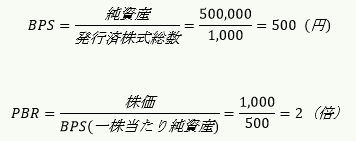

こちらも式のままだとイメージが沸きにくいので実際に数値を当てはめて考えていきたいと思います。 ある企業の一時点における財務情報を下記のとおりと仮定します。

株価(円):1,000

発行済株式総数(株):1,000

純資産(円):500,000

この時のBPSとPBRはそれぞれ下記のとおりとなります。

それでは、ここからはこのPERやPBRを使って株価の割高・割安を判断するために、この2つの指標の一般的な解釈について説明したいと思います。

もちろん解釈には例外も多く、割高・割安の判断も一筋縄ではいきませんが、標準的な考え方を知ることは非常に重要ですので、ぜひ押さえておいてください。

PERの解釈

当期純利益は企業が1年間で稼いだ純利益であることから、株価をEPS(1株当たり当期純利益)で割ったPERは株価が現在の利益水準の何年分に相当するかを表しているとも言えます。そして、企業の利益は配当や企業価値の向上という形で株主に還元されるため、PERは「株式購入資金を何年で回収できるか」の一つの基準として解釈することができます。

例えば、PERが10倍の企業の株を1株購入したとします。また、話を単純化するため、この企業は今と同じ利益水準を10年間維持し続けたと仮定します。すると、この企業は下の表のとおり、株価と同額の利益を10年間で稼ぐ計算になります。

| 年 | 発行済株式総数 (株) | 当期純利益 (円) | EPS (円) | 1株当たり利益累積 (円) | 株価 (円) | PER (倍) |

|---|---|---|---|---|---|---|

| 購入時 | 100 | 50,000 | 500 | 5,000 | 10 | |

| 1 | 100 | 50,000 | 500 | 500 | ||

| 2 | 100 | 50,000 | 500 | 1,000 | ||

| 3 | 100 | 50,000 | 500 | 1,500 | ||

| 4 | 100 | 50,000 | 500 | 2,000 | ||

| 5 | 100 | 50,000 | 500 | 2,500 | ||

| 6 | 100 | 50,000 | 500 | 3,000 | ||

| 7 | 100 | 50,000 | 500 | 3,500 | ||

| 8 | 100 | 50,000 | 500 | 4,000 | ||

| 9 | 100 | 50,000 | 500 | 4,500 | ||

| 10 | 100 | 50,000 | 500 | 5,000 | ||

| ※上記は一例です。 | ||||||

以上から、PERが高いと投資資金の回収期間が長くなり割高、低いと割安と考えることができます。

もちろん、実際は「企業の一株当たり利益」と「配当と株価上昇の合計」がイコールにならない場合が多いため、必ずしもPERが示す期間で投資資金が回収できるわけではありません。しかし、現在の株価が割高か割安かを判断する材料として、例えば同企業の過去のPERや同時点の他企業のPERと比較することは有益であると言えるでしょう。

PBRの解釈

純資産とは企業が解散した場合に株主に残される資産であることから、株価をBPS(一株当たり純資産)で割ったPBRは「株価が企業の解散価値の何倍か」を測る指標と解釈できます。

PBRもPERと同様に同企業の過去の値や同時点の他企業の値と比較することで割高・割安の判断材料としますが、PBRの場合はそれ単独で「1倍」という基準が割高・割安の境界線として強く意識されることがあります。

どういうことかと言うと、例えばBPSが2,000円の企業が解散した場合、理論上、株主は1株当たり2,000円を手にすることができると考えられます。

| BPS (円) | 株価 (円) | PBR (倍) | |

|---|---|---|---|

| 2,000 | 1,000 | 0.5 | ⇒株価は市場では1株1,000円だが、会社が解散すると株主は2,000円を手にすることができる |

| 2,000 | 1.0 | ⇒株価は市場では1株2,000円で、会社が解散すると株主は2,000円を⼿にすることができる | |

| 3,000 | 1.5 | ⇒株価は市場では1株3,000円だが、会社が解散すると株主は2,000円しか手にすることができない | |

| ※上記は一例です。 | |||

上の表からもわかるとおり、この企業の株価が2,000円未満、つまりPBRが1倍未満の場合、株式購入直後に企業が解散すれば、理論上は利益を得られることになります。

実際には、企業が解散するのにもコストがかかりますし、そもそも企業が解散すること自体現実的でない場合がほとんどではあるものの、「PBR1倍」が企業の割安度を測る基準としての役割を果たしていることは確かです。

PERとPBRの注意点

以上から、PERとPBRは株式の割高・割安を判断するのに非常に役立つ指標ですが、利用する上で注意しなければならない点もあります。

例えば、PERは当期純利益がマイナスの企業(赤字企業)に対しては利用できません。また、資産売却などで一時的に当期純利益が大きくなった場合、こうした要因を考慮して比較しなければ、判断を誤る恐れがあります。

また、PBRが1倍を大きく下回っている企業が必ずしも割安とは限りませんし、実際にPBRが1倍を下回る企業は数多く存在します。その理由は様々ですが、ひとつの例として赤字企業、つまり将来純資産の減少が予想されるケースが考えられます。そういった企業は将来的に純資産やBPSの減少とともに、PBRの上昇が想定されるため、現時点の数値のみに着目してしまうと判断を誤る恐れがあります。

| 発行済株式総数 (株) | 純資産 (円) | BPS (円) | 株価 (円) | PBR (倍) |

|---|---|---|---|---|

| 100 | 200,000 | 2,000 | 1,000 | 0.5 |

| ↓赤字企業で純資産とBPSの減少が想定される↓ | ||||

| 100 | 80,000 | 800 | 1,000 | 1.25 |

| ※上記は一例です。 | ||||

以上のように、PERもPBRもその本質的な意味を理解し、注意深く値について考えることで、初めて実践で役立たせることが可能になるのです。

おわりに

今回は代表的な株式バリュエーションの指標であるPERとPBRについてご紹介しました。これらの指標は、これまでの解説のとおり例外や注意点も多く、その値だけを見て株式が割高・割安であると断定することはできません。しかし、非常にシンプルな指標であることから、投資初心者でも比較的お手軽に活用することができると考えられます。ぜひ株式投資をする際は、1つの参考にPERとPBRをチェックしてみてはいかがでしょうか。

■知っておきたい投資用語

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします