資産運用会社大解剖③:バランス型ファンドのファンドマネジャーは何をしている人?

2019/07/17

今回は、投資の初心者の方々が薦められることの多いバランス型ファンドのファンドマネジャーのことを紹介することで、このタイプのファンドに投資することのメリットなどを理解いただければと思います。

まず、投資信託の分類とファンドマネジャーの役割などを簡単にご説明します。

投資信託の分類とファンドマネジャーの役割

投資家から集めた資金をまとめて投資信託(ファンド)にして、有価証券などに投資することでリターンという成果を得ようとすることを「運用」と言い、その運用をする人のことを「ファンドマネジャー」と呼んでいます。その投資対象となる有価証券には国内外の株式・債券・REIT(リート)やコモディティなどがあり、また、バランス型という複数の種類の資産を組み合わせたものもあります。それぞれのファンドには、「目論見書」という設計図のようなものに記載された一定のルールがあり、それに基づいてファンドマネジャーは運用をしています。

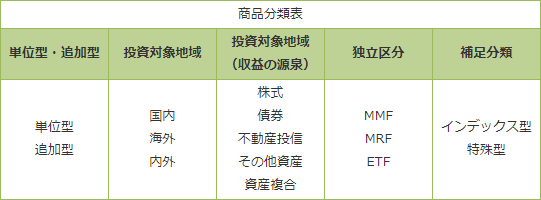

一般社団法人投資信託協会は、投資信託を下記の表のように分類しており、その分類は各投資信託の目論見書の表紙などに記載されています。これらは、投資信託を選ぶ際にどんな資産や地域に投資しているかを認識するのに便利です。

まず、投資信託が立ち上がる期間(当初募集期間)にのみ購入できるものを単位型、投資信託の運用期間中に原則としていつでも購入できるものを追加型として分類しています。次に、主たる投資収益の源泉となる資産の地域によって、国内、海外、内外というように投資対象地域による分類をし、同様に投資対象資産による分類をしています。また、独立した区分(MRFやETFなど)や、インデックス型(各種指数に連動する運用成果を目指すもの)、特殊型(投資者に注意喚起する必要のある特殊な仕組み・運用手法を用いるもの)についての表示をしています。

【投資信託の商品分類一覧】

出所:一般社団法人投資信託協会の資料をもとにアセットマネジメントOne作成

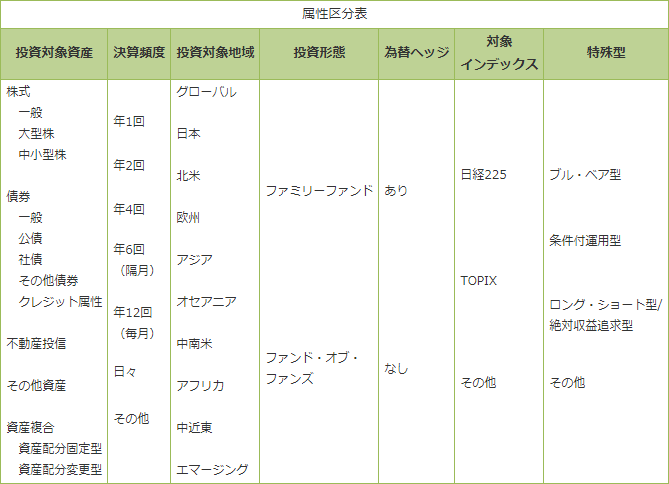

さらには、属性区分表も定められており、そこには、投資対象資産や投資対象地域、対象インデックスでどのような資産に対して投資を行うのか、投資形態や為替ヘッジ、特殊型でどのような方法を用いて運用を行うのかなど詳細な内容が示されています。ちなみに、バランス型ファンドは投資対象資産の分類の中では「資産複合」に分類されています。

出所:一般社団法人投資信託協会の資料をもとにアセットマネジメントOne作成

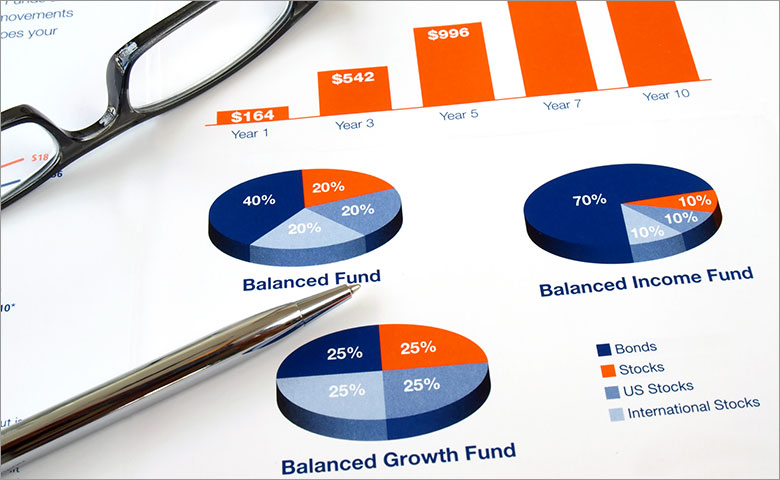

アセットアロケーション(資産配分)の重要性

「Determinants of Portfolio Performance(ポートフォリオ・パフォーマンスの決定要因)」という有名な論文の中で、ポートフォリオのリターンの91%以上はアセットアロケーション(資産配分)で決まるということが示されており、資産をいかに組み合わせるかが投資を行う際にとても重要となっています。 資産複合の投資信託の担当ファンドマネジャーはアセットアロケーターと呼ばれることもあり、担当するファンドにおいてリスクを抑えつつ安定したリターンを獲得するために、株式や債券、REITなど各種の資産の投資比率を考え、実際に配分することを業務としています。この配分をもとに、株式や債券などのファンドが別に運用される仕組みとなっていますので、アセットアロケーターはバランス型ファンドの運用における司令塔ということができそうです。

アセットアロケーターの実務例

それでは、ここからアセットアロケーターの実務の一部を紹介していきたいと思います。

通常、運用会社の中ではアセットアロケーターは複数の人員でチーム運用していることが多く、その中では投資対象となる資産毎にリサーチ担当者を配置するなど役割分担があります。そして、毎日のようにチームミーティングを行い海外市場動向の共有と各資産の担当者からの分析や情報交換を行ったうえで、ポートフォリオに資産配分の変更を行うかどうか議論をします。最終的には、株式と債券どちらに重点配分(基本となる配分比率に対して高めに配分することをオーバーウエイト、低めに配分することをアンダーウエイトということがあります)するかなどの結論を出します。また、相関係数*により値動きが逆に動く傾向のある資産や連動しにくい資産を組み合わせるなど、ポートフォリオ全体の値動きを安定させるような工夫を行っています。

下記の表では、国内債券と国内株式・海外株式などの相関係数はマイナスとなっており、逆の値動きをする傾向があることがみてとれます。また、昨今では、国内REITと国内株式・海外株式との相関係数が低水準となっていることなどから、この組み合わせもポートフォリオ全体の値動きを安定させるために有効であるとの見方が強まっています。

*相関係数とは、2つの資産の価格変動の連動性を示す指標です。相関係数は-1から+1までの範囲をとり、+1に近いほど連動性が高く、-1に近いほど相互に逆向きに変動することになります。ゼロのときは相互に無関係に動くということになります。

|

【主要資産間の相関係数】 |

||||||

|

※1に近いほど連動性が高い |

||||||

| 国内債券 | 海外債券 | 国内株式 | 海外株式 | 国内REIT | 海外REIT | |

|---|---|---|---|---|---|---|

| 国内債券 | 1 | |||||

| 海外債券 | -0.28 | 1 | ||||

| 国内株式 | -0.50 | 0.60 | 1 | |||

| 海外株式 | -0.43 | 0.74 | 0.87 | 1 | ||

| 国内REIT | 0.26 | 0.25 | 0.23 | 0.33 | 1 | |

| 海外REIT | -0.14 | 0.68 | 0.59 | 0.75 | 0.39 | 1 |

| +0.71%~1.00% | +0.41%~+0.70% | -1.00%~+0.40% |

| ※ | 期間:2014年5月~2019年5月(月次) |

| ※ | 国内債券:NOMURA-BPI総合、海外債券:FTSE世界国債インデックス(除く日本、円ベース、為替ヘッジなし)、 国内株式:東証株価指数(TOPIX)(配当込み)、海外株式:MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジなし)、国内REIT:東証REIT指数(配当込み)、海外REIT:S&P先進国REIT指数(除く日本、配当込み、円換算ベース) |

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

2018年以降は特に、米国と中国を中心とした通商問題をめぐる動きがリスク要因として注目されていますが、場合によっては社内のエコノミストからその経済への影響度合いについての見方などを意見交換したうえで、チームとして市場に対する予測をまとめます。また、株式担当のリサーチ担当者であれば、社内の国内株式や海外株式のファンドマネジャーや企業分析を行うアナリストなどと常時情報交換を行い、企業業績への影響度合いやそれによって株式の割安割高の判断がどの程度変わるものなのかを判断します。各市場に関する定量データを十分に分析する中で議論されていますが、昨今では市場環境をみるうえで、株式市場の変動性を表すVIX指数などが重視されています。

以上、アセットアロケーターの実務なども説明してきましたが、資産運用においては何に投資をするかということと同様に、ご自分の資産をどう組み合わせるかを考えることも重要であると理解できたのではないでしょうか。バランス型ファンドの中身や仕組みなどを比較研究して、ライフプランに合ったファンドを探してみることも有益だと思われます。

| 【指数の著作権等】 | |

| ■ | NOMURA-BPI総合は、野村證券株式会社が公表している指数で、その知的財産権は野村證券株式会社に帰属します。 なお、野村證券株式会社は、対象インデックスの正確性、完全性、信頼性、有用性を保証するものではなく、対象インデックスを用いて行われる事業活動・サービスに関し一切責任を負いません。 |

| ■ | FTSE世界国債インデックスは、FTSE Fixed Income LLCにより運営されている債券インデックスです。同指数はFTSE Fixed Income LLCの知的財産であり、指数に関するすべての権利はFTSE Fixed Income LLCが有しています。 |

| ■ | 東証株価指数(TOPIX)、東証REIT指数は、株式会社東京証券取引所(㈱東京証券取引所)の知的財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利は、㈱東京証券取引所が有しています。 |

| ■ | MSCIコクサイ・インデックスに関する著作権、知的財産権その他一切の権利はMSCI Inc.に帰属します。また、MSCI Inc.は同指数の内容を変更する権利および公表を停止する権利を有しています。 |

| ■ | S&P先進国REIT指数は、S&Pダウ・ジョーンズ・インデックスLLCまたはその関連会社の商品であり、これを利用するライセンスが委託会社に付与されています。S&Pダウ・ジョーンズ・インデックスLLC、ダウ・ジョーンズ・トレードマーク・ホールディングズLLCまたはその関連会社は、いかなる指数の資産クラスまたは市場セクターを正確に代表する能力に関して、明示または黙示を問わずいかなる表明または保証もしません。また、S&P指数先進国REIT指数のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。 |

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします