今だから聞けるリーマンショックの深層、その本当の原因に迫る

2019/07/02

大恐慌の一歩手前だったリーマンショック

2008年9月リーマンブラザーズ(米国の大手投資銀行=日本の証券会社に近い業態、以下、リーマン)が破綻し、世界的に経済は大混乱となりました。皆さまの周りの状況はどうだったでしょうか?日本では株価の暴落、受注の激減、山の様な在庫、プロジェクトの打ち切りなど、台風のように強烈な景気後退に見舞われました。しかし、震源地の米国と欧州に迫りつつあったのは、1929年の歴史に残る『大恐慌』以来の大津波といえる規模の経済危機でした。リーマン破綻から2週間で経済の血液と言えるマネーが凍結し、世界中の中央銀行による大量資金供給という輸血だけでは立ち直れない心肺停止の一歩手前のような状況となり、間一髪で救われていたことに気付いていなかった人は、ある意味幸せだったのだと思います。そこで今回は、リーマンショックの深層を振り返るとともに、そこから学べる将来への教訓を考えたいと思います。

何が「いつもの金融危機」と違ったのか?

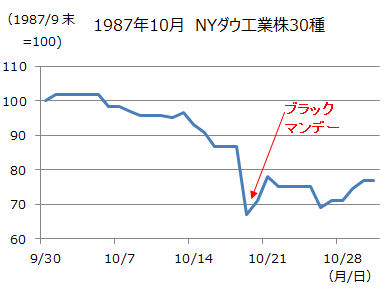

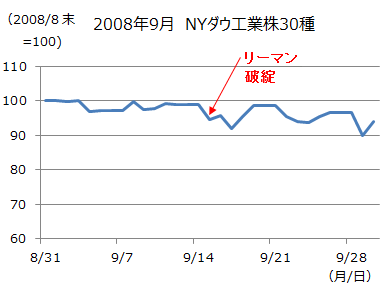

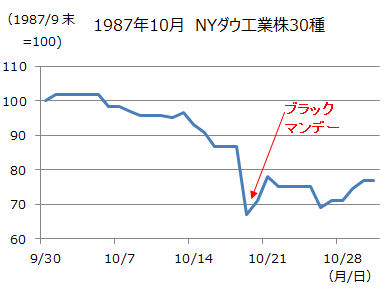

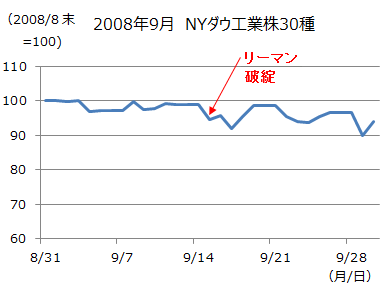

当初危機感を感じにくかった背景の一つには、リーマン破綻直後の株価の下落率が小さかったことがあります。下のグラフは、ブラックマンデーとリーマン破綻の日を含む1か月間の米国株の推移です。

※期間:1987/9/30〜10/31(日次) |

※期間:2008/8/31〜9/30(日次) |

| 出所:ブルームバーグのデータをもとにアセットマネジメントOne作成 | |

※期間:1987/9/30〜10/31(日次) |

※期間:2008/8/31〜9/30(日次) |

| 出所:ブルームバーグのデータをもとにアセットマネジメントOne作成 |

1987年10月(左図)の月初からの下落率は一時30%を超えました。一方2008年9月(右図)の下落率は10%程度に留まりました。ところが翌10月から2009年3月にかけて各国政府が前例のない政策と規模で対応したにもかかわらず、株価は更に40%も下落しました。リーマンショックの前後に何があったのか、順に振り返ってみましょう。

(1)証券化商品市場の発展とノンプロ投資家の台頭

証券化とは、住宅ローンなどをまとめてペーパーカンパニーに売却し、それを担保にペーパーカンパニーが債券等の投資商品を発行することです。ITバブル後の低金利局面の米国では、証券化商品は高い利回りや安定性を求める世界中の投資家に支持されました。証券化商品市場が急拡大する中で、複雑な仕組みの応用商品や、担保の信用度が低い証券も大量に発行されました。しかし、住宅ローンや証券化への理解が浅いノンプロ投資家(証券化商品の価格を計算するノウハウなど知識が不十分な機関投資家)は、格付け会社の信用格付けを盲信し、高格付けなのに高利回りであると考え、積極的に投資しました。

(2)2007年、サブプライム住宅ローン等の延滞率が上昇

サブプライム住宅ローンは信用力が劣る人へのローンです。そういうローンであっても、延滞履歴、収入、保有資産と負債等によって、全体の延滞率の将来の変動幅は推定できます。その延滞率は2007年頃から高まっていきました。ただし、延滞率が景気変動等で上昇することは事前に想定されていたことで、特別なことではありませんでした。

(3)証券化商品価格の不透明化と下落

ヘッジファンド等のプロの投資家は、2007年前半に延滞率の上昇に気づき、証券化商品の売却を始めました。しかし適正価格の計算は、プロの投資家でも容易ではありません。債務者の状況や証券化商品の複雑な仕組みを丹念に評価する必要があるからです。ノンプロ投資家は、自分では評価できません。そのためプロの投資家が売り手に回ると証券化商品の買取り価格が不透明になり、価格の下落に拍車がかかっていきました。

(4)投資銀行への不信からリーマンの破綻

証券化商品の価格が下がると、リーマンは割安と判断し、その在庫を増やす局面さえありました。しかし状況悪化は止まらず、投資銀行では含み損が膨張しました。市場はリーマン等の投資銀行には救済が必要と考え始めました。破綻させたら大混乱になるからです。1998年にヘッジファンドのLTCM(ロングターム・キャピタルマネジメントの略称)および2008年3月にベアスターンズが危機に瀕すると、FRB(米連邦準備制度理事会)が黒子となって救済したように、リーマンも救済されると市場は想定していました。ところが・・・・・2008年9月15日、リーマンには引き金がひかれてしまったのです。救済は得られず資金繰りが破綻しました。バーナンキFRB議長は救済しなかった理由として、「投資家はリーマンの破綻の確率は高いと予想し、用意ができていた」と説明しましたが、後日「巨額な救済資金が必要となるが担保が不足していた」と修正しました。確かに中央銀行としては“正論”なのですが、資本市場に“正論”は通用しません。

(5)津波襲来、資金調達市場の崩壊

1日の取引量が最大≒最重要の市場は、ニューヨーク株式市場ではなく、一般には報道されない米国のレポ市場です。レポ取引(Repurchase Agreement)とは、保有する証券を担保のようにして資金を調達する取引で、当時5兆ドルの残高があり、毎日3兆ドル前後が取引されていました。預金を持たない投資銀行にとって、レポ取引で毎日大量の資金を調達することは、心臓の拍動のように重要です。兆ドル単位で毎日資金と担保が交換されるレポ市場では、担保の換金性と元本は毀損しないという、暗黙の大前提が共有されていました。それゆえに、資金の貸出先を審査する能力がない資金の出し手も、大量の資金を安価に供出していました。ところが、まさかのリーマン破綻の結果、ノンプロ投資家には価値や価格が見えない証券化商品なども担保として引渡され、売却が必要となりました。MMFのように元本の毀損を避けなければならないファンドも大量の担保処分を迫られ、主要な資金供給者は、資金を回収する側に回りました。その結果、投資銀行などは資金調達が不足し、どんなに価格が下がっても担保資産を買えなくなりました。担保価値が下がるほど、担保資産の売却が迫られます。全ての金融商品の価格は、本来の価値にかかわらず暴落していきました。数兆ドルの調達が当然視されていたレポ市場では資金の出し手が消え、経済の血液ともいえる資金が流れなくなりました。そうした中で、FRBは様々な非常手段を考案して大量の資金供給を行いました。しかし含み損を抱えてリスクをとる力を失った金融機関がその資金を手にしても、もはや傍観するしかありませんでした。

(6)津波の堤防となった各国政府

市場に正論が通用しないことを悟った米国政府は、リーマン破綻からわずか数週間で7,000億ドル(2008/10/3の為替レート1ドル105.32円で74兆円)の公的資金の権限を財務省に与えました。さらに急遽作られた法文が曖昧だったことを口実にして、金融資産の買取りだけでなく主要9行への資本注入も行いました。金融機関の定義も拡大解釈してGMやクライスラーの救済も行うなど、異例づくめの資本注入が敢行されました。欧州主要国でも大手金融機関が続々と国有化され、アイスランドなどは国家破綻の瀬戸際に至りました。リーマンショック翌月までにドイツ、フランス、オランダ政府が発表した金融安定化策だけでも、1兆ユーロを超えました(2008/10/13の為替レート1ユーロ138.57円で147兆円)。日本中を震撼させた1990年代の金融危機で投入された公的資金が25兆円(国民1人あたり約20万円)であったことを考えると、欧米はその10倍近くの公的資金注入を1か月で決め、その5か月後にようやく津波が止まったのです。もしも日本の金融危機からの教訓がなく各国政府の対応が遅れていたら、あるいは資本注入の金額が中途半端であったら、金融市場だけでなく倒産や失業など実体経済も実際よりも深刻化し、その後の世界は現在と異なる景色になっていたことでしょう。

リーマンショック級経済危機の再来はあるのか?

あの経済危機は、リーマン破綻直後に株価が下がらなかったことでわかるように、投資銀行の破綻が本質的な問題ではありません。無論、証券化商品に含まれるサブプライムローンの延滞が核心でもありません。問題の真相は、安全神話が壊れ、資金調達ができなくなった市場参加者の資産投げ売りの結果、全ての資産価格のメルトダウンが始まったことにあります。こうした金融危機が再来するとすれば、やはり安全神話が当然視されている資産が震源地となるのかもしれません。例えば、先進国の現預金や国債、AAAの債券、平静を取り戻したレポ市場、こうした安全神話に潜む活断層にも注意を払うことが必要と考えられます。

『一つのバスケットに全ての卵をいれるな。』

資産運用においては先人の教えや経験を大切にし、分散投資を心がけたいものです。

■過去の危機をもっと知りたい方に

■ショックに備えて覚えておきたい売却のコツ

■併せて読みたいトランプ政権の重要トピック

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします