為替ヘッジとは?投資信託を選ぶときは「あり」と「なし」のどっちがいい?

2022/12/30

2022年は大幅な円安ドル高が進み、2022年10月21日にドル円相場は、1米ドル151円を突破しました。円安ドル高により輸入商品の価格が高騰し、数多くの日常品の値上げが行われたため、為替に関心を持たれた方もいらっしゃったのではないでしょうか。

為替は、外国資産に投資する投資信託の運用においても非常に大きな影響力があります。本記事では、投資信託の為替ヘッジについて分かりやすく解説いたします。同じ投資信託であっても為替ヘッジの「あり」と「なし」で基準価額の値動きが変わるので、為替ヘッジの仕組みやコストを理解した上で、ご自身の運用方針に合ったファンドを選ぶようにしましょう。

投資信託の為替差損益を知ろう

皆さまは、例えば米国株式に投資した場合、投資銘柄の価格変動の他に、米ドル円の為替レート(為替相場)の変動によっても損益が変わることをご存じでしょうか。

当然のことながら、米国株式は米ドルで取引を行うため、米ドルを保有していない場合は円を米ドルに両替しなければ買うことができません。そして、買った米国株式を売って日本円にする時も米ドルから円に両替を行う必要があります。

この時、米国株式の価格が購入時と同じでも、米ドル円レートが変化していれば損益が発生します。この為替レートの変化により発生する損益を「為替差損益」と言います。

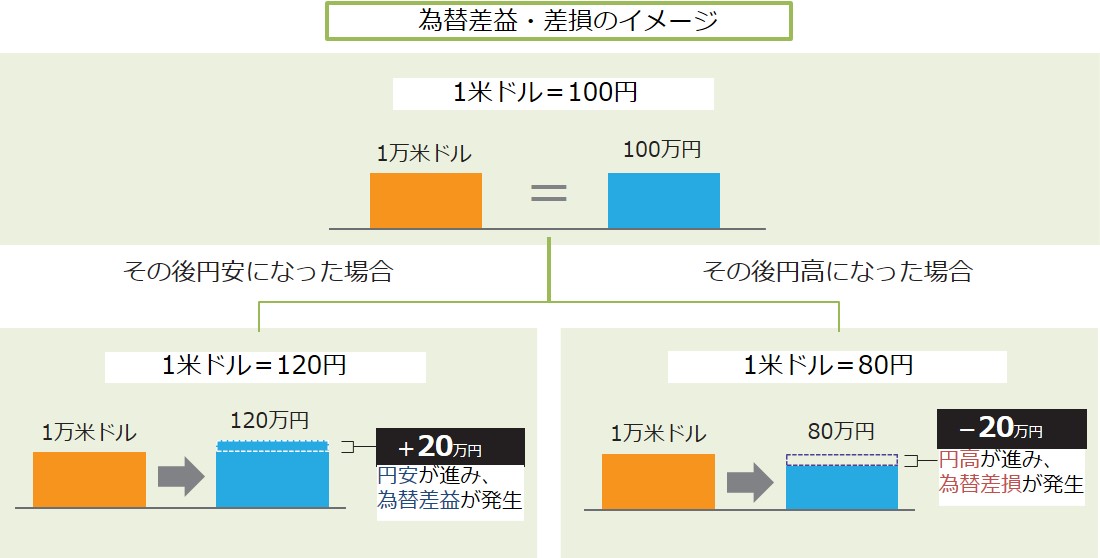

具体例でイメージを掴みましょう。今、1米ドル100円の時に100万円を1万米ドルに両替して1万米ドル分の米国株式を保有したとします。その後、米国株式の価格は変わらずに為替レートだけが円安ドル高に進み、1米ドル120円になった場合、米国株式の売却時は同じ1万米ドルですが、1万米ドルを円に両替した時点で120万円となり、20万円分の為替差益が発生します。

逆に、為替レートだけが円高ドル安に進み、1米ドル80円になった場合、1万米ドルを円に両替した時点で80万円となり、20万円分の為替差損が発生します。

実は、以上のことは投資信託でも同じことが言えます。国内投資信託の場合、円で売買を行うため、為替レートを意識しづらいかもしれませんが、為替レートの変動(為替差損益)は基準価額の変動要因の一つとしてちゃんと含まれています。

つまり、外国資産に投資する投資信託において、基準価額の主な変動要因は外国資産の価格変動と為替レートの変動が挙げられ、これら2つの変動方向と変動率によって基準価額の値動き(投資損益)が決まるのです。

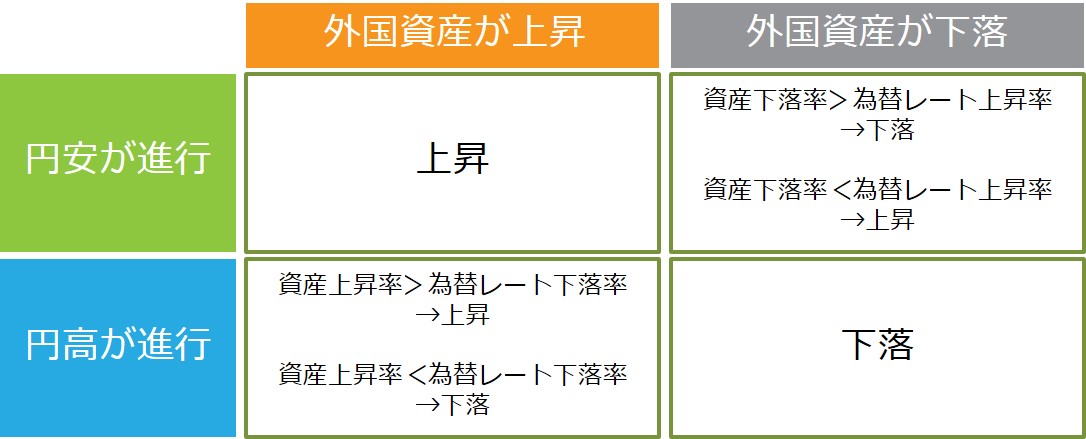

具体的な各変動要因と基準価額の値動きの関係を以下の図で表しました。外国資産が上昇かつ円安が進行すると基準価額は上昇し、外国資産が下落かつ円高が進行すると基準価額は下落します。一方で、外国資産が上昇かつ円高が進行した場合や、外国資産が下落かつ円安が進行した場合は、外国資産の価格変動率と為替レートの変動率のどちらが大きいかによって基準価額の騰落が決まります。

【基準価額の変動要因と基準価額の値動きの関係】

このように、国内投資信託でも外国資産に投資する投資信託の場合、為替レートの変動は基準価額に大きな影響を与える要因の一つであり、投資家が留意すべきリスクの一つと言えるでしょう。

為替ヘッジとは?メリット・デメリットは?

為替ヘッジとは一言で表すと「将来の為替レートを今あらかじめ決めておくこと(為替予約を行うこと)」です。前述の例で言うと、米国株式の購入時に売却時の為替レートも決めてしまえば、その間に為替レートがどのように動いたとしても、その影響を受けることがないということです。

このため、為替ヘッジを行うと、その後に円安が進行した場合の為替差益も円高が進行した場合の為替差損も発生しなくなり、外国資産の値動きのみによって投資損益が決まることになります。この「為替レートの変動の影響を抑えながら外国資産に投資できること」が為替ヘッジの大きなメリットと言えるでしょう。

一方で為替ヘッジには注意すべき点もあります。それは金利の高い通貨を売って金利の低い通貨を買う為替予約を行うと基本的にコストがかかってしまうことです。円はほとんどの通貨より低金利であるため、多くの場合、円買い外貨売りの為替予約にはコストというデメリットが付いてきます。

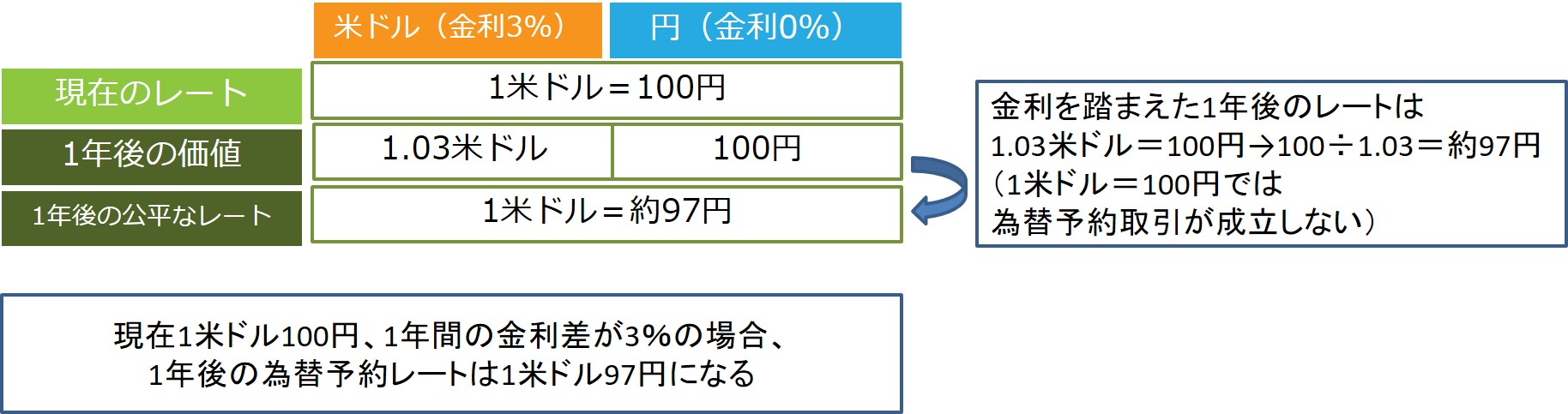

分かりやすく具体例にしてみましょう。今、米ドル円レートが1米ドル100円だったとすると、実は為替予約レートは1米ドル97円など100円より少し低くなります。つまり、今米ドルを買って、将来米ドルを売る為替予約を行った場合、1米ドルを今100円で買って、将来97円で売ることになるわけですから、確定で1米ドル当たり3円の支払いが発生します。これが為替ヘッジコストです。

一体なぜ米ドル円の為替予約レートが今よりも低いのかという理由については、米国株式ではなく米ドル預金などの安全資産で運用する場合を考えると納得できます。

為替ヘッジを行って米ドル預金を行う場合、為替変動の影響を受けずに円よりも高い金利で安全に運用できるわけですから、単純に円預金で運用するより有利になります。つまり、米ドル円の為替予約レートが今と同じ1米ドル100円だった場合、皆が米ドル売りの為替予約を行いたいと思う一方で、誰も米ドル買いの為替予約を行いたいと思わないため、取引が成立しません。

【為替予約レートが決まる仕組み】

では、どうなると為替予約取引が成立するかというと、米ドル買いの為替予約が円と米ドルの金利差相当分だけ有利になっていれば、つまり為替予約レートが金利差相当分だけ低くなっていれば(上図の場合1米ドル97円)になっていれば、理論的には双方が公平になり、取引が成立するのです。

※ただし、実際の取引においては金利差以外の様々な市場環境に加えて、為替予約の手数料も加味されるため、理論的な為替予約レートと完全には一致しないケースがほとんどです。

このように、為替ヘッジを行う場合は基本的に円と外貨の金利差相当分だけコストがかかるため、「為替ヘッジを行いながら高金利通貨の外貨預金で運用すれば、為替レートの変動の影響を抑えながら円預金よりも高い利回りで運用できる」という戦略は単純には成り立たないということに注意しましょう。

また、為替ヘッジを行っても為替差損益を完全にはゼロにできないことにも留意が必要です。なぜなら、為替予約はあらかじめ期日と金額を決めておく必要があり、期日までに外国資産の価格が動くとその分金額にズレが生じるからです。

例えば、米国株式を1万米ドル分買うと同時に1万米ドルを売る為替予約を行い、その後米国株式が上昇して1万2,000米ドルになった場合、上昇した分の2,000米ドルは為替ヘッジが行われていない状態になります。これに対して、追加で2,000米ドルを売る為替予約を行い、金額を調整することも可能ですが、為替予約レートは当初から動いてしまっていますし、そもそも米国株式の価格もリアルタイムで動くため、為替予約の金額を調整するにも限度があるのです。

以上のメリット・デメリットをしっかりと理解した上で為替ヘッジを活用すれば、「外国資産に投資したいけど、円高リスクは避けたい」といった高度な条件に合った投資を行うことが可能になるでしょう。

投資信託はどのようにして為替ヘッジを行うのか

ここまでで、為替ヘッジの大まかな仕組みはご理解いただけたかと思います。ここからは投資信託が実際に為替ヘッジをどのように行っているのかを解説したいと思います。

通常、為替予約は銀行相手に取引を行うものですが、運用会社だけでなく、輸入業者や輸出業者が取引日から決済日までの期間の為替ヘッジにも利用するため、1年未満の短い期日で為替予約を行うのが一般的です。

また、為替予約は同期日の反対売買を行うことによって、外貨を受け渡すことなく決済することが可能で、投資信託もこの仕組みを利用しています。

例えば、過去に「2023年6月30日に1米ドル100円で100万米ドル売る(1億円受け取る)」という為替予約を行っていて、現在、2023年6月30日が期日の為替予約レートが1米ドル90円だったとします。この時、「2023年6月30日に1米ドル90円で100万米ドル買う(0.9億円支払う)」という為替予約(反対売買)を行うと、2023年6月30日においては100万米ドルの受け渡しが相殺され、円のみで決済が行われるのです。この例の場合、1億円受け取って0.9億円支払うため、差し引き0.1億円の受け取りで決済が完了します。

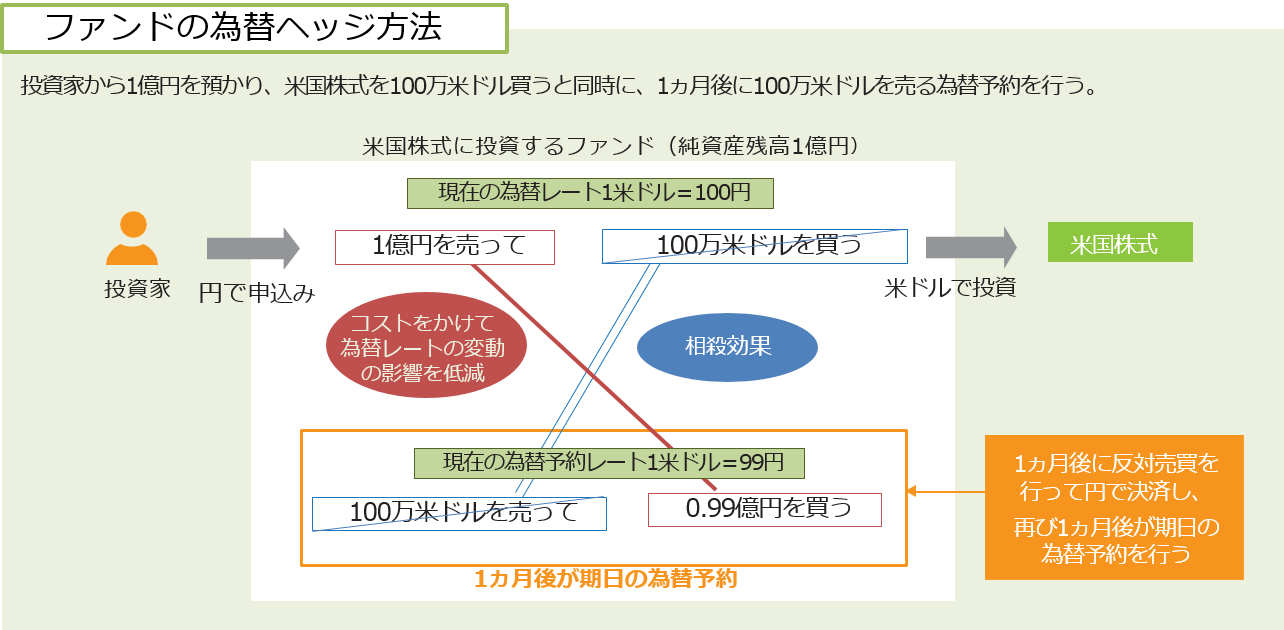

次は投資信託が行う為替ヘッジの事例を考えます。今、米国株式に投資する純資産残高が1億円のファンドがあったとします。ファンドによって期間は異なりますが、当ファンドは1ヵ月後の期日で為替予約を行うものとし、現在の為替レートが1米ドル100円だったとします。この時、当ファンドは「1ヵ月後に100万米ドル売る」という為替予約を行います。これにより、1ヵ月後に1米ドル90円になったとしても、為替差損を相殺することができます。そして、1ヵ月後に既存の為替予約の反対売買を行うと同時に再び1ヵ月後が期日の為替予約を行うことで運用期間中、米ドルの受け渡しが発生することなく為替ヘッジを継続することができるという仕組みです。

一方、この取引には前述した為替ヘッジコストがかかります。今、円と米ドルの1ヵ月金利の差が1%だとすると、為替予約レートは約1米ドル99円となります。つまりこのファンドは1米ドル当たり1円のコストをかけて為替ヘッジを行ったことになります。そして1ヵ月後は、1ヵ月後時点の金利差分だけコストをかけて為替ヘッジを行うことになります。

このように、投資信託は都度、短期金利差分だけコストをかけながら為替ヘッジを行っているのです。

投資信託には同じファンド名でも為替ヘッジを行うファンド(コース)と行わないファンド(コース)の2種類が存在するケースがあります(多くは「為替ヘッジあり」、「為替ヘッジなし」などと名前の最後に付いています)。この内為替ヘッジありのファンドは、実は裏側で上記のような緻密な為替予約取引を行っています。

個人投資家がここまで正確に為替ヘッジを行うことは困難ですが、「為替ヘッジあり」のファンドであれば実現できる点にも着目するとよいでしょう。

限定為替ヘッジとは?

投資先資産の中に主要通貨以外の通貨建資産が含まれる場合に、見かけることが多いのが限定為替ヘッジです。限定とは何を限定しているのだろうか、と疑問に思われた方もいらっしゃるかもしれません。

限定為替ヘッジとは、投資しているすべての通貨に為替ヘッジを行うのではなく、一部の新興国通貨等については原則として基軸通貨である米ドルと円の為替予約で限定的に為替ヘッジを行うことです。なぜ限定する必要があるかというと、新興国通貨は規制通貨が多く、規制通貨は為替ヘッジを行うことが困難なためです。そのため、為替ヘッジが行われていない新興国通貨と米ドルの為替レートの変動は基準価額に大きな影響を与えることに注意が必要です。

おわりに

投資信託を購入する際に、為替ヘッジの「あり」、「なし」はとても重要な選択になります。為替ヘッジにはメリット、デメリットがありますので、必ずしもどちらがよいと断定することはできません。

短期でみると、ほぼ為替相場のみで優劣が決まりますが、長期投資をする際には、為替ヘッジコストが積み上がる可能性も考慮する必要があります。長期的な為替相場の見通しも踏まえて、本当に為替ヘッジが必要であるか判断したうえで「為替ヘッジあり」か「為替ヘッジなし」かを選択するようにしましょう。

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします