S&P500とは?投資する前に知りたい情報を一挙公開!

2022/06/03

「投資は米国株式がおすすめ!」といったフレーズを最近よく目にします。コロナショック以降2021年まで、世界の株式相場は米国を中心に急上昇してきたことから、投資の中でも特に米国株式が注目を集めていると感じます。

一方で、「米国株式に投資をしてみたいけれど個別株に手を出すのはハードルが高い」と感じている方も多いでしょう。こうした悩みに応えるための投資先として、これまたよく目にするのが米国の代表的な株価指数である「S&P500」です。米国の株価指数というと「NYダウ」の方が有名だと思いますが、実は、投資の世界ではS&P500の方がスタンダードな指数といえます。

そこで、本記事では「S&P500とはどのような指数でNYダウとどう違うのか?」、「投資する価値はあるのか?」、「投資する際の注意点」など、S&P500に投資をする前に知っておきたい情報をまとめてお届けしたいと思います。

S&P500とは?NYダウとの違いは?

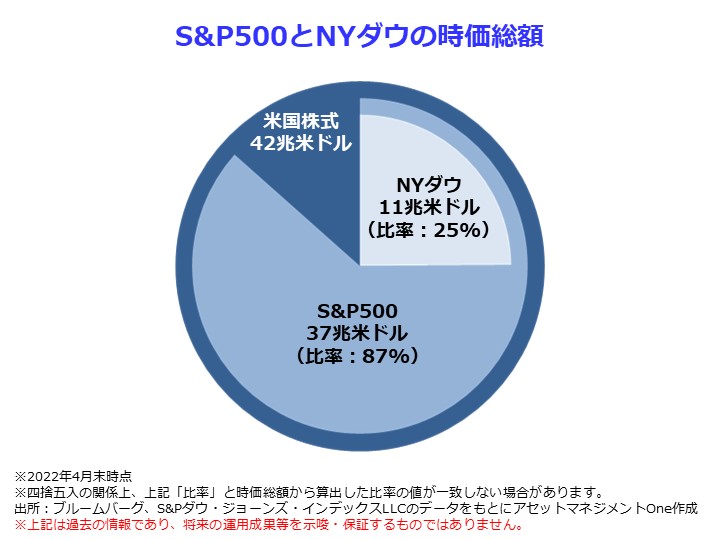

S&P500とは正式名称を「Standard & Poor's 500 Stock Index(S&P500種株価指数)」といい、S&Pダウ・ジョーンズ・インデックスLLCが公表しています。米国の主要業種の主要企業をカバーすることを目的としており、ニューヨーク証券取引所やNASDAQに上場している企業から、市場規模、流動性、業種等を勘案して選ばれた約500銘柄を時価総額で加重平均し、指数化したものです。2022年4月末時点では、米国株式時価総額の約87%をカバーしています。

一方、NYダウ(正式名称:ダウ・ジョーンズ工業株価平均)は同じくS&Pダウ・ジョーンズ・インデックスLLCが公表しており、構成銘柄数は30銘柄と非常に少ない点が特徴です。また、指数の計算方法として時価総額で加重平均しているのではなく、価格を平均している点も異なります。2022年4月末時点では、米国株式時価総額の約25%をカバーしています。

どちらも米国を代表する銘柄で構成されているため、後述する通り比較的値動きは似ていますが、指数の計算方法の違いからS&P500は「時価総額が大きい構成銘柄の値動きに影響を受けやすい」、NYダウは「価格が高い構成銘柄の値動きに影響を受けやすい」という違いは憶えておいて損はないでしょう。

業種構成と組入銘柄

S&P500の組入銘柄として採用されるためには、例えば以下のような条件を満たす必要があります(2022年5月時点)。

- ・米国企業であること

- ・合計時価総額が146億ドル以上であること

- ・直近4四半期連続で利益が黒字であること

- ・浮動株が発行済株式総数の50%以上であること

また、S&P500は独自の委員会により、四半期ごとに銘柄入れ替えを検討しており、時代の流れや各企業の業績、今後の見通しなどを総合的に判断し、米国の主要業種の主要企業をカバーできているかの見極めを行っています。

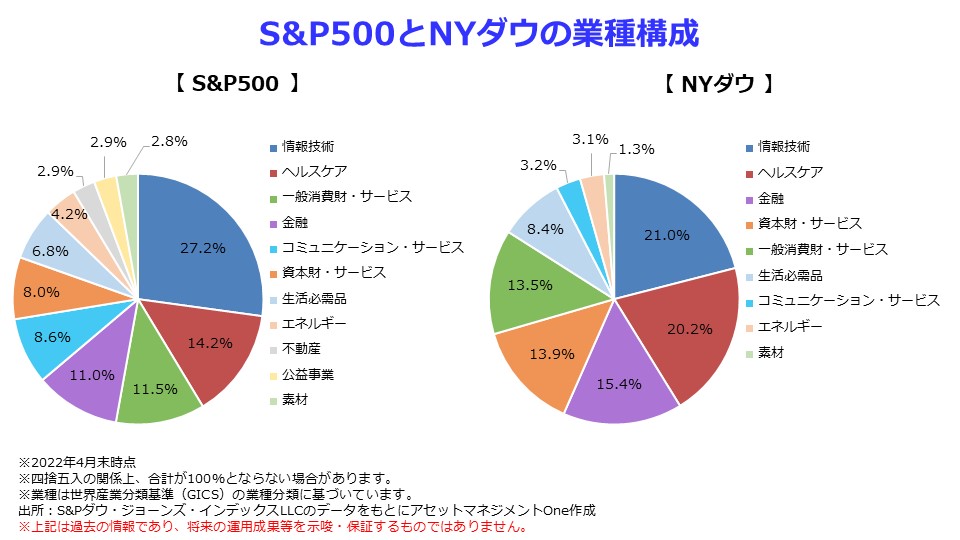

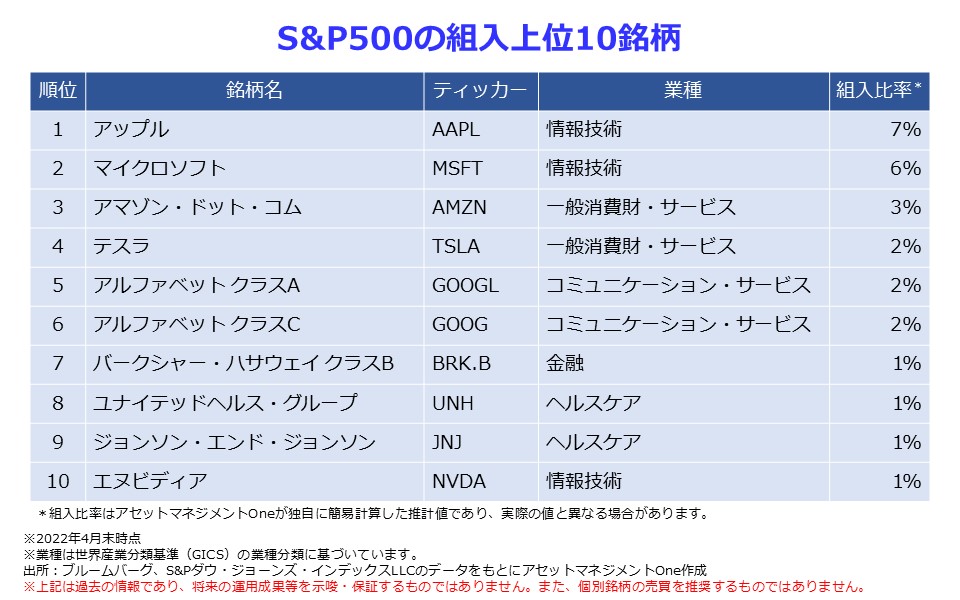

実際に、2022年4月末時点の業種構成を見ると、近年米国株式市場をけん引してきた情報技術の存在感が大きいことが分かります。また、組入銘柄上位は世界的にも有名な企業ばかりであることも確認できます。

業種構成や組入銘柄を知っていれば、単に指数が「上がったか、下がったか」の確認にとどまらず、「なぜ上がったのか、なぜ下がったのか」という値動きの背景まで考察することができるようになります。これらの情報は、投資する前に確認するだけでなく、投資した後も定期的にアップデートするとよいでしょう。

利回りと他指数との値動きの比較

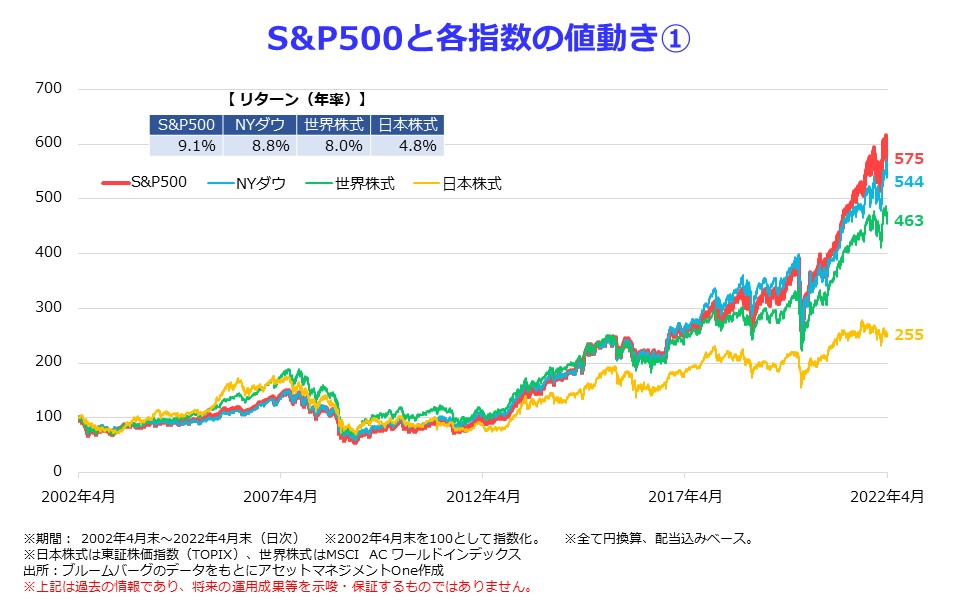

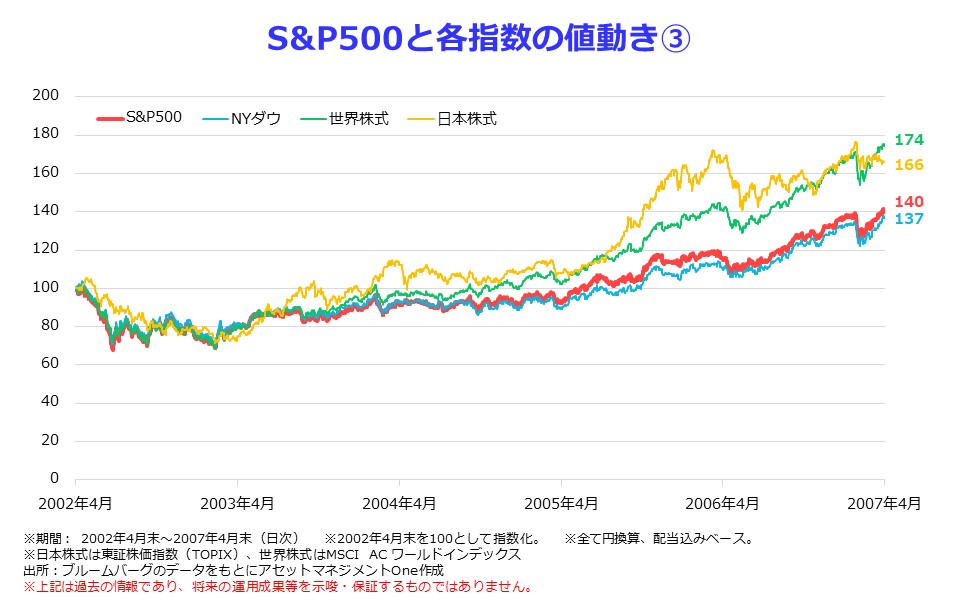

それでは、S&P500は過去どの程度の投資利回り(リターン)が獲得できたのかを確認してみましょう。参考としてNYダウ、世界株式、日本株式の指数も掲載しています。

過去20年間において、S&P500は総じてみれば堅調に推移し、年率リターン約9.1%という高い成果をあげてきたことが確認できます。また、前述した通り、同じく米国を代表する指数であるNYダウが他の指数と比較してS&P500と似た値動きをしていることも見て取れます。

基本的に経済成長は株価にプラスの影響を与えるため、これまで世界の株式相場は世界経済の成長と共に上昇してきました。特に、直近10年間はインターネットを中心とした情報技術が目覚ましい発展を遂げ、これらの発展に米国企業が大きく貢献したことから、米国株式が世界株式相場をけん引しました。

このように、S&P500が長期的に上昇したという事実や過去の値動きとその背景を知ることは、投資を検討する上で大きな判断材料になるでしょう。

リスクと注意点

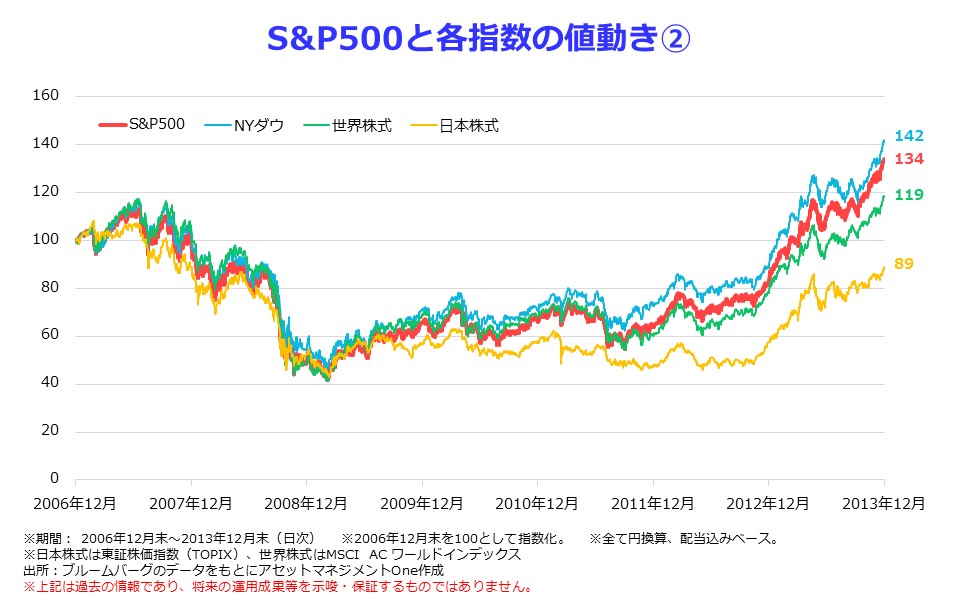

投資をする上では、リターンを知ること以上にリスクを理解することの方が大切です。先ほどのグラフでは、どうしても「大きく上昇した」という結果に注目してしまいがちですが、グラフ全体を見ると、例えば、2008年9月に起こったリーマンショック前後では大きく下落し、その後かなりの期間低迷していたことが確認できます。

上記の期間、2006年末から2013年末において、S&P500はリーマンショック前の高値から最大で63%下落し、6年弱の間高値を更新することはありませんでした。20年間のグラフで見ると「途中下落した場面もあるけど結果的には大きく上昇した」と解釈することも可能ですが、これはあくまでも結果論であり、当時の状況でこれを信じることは難しいと言わざるを得ません。実際、これ以前にも数多くの暴落局面が訪れ、結果的には高値を更新してきた経緯があるにもかかわらず、リーマンショックで多くの投資家が退場していきました。

その背景には、「このまま元の水準には戻らないかもしれない」という不安ももちろんありますが、過度にリスクを取ってしまった(投資比率が高すぎた)ことで投資資産を売却せざるを得ない状況に陥ったことも挙げられます。

過去の大きな下落局面を知り、今後もこのような局面が訪れる可能性があることを理解することに加え、実際にそれが起こっても投資を継続できるようなリスクの取り方を学びましょう。投資で何よりも大切なことは「生き残ること」なのですから。

もう一つ、これまで掲載した2つのグラフはどちらも米国株式のリターンが最も高い結果となりましたが、常にそうなるわけではないことも知っておきましょう。例えば、最初に掲載した①のグラフの当初5年間は日本株式や世界株式の方がリターンは高くなります。

また、2022年に入ってから足元5月まで、世界株式市場は大きく下落していますが、その中心となっているのが何を隠そう米国株式です。このように、どの国の株価指数が最も上昇するか、あるいは下落するかは各国の経済状況や相場環境によって変わるものであり、S&P500への投資は米国経済の影響や地政学リスク等(米国のカントリーリスク)を大きく負うことに十分注意が必要です。

S&P500への投資方法は?

ここまでS&P500について解説してきましたが、実は、投資家は指数に直接投資することはできません。しかし、S&P500の値動きと連動し、同様のリターンを得られる投資先は存在します。そこで、個人投資家でも気軽に投資できる投資先をご紹介したいと思います。

まず一つが、S&P500との連動を目指す投資信託です。金融機関で投資信託口座を開設すれば購入することができます。そしてもう一つが、S&P500との連動を目指すETF(上場投資信託)です。こちらも投資信託の一種ですが、ETFは株式と同様に証券口座を開設して市場で売買を行います。

どちらもS&P500という指数(インデックス)との連動を目指すため「インデックスファンド」と呼ばれます。そして、インデックスファンドを選ぶ際のポイントとしてまず挙げられるのが「コスト(信託報酬)の安さ」です。なぜなら、同じ指数に連動するファンドは運用方針もほぼ同じであるため、信託報酬がリターンの差に繋がる大きなポイントとなるからです。ただし、信託報酬以外にもリターンに影響するポイントはあるため、信託報酬に着目しつつ、実際に過去のリターンを比較して優位性があるかを確認するのがよいと思います。

また、投資信託とETFでどちらに投資すればよいかという話ですが、お互いに信託報酬が安いファンド同士を比べるとほとんど違いはありません。筆者の個人的な意見としては以下の3点から、どちらかと言えば投資信託の方がETFよりも長期的な資産形成に適しているケースが多いのではないかと考えます。

① 投資信託のインデックスファンドは基本的に分配金が支払われないため、分配金を再投資する必要がなく、分配金にかかる税金の分だけ複利効果を高められること。

② 投資信託はETFよりも少額から投資できること。

③ 投資信託であれば積立投資サービスをほとんどの金融機関で利用できること。

一方で、ETFにも「市場が開いている間はリアルタイムで売買できる」などの投資信託にはない特徴があります。こうした点を踏まえた上で、投資先を選ぶとよいでしょう。

今後も投資する価値はあるか?

いかがでしたでしょうか。当然のことながら、将来のことは誰にも分からないため、絶対に儲かる投資先は存在しませんし、S&P500についても、過去と同じだけのリターンが得られる保証はどこにもありません。

一方で、人口増加や技術革新を背景に今後も米国、そして世界の経済は発展し、それと共に米国企業は新陳代謝を繰り返しながら長期的に成長していくことが期待されます。これはS&P500を押し上げる材料となるでしょう。

投資の神様と呼ばれるウォーレン・バフェット氏が妻に、「私が死んだら1割は米国短期国債に、残り9割はS&P500に連動するインデックスファンドに投資しなさい」と運用アドバイスを残したという有名なエピソードがあります。この背景には、米国経済、そして米国企業の力強さと、その中の代表的な企業を組み入れた指数であり続けるS&P500への信頼感があると考えられます。

もちろん、投資をする上で前述したリスクや注意点はきちんと理解する必要がありますが、S&P500は投資の初心者からプロまで幅広く活用できる指数であり、今後も投資する価値は十分にあると筆者は考えます。

(執筆:1級ファイナンシャル・プランニング技能士 佐藤 啓)

※S&P 500種指数およびダウ・ジョーンズ工業株価平均は、S&Pダウ・ジョーンズ・インデックスLLCまたはその関連会社の商品であり、これを利用するライセンスが委託会社に付与されています。S&Pダウ・ジョーンズ・インデックスLLC、ダウ・ジョーンズ・トレードマーク・ホールディングズLLCまたはその関連会社は、いかなる指数の資産クラスまたは市場セクターを正確に代表する能力に関して、明示または黙示を問わずいかなる表明または保証もしません。また、S&P 500種指数およびダウ・ジョーンズ工業株価平均のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

※東証株価指数(TOPIX)の指数値および東証株価指数(TOPIX)にかかる標章または商標は、株式会社JPX総研または株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用など東証株価指数(TOPIX)に関するすべての権利・ノウハウおよび東証株価指数(TOPIX)にかかる標章または商標に関するすべての権利はJPXが有しています。

※MSCI ACワールドインデックスに関する著作権、知的財産権その他一切の権利はMSCI Inc.に帰属します。また、MSCI Inc.は同指数の内容を変更する権利および公表を停止する権利を有しています。

※世界産業分類基準(GICS)は、MSCI Inc.(MSCI)およびStandard & Poor’s Financial Services LLC(S&P)により開発された、MSCIおよびS&Pの独占的権利およびサービスマークであり、アセットマネジメントOne株式会社に対し、その使用が許諾されたものです。MSCI、S&P、およびGICSまたはGICSによる分類の作成または編纂に関与した第三者のいずれも、かかる基準および分類(並びにこれらの使用から得られる結果)に関し、明示黙示を問わず、一切の表明保証をなさず、これらの当事者は、かかる基準および分類に関し、その新規性、正確性、完全性、商品性および特定目的への適合性についての一切の保証を、ここに明示的に排除します。上記のいずれをも制限することなく、MSCI、S&P、それらの関係会社、およびGICSまたはGICSによる分類の作成または編纂に関与した第三者は、いかなる場合においても、直接、間接、特別、懲罰的、派生的損害その他一切の損害(逸失利益を含みます。)につき、かかる損害の可能性を通知されていた場合であっても、一切の責任を負うものではありません。

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします