【徹底解説】米国REITとは?J-REITとの違いを比較

2021/08/31

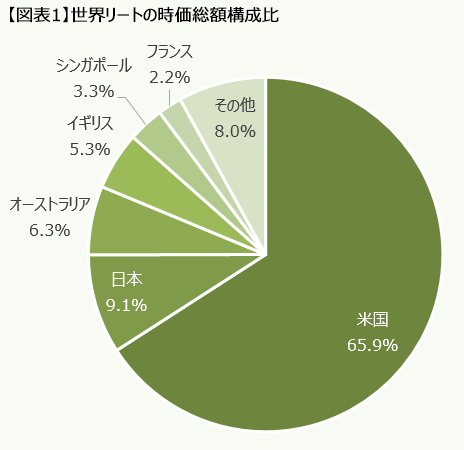

皆さまの資産運用において、不動産投資信託(REIT)が株式や債券と並ぶアセットクラスとして認知されてから、ずいぶんと時間が経過しました。ご自身のポートフォリオの中に、J-REITやグローバルREITあるいは米国REITなどを投資対象とする投資信託(ファンド)を保有する読者の方も多いのではないかと推察します。そこで今回は世界のREITの中でも、最も歴史が長く、時価総額でも世界の約2/3を占める米国REITについて解説してみたいと思います。

2021年5月末時点

出所:S&PグローバルREITインデックスのデータを基にアセットマネジメントOne作成

制度面から日米REITを比較

| 【図表2】日米REITの比較 | ||

| REITの位置づけ | 日本の場合 “不動産を保有する器に特化” | 米国の場合 “不動産の保有だけでなく、デベロッパーとして開発業務も” |

|---|---|---|

| 主たる業務 | 不動産の保有、賃貸 (各業務を外部に委託) |

不動産の開発、保有、賃貸 |

| 従業員の雇用 | なし | あり |

| 業務運営(不動産の運用) | 外部の資産運用会社に委託 | 自社で運営するものが主流 |

| 不動産開発 | 禁止 | 可能 |

| 法人税の優遇 | あり | あり |

出所:各種資料の情報を基にアセットマネジメントOne作成

最初に日米REITの制度上の主な相違点について見てみましょう。図表2をご覧ください。日本の投信法上、J-REITにおける投資法人は、従業員を雇用する事が禁止されており、資産運用にかかる業務を始めとして各種業務を外部に委託することが義務付けられています。このため、J-REITはファンド(投資法人)に不動産を保有させ、そのファンドを資産運用会社が運営する「外部運用型」の形態となっています。また投資法人に対しては資産運用以外の業務が同法で禁じられているため、不動産開発などの業務を行うことも出来ません。 米国でも以前は内部運用が認められていませんでしたが、1986年の法改正によって内部運用が可能となり、現在ではREITが従業員を雇用し、自ら不動産の管理・運用を行う「内部運用型」が主流となっています。 J-REITにおける投資法人が「器」としての性質が強いのに対して、米国ではREITが自ら不動産開発を行うこともでき、税法上の優遇措置を受けることのできる不動産会社という性質が強いようです。なお、税法上の優遇措置である法人税免除のための配当金支払い要件については、日米で大きな差異はありません。

米国REITの発展の歴史

次に米国REITの発展の歴史について取り上げてみます。

米国REITは1960年に創設されました。1963年にかけ初期のREITが組成され、ニューヨーク証券取引所に最初のREITが上場したのは1965年のことです。創設当初は、信託や組合の形態でしたが、1976年の税制改正により株式会社がREITとして登録可能になり、現在では会社型が主流となっています。前述の「制度面から日米REITを比較」でも触れたとおり1986年の法改正以降、内部運用が可能となりました。

米国REIT市場が大きく成長するきっかけとして1992年に上場したREITの1社が導入したUP-REIT(Umbrella Partnership REIT)という仕組みが挙げられます。これはオーナーが不動産をREITに現物出資することで、売却益を繰り延べる事が出来る仕組みです。これによって、不動産会社が保有する簿価の低い優良な物件をREITに拠出しても、その時点ではキャピタルゲイン課税を受けなくて済むようになり、優良不動産を持つ不動産会社のREIT転換やREITによる不動産取得が容易になったと言われ、米国REIT市場の拡大が加速しました。1990年末にREITの銘柄数は119銘柄、時価総額は87億ドルでしたが、5年後の1995年末には銘柄数が219銘柄、時価総額が575億ドルと、5年間で銘柄数が1.8倍、時価総額が6.5倍に拡大しました。

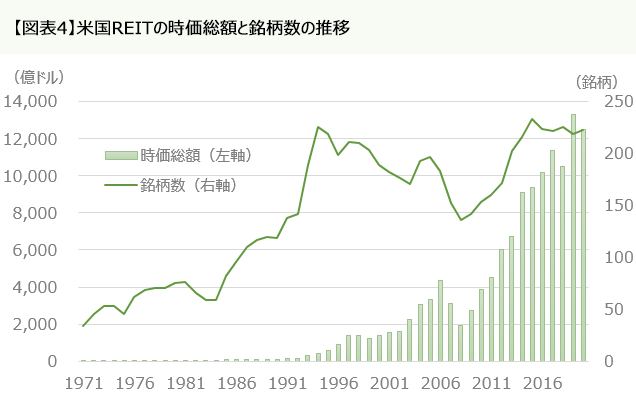

2000年代に入るとREITを投資対象とするETFも出現、主要株価指数のS&P500にもREITが採用され、大手企業の401kなどではREITを投資対象とするファンドを年金プランのメニューに加える動きも出ました。一方でREITの組入対象となる不動産の用途は従来からあった住宅やオフィス、商業施設などに加え、データセンター、無線通信基地局、電子商取引に欠かせない大規模倉庫などの物流施設といった成長セクターに広がりを見せ、米国REITの時価総額は現在に至るまで大きく拡大をしています。(図表4)

| 【図表3】米国REITを取り巻く主な出来事 | |

| 年 | 米国REITを取り巻く主な出来事 |

|---|---|

| 1960 | REITを認可する法律が制定される |

| 1965 | NY証券取引所に最初のREITが上場 |

| 1976 | 税制改正 株式会社がREITとして登録可能に |

| 1985 | REIT・不動産証券を投資対象とする初めての投資信託(ミューチュアルファンド)が運用開始 |

| 1986 | 税制改正により内部運用が可能に |

| 1992 | 始めてUP-REITが上場 |

| 1993 | サイモン・プロパティーズ上場。当時はREITとして過去最大のIPO |

| 2000 | 初の不動産ETFが誕生 |

| 2001 | 初めてREITがS&P500に採用 |

| 2004 | 米国最大級の401KプランスポンサーであるIBMがREITのインデックスファンドをプランに追加 |

| 2012 | FTSE NAREITの業種別インデックスにインフラストラクチャーリートが追加 |

出所:NAREITの情報からアセットマネジメントOne作成

期間:1971年~2020年(年次)

出所:NAREITのデータを基にアセットマネジメントOne作成

米国REITの多様性と最近の動向

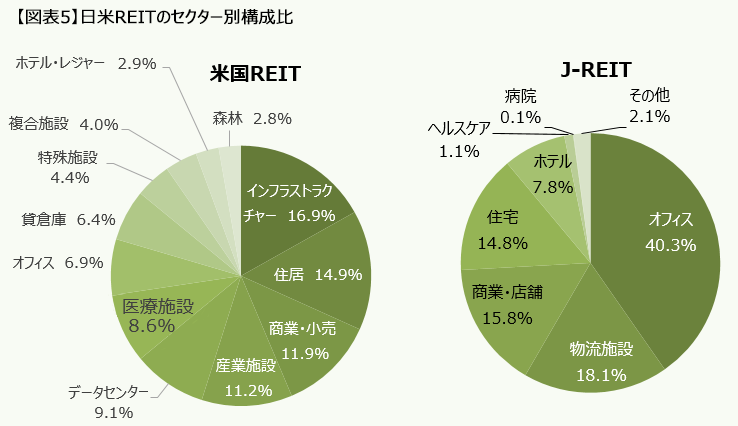

ここで日米のREITのセクター別構成比を比較してみます。【図表5】は米国REITとJ-REITのセクター別構成比です。オフィスや物流施設、商業施設、住宅などが大半を占めるJ-REITと比べると、米国REITはインフラ、データセンター、貸倉庫、特殊施設、森林などを含む多様なセクター構成となっています。

2021年5月末時点

出所:NAREIT、投資信託協会の情報を基にアセットマネジメントOne作成

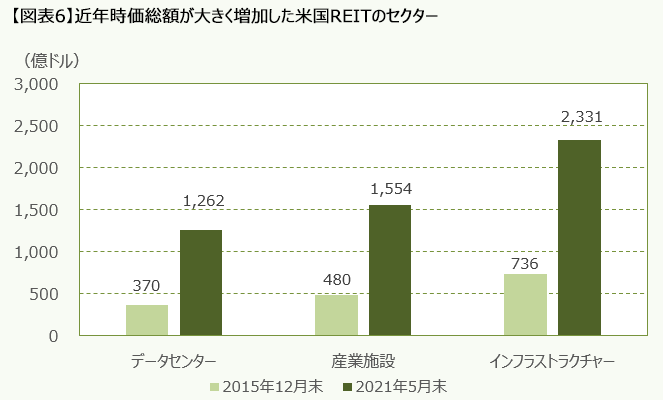

米国REITは約60年にわたる歴史の中で、時代の進化や社会の変化を捉え、投資対象を多様化し成長の原動力にしてきたと言えるのではないでしょうか。近年はITや情報通信分野の需要拡大、デジタルトランスフォーメーションの進展などから、データセンター、産業施設、インフラストラクチャーなどのセクターが急速に成長しました。

出所:NAREITのデータを基にアセットマネジメントOne作成

終わりに

今回は米国REITについて解説しました。J-REITと比較して長い歴史があり、投資対象とする不動産のタイプも多様化が進んでますが、こうした点はJ-REITの発展を長期的な視点で予測する上でも、参考になるかもしれません。本稿が米国REITに対する読者の皆さまの理解を深め、資産運用のお役に立つものとなれば幸いです。

指数の著作権等

S&PグローバルREITインデックスは、S&Pダウ・ジョーンズ・インデックスLLCまたはその関連会社の商品であり、これを利用するライセンスが委託会社に付与されています。S&Pダウ・ジョーンズ・インデックスLLC、ダウ・ジョーンズ・トレードマーク・ホールディングズLLCまたはその関連会社は、いかなる指数の資産クラスまたは市場セクターを正確に代表する能力に関して、明示または黙示を問わずいかなる表明または保証もしません。また、 S&PグローバルREITインデックスのいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

“FTSE”及び “FTSE®”は、London Stock Exchange Groupの商標であり、ライセンスに基いてFTSEが使用しています。FTSE NAREIT All Equity REITs Index(以下「本指数」)は、FTSEの商標であり、本指数の算出、指数値の公表、利用など、本指数に関するあらゆる権利はFTSE 又はその関連パートナー会社に与えられています。FTSEは、本指数値及びそこに含まれるデータの正確性、完全性について、明示的、黙示的を問わず保証するものではありません。また、算出又は公表の誤謬、遅延または中断に対し、一切責任を負いません。

■J-REITについて詳しく知りたい方に

■合わせて読みたい

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします