アクティブファンドとは?運用戦略の種類と特徴をわかりやすく解説

2020/12/04

以前の記事「インデックスファンドとは?その運用方法を徹底解説!」の中でもご紹介していますが、投資信託は基本的な運用方針によって、大きくアクティブファンドとパッシブファンド(インデックスファンド)に分けられます。一般的に株価指数や債券指数など、運用評価の基準となるベンチマークに対して、ベンチマークを上回ることを目的とする運用がアクティブ運用、ベンチマークに連動することを目的とする運用がパッシブあるいはインデックス運用と定義されており、各ファンドの戦略に応じて、アクティブファンド・インデックスファンドに区別することができます。

アクティブ運用は、市場が見逃している投資機会を発掘することで、ベンチマークを上回る収益獲得を図ります。その大前提として「市場には(ベンチマークに対する超過収益を獲得できる)投資機会が存在する」との考え方(図表1)がベースにありますが、今回はその投資機会を発掘するための代表的な手法・アプローチについて紹介してみたいと思います。

| アクティブ運用 | パッシブ運用 | |

|---|---|---|

| 運用目標 | 市場(ベンチマーク)を上回るリターン | 市場(ベンチマーク)に連動するリターン |

| 基本的な考え方 | 市場には投資機会が存在する | 市場には投資機会が存在しない |

トップダウンアプローチとボトムアップアプローチ

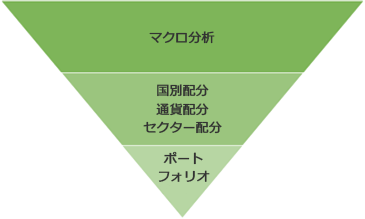

トップダウンアプローチは、景気変動や財政・金融政策、GDPや家計の動向などマクロ的な投資環境の分析・予測に基づいて、まず国・地域やセクターなどの資産配分を決定し、次に、各々の国・地域やセクター内での個別銘柄を決定する運用手法です(図表2)。一方、ボトムアップアプローチは、個別企業の将来の成長性や財務内容などファンダメンタルズを調査・分析することにより証券の割高・割安など投資価値を判断し、その積み上げによってポートフォリオを構築していく運用手法です(図表3)。実際に運用は、トップダウンアプローチまたはボトムアップアプローチのどちらか一方に分類されるというよりは、投資対象資産やベンチマークに対する超過収益獲得の着眼点などに応じて、どちらかを重視しつつもう一方の要素も組み合わせているケースが多いようです。

- (図表2)トップダウンアプローチ

- (図表3)ボトムアップアプローチ

※上記は一例であり、実際の運用においては異なる場合があります。

株式のアクティブ運用における代表的な手法としては、バリュー投資とグロース投資、および中小型株投資などがあります。

バリュー投資とグロース投資

どちらも株式のボトムアップアプローチ戦略の代表的な投資手法です。バリュー投資はある企業の企業価値や利益の水準に対して、株価が割安と判断される銘柄に、グロース投資は売上や利益の成長性が相対的に高い銘柄を選別して投資する手法です。バリュー投資とグロース投資については、「投資スタイルを比較 ~バリュー・グロースとは~」でも解説していますので、そちらもあわせてご参照下さい。

中小型株セクターはアクティブ投資の宝庫?

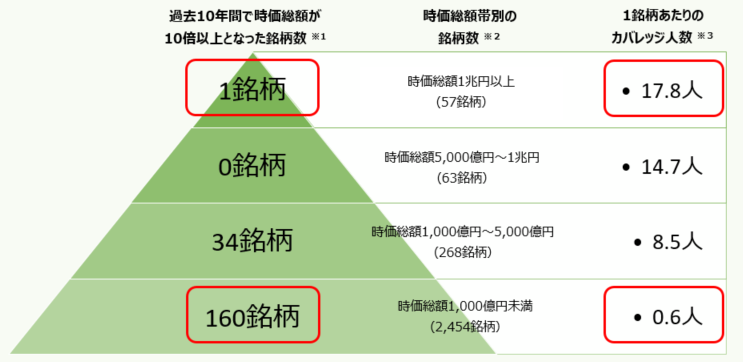

株式を投資対象とする投資信託の中には、中小型株に特化しパフォーマンスが優れたボトムアップアプローチのアクティブ運用戦略が存在します。その背景を探ってみましょう。図表4は国内上場している銘柄のうち、10年前と比較が可能な銘柄について、時価総額別に、銘柄数、その銘柄をカバーするアナリスト数、10年間で時価総額が10倍以上になった銘柄数を比較したものです。時価総額が10倍以上となった195銘柄のうち160銘柄は、10年前には時価総額が1,000億円未満、34銘柄は1000億円以上5000億円未満と時価総額の相対的に小さな銘柄が大部分を占めています。加えて、そうした銘柄をカバーしていたアナリストの人数は非常に少ないことがわかります。つまり、時価総額が相対的に小さな銘柄=中小型株は、(証券会社などセルサイドの)アナリストが調査対象としている銘柄が限定されることから、ファンドマネジャーや(バイサイドの)アナリストが行うリサーチが付加価値を生み、市場をアウトパフォームすることが期待できることを示唆するデータと言えます。

(図表4)時価総額帯別の大幅上昇銘柄数と1社あたりアナリスト平均カバレッジ数

※1 2010年10月末~2020年10月末までの10年間で時価総額が10倍となった銘柄数

※2 2020年10月末時点で東証1部、2部、東証マザーズ、ジャスダックに上場している企業のうち2010年10月末時点と時価総額の比較が可能な2,842銘柄の2010年10月末時点の時価総額を基に分類。

※3 2010年10月末時点で時価総額帯別の銘柄数(※2)各銘柄に対して評価を公表していたアナリストの平均人数

出所:Bloombergの情報を基にアセットマネジメントOne作成

上記は過去の実績であり、将来の市場動向や運用成果等を保証するものではありません。

次に債券における主要なアクティブ運用の戦略であるデュレーション戦略とクレジット戦略について見てみましょう。

デュレーション戦略の例

金利変動の方向性を予測し、金利変動から受ける債券価格の影響度合いをコントロールする方法としては、デュレーション戦略があります。デュレーションとは、金利の変化に対して債券価格がどのくらい変動するか示す指標で、債券の満期までの期間やクーポンなどによって異なります。ファンドマネジャーはポートフォリオ全体のデュレーションを把握して、金利上昇を予測している場合には、デュレーションを市場(ベンチマーク)よりも短くして、債券価格の下落による影響を抑えようとします。逆に金利低下を予測している場合には、デュレーションを市場よりも長めにすることで価格上昇の効果を積極的に取りに行こうとします。(図表5)

| (図表5)金利見通しとデュレーション戦略 | |

| 金利見通し | デュレーション |

|---|---|

| 上昇 | 短期化 |

| 低下 | 長期化 |

※上記はイメージ図であり実際の運用においては異なる場合もあります。

クレジット戦略の例

一方、クレジット戦略は債券発行体の返済能力に着目した戦略です。債券市場では、利払いや満期での元本返済能力が高いと見られている銘柄ほど債券価格は高く(利回りが低く)なり、逆に利払いや元本返済能力が低いと見られている銘柄ほど債券価格が安く(利回りが高く)なります。クレジット戦略には、景気見通しなどに基づいてポートフォリオ全体の平均格付をコントロールする手法(図表6)や個別銘柄の信用リスクを調査・分析して銘柄を選択しポートフォリオを構築する手法などがあり、前者はトップダウンアプローチ、後者はボトムアップアプローチの戦略と言えます。

| 景気見通し | 企業の信用状況 | ポートフォリオの平均格付 | 戦略の狙い |

|---|---|---|---|

| 良い | 安定 | 低めにコントロール | 金利差の獲得 |

| 悪い | 不安定 | 高めにコントロール | 債券価格低下の抑制 |

※上記はイメージ図であり実際の運用においては異なる場合もあります。

今回はアクティブ運用について株式や債券における代表的な手法・アプローチを取り上げながら、解説してみました。どの戦略が優れているかということには正解はなく、投資家の皆さまの資産運用において、投資を行う商品がどのような戦略に基づいて運用されているのかを理解し、皆さまの資産運用のニーズに合致した戦略の商品を選び組み合わせていくことが重要と言えます。今回ご紹介した以外にも、データを駆使しながらシステマティック・定量的に投資機会を発掘することを目指すクオンツ運用などもアクティブ運用の一種と言えます。最近はこうした分野でのAIやビッグデータなどの活用もあり今後の進展が注目されます。

■アクティブファンドを詳しく知りたい方へ

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします