完全決着!NISA・つみたてNISAどっちにすべき?~違いから導き出される答え~

2021/09/07

「NISA(ニーサ)」と聞いてなんとなく「投資で利用できるお得な制度かな」と思い浮かぶ方も多いのではないでしょうか。投資における税制優遇制度の整備、少額投資やポイント投資などのサービスの充実とともに投資のハードルが昔に比べて大きく下がったように感じます。こうした背景の中で、NISAという言葉もそれなりに浸透してきたように思いますし、実際に投資する際は是非利用を検討して欲しい制度でもあります。

しかし、NISAを利用するにあたり、1つの大きな壁にぶつかってしまう方も少なくありません。

「NISAとつみたてNISAって何が違うの?どっちにすべき?」

そう、実は、NISA制度には「NISA」と「つみたてNISA」の2種類が存在し、どちらか一方しか選べないのです。制度の話ですから相応に小難しい話も出てくるため、ここでつまずいてしまうのも無理はないでしょう。

そこで、今回はそんな疑問をスッキリ解消すべく、NISAとつみたてNISAの比較を行い、どちらを選択すべきかの「答え」を皆さまに提示したいと思います。

NISAとつみたてNISAの違い

通常、株式や投資信託などの金融商品に投資をした場合、その売却益や配当金などに対しては約20%の税金がかかります。NISAとは、その売却益や配当金に対する税金が一定の投資金額の分だけ、一定期間かからなくなる(非課税になる)制度です。

具体的には、特定口座・一般口座(課税口座)とは別にNISA口座(非課税口座)を開設し、NISA口座で投資をすることで、そこで得られた利益が非課税となる仕組みです。NISA口座は日本に住む20歳以上の方が開設可能です※。

※成年年齢引き下げに伴い、2023年1月より18歳以上の方が開設可能です。

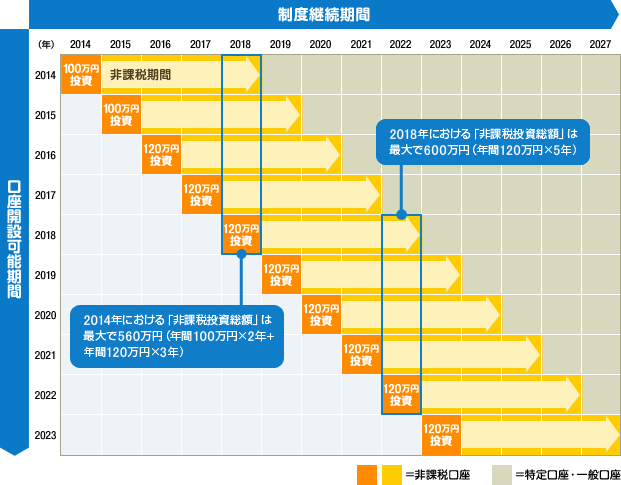

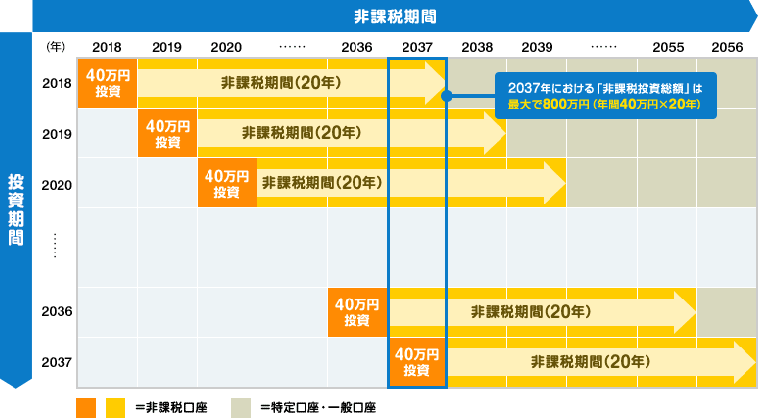

同制度にはNISA(以下、一般NISA)とつみたてNISAがあり、どちらか一方を選択する必要があります(ただし1年毎に変更することは可能)。両者の主な違いは以下とおりです。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 投資方法 | 通常買付または積立方式 | 積立方式 |

| 対象商品 | 株式・投資信託等 | 長期積立・分散投資に適した一定の条件を満たした投資信託 |

| 非課税投資枠 | 年間120万円*1 | 年間40万円 |

| 非課税期間 | 最長5年間 | 最長20年間 |

| ロールオーバー*2による継続保有 | 可 | 不可 |

| 投資可能期間 (口座開設可能期間) |

2014年~2023年 | 2018年~2042年*3 |

*1:2015年以前分は100万円。

*2:非課税期間終了後、翌年の新たな非課税投資枠へ移管すること。

*3:当該期間内の連続する20年間が最長。

※2024年よりNISA制度は新しくなる予定です。詳細は金融庁「新しいNISA」をご覧ください。

【一般NISAのイメージ】

【つみたてNISAのイメージ】

※上記は2018年につみたてNISA口座を開設した場合のイメージです。

ざっくり「投資方法と対象商品が幅広く、非課税投資枠が大きいのが一般NISA」、「非課税期間と投資可能期間が長いのがつみたてNISA」と整理すると分かりやすいでしょう。つみたてNISAの具体的な対象商品は金融庁のHP「つみたてNISAの対象商品」から確認できます。

また、一般NISAとつみたてNISA共通の主な注意点として以下の3点に留意してください。

① 1人当たり1口座に限定(ただし、一定の手続きによって1年単位で金融機関を変更することは可能)

② 売却するとその分の非課税投資枠は減額、非課税投資枠の再利用は不可

③ 残った非課税投資枠の翌年への繰越しは不可

以上を踏まえた上で、一般NISAとつみたてNISAのどちらを選択すべきか、一緒に考えてみましょう。

基本的に悩む必要はない!?

まず、この問題を考える前に大前提として押さえていただきたいのは、「そもそも投資において最初に決めるべき最も重要なことは“何に投資するか”である」ということです。この問題に比べたら、NISAとつみたてNISAのどちらを選択すべきかの問題など些細なことであると言っても過言ではないでしょう。

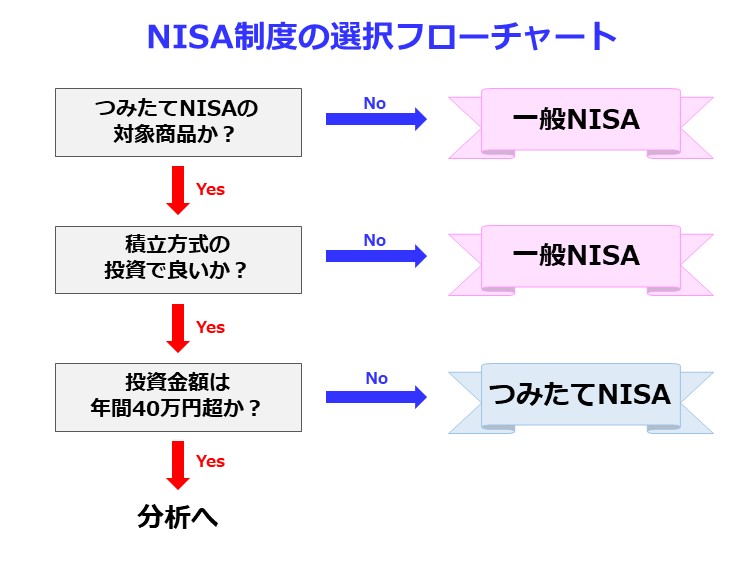

そして、何に投資するかが決まっているなら、それがつみたてNISAの対象商品でない場合は自動的に一般NISAに決まります。その他、自動でどちらか一方に決まるケースを以下の図で示しました。

「つみたてNISAの対象で、一般NISAの対象外である商品」は存在しないため、投資先がつみたてNISAの対象商品か否かの確認が最初のステップになります。

また、つみたてNISAで投資する場合、多くの金融機関が毎月の投資金額の上限を3.3万円程度(年間40万円を超えない金額)に設定しています※。このため、どうしても投資タイミングと投資金額を自由に決めたい場合は一般NISAを選択する必要があります。

※すべてに当てはまるものではありません、正確な取り決めは各金融機関でご確認ください。

逆に、積立方式の投資で投資金額が年間40万円以内の場合は、非課税期間が長く有利な条件であるつみたてNISAを選択すべきでしょう。

このように、前述した一般NISAとつみたてNISAの違いから、ほとんどのケースでは自動的に利用すべき制度が確定し、そもそも悩む必要がないことが分かります。

では、「つみたてNISAの対象商品」を「積立方式」で「年間40万円超」投資する場合は、どちらを選択したらよいのか?これについて分析してみたいと思います。

NISAとつみたてNISAどっちにすべき?

さて、今までの解説からNISAとつみたてNISAどちらにすべきかの問題は以下の3つの条件が当てはまる時のみ発生することが分かりました。

① 投資先がつみたてNISA対象商品

② 積立方式で投資

③ 投資金額が年間40万円超

そして、これら条件全てが当てはまる場合、「投資金額」と「投資期間」と「投資利回り」の3つの要素によってどちらを選択すべきかが変わります。

まず、投資金額についてですが、一般NISAは年間120万円まで全額非課税口座で投資可能な一方、つみたてNISAは年間40万円を超える分は課税口座で投資することになります。このため、投資金額が大きい程一般NISAが有利となります。

次に、投資期間についてですが、一般NISAは5年間しか非課税期間がない一方、つみたてNISAは20年間あるため投資期間が長い程つみたてNISAが有利となります。

最後に、投資利回りですがこれは少し複雑です。年間40万円超から120万円以下の範囲で投資する場合、投資利回りが高いと一般NISAの非課税期間である最初の5年間は全額非課税口座で投資できる一般NISAがより有利になります。一方で、6年目に入ると一般NISAは全額課税口座に移管されてしまうため、投資期間が長くなるにつれて投資利回りの高さがつみたてNISAに有利に働くようになります。

「投資金額」と「投資期間」と「投資利回り」の3つのおおよその関係性が分かったところで、具体的な数値で確認してみましょう。

下の表は、一般NISAを利用した時の税金額とつみたてNISAを利用した時の税金額が同じになる投資期間をシミュレーションしたものです。そして、この表で示された期間までは一般NISAの方が税金額が少なく有利、それを超えるとつみたてNIASの方が税金額が少なく有利となります。

★シミュレーション前提

-

毎月初に1年間積立投資、以降は追加投資なしで運用。

-

一般NISAの場合、6年目に課税口座に移管され、以降の利益に対して課税。

-

つみたてNISAの場合、非課税投資枠(毎月約3.3万円)を超える金額は課税口座で投資し、課税口座の利益に対して課税。

-

配当や分配はなく、売却時のみ課税されるものとする。また、手数料等の費用は考慮しない。

例えば、毎月10万円(計120万円)投資し、投資利回りが5%だった場合、11.8年までは一般NISAが有利、それ以降はつみたてNISAが有利ということになります。また、この表から投資金額が大きい程、あるいは投資利回りが小さい程一般NISAが有利な期間が長くなることが確認できます※。

※投資利回りについては、限りなくゼロに近い範囲においてこの限りでありませんが、その場合、課税対象となる利益も限りなくゼロに近くなるため、ここでは無視できるものとしています。

当然のことながら、投資利回りはあくまで結果であり自分で決めることも事前に確認することもできません。しかし、「一般NISAが有利な期間が一番長いケースでも14年未満である」という結果は非常に参考になります。これは何を意味するかというと、つみたてNISAの非課税期間の上限である20年間近く投資するのであれば、基本的につみたてNISAが有利ということです。

つみたてNISAを利用するからといって20年間投資しなければならないというわけではありませんが、少なくとも明確な売却予定がなく長期投資を考えているなら、つみたてNISAを選択した方が無難と言えそうです。

実際に積立投資を行う場合は、2年目以降に積立投資した分も口座内で合算されてしまい、購入単価が均一化されてしまいます。このため、上記とシミュレーション結果が異なってきますが、「売却予定がなく長期投資を考えているなら、つみたてNISAを選択した方が無難」という結論自体は変わらないため、是非判断のポイントとしていただけたらと思います。

迷っているなんてもったいない!

いかがでしたでしょうか。一般NISAとつみたてNISAの違い、そして、どちらを選択すればいいかご理解いただけたのではないでしょうか。

繰り返しになりますが、「何に投資するか」が最優先です。そして、それさえ決まってしまえば、この記事を参考に、一般NISAかつみたてNISAかをほぼ機械的に選択することができます。

NISAは資産形成をするうえで非常に効果的な制度です。この選択で迷って投資ができないでいるなんて非常にもったいないことだと筆者は思います。この記事を読んで、投資の第一歩を踏み出すきっかけにしていただければ幸いです。

(執筆:1級ファイナンシャル・プランニング技能士 佐藤 啓)

■NISAについてもっと知りたい方へ

■何に投資すればいいかわからない方へ

【Facebook】

米国株市場のポイント「瞬解!3行まとめ」を毎営業日配信!お役立ちマネーコラムも

↓下のボタンからフォローをお願いします