投資信託を買う⑧:お手軽だけど奥深い、積立投資のメリットとは?

2019/12/27

本シリーズでは、これから投資を始めようとしている方へ、投資信託の購入前、購入後にすべきことや注意点などを解説します。

第8回は「積立投資」についてです。

前回、「投資金額の決定の際に合わせて積立投資の活用も検討すると良い」と述べましたが、今回は、具体的に積立投資にはどのようなメリットがあり、どのようなポイントに注意して活用したらよいのかを解説します。

積立投資は分散投資と合わせて、投資を継続するための大変役立つコツとして挙げられる投資手法であり、これを機にぜひ理解を深めてみてください。

なお、分散投資については第5回で詳しく解説しています。

積立投資とは

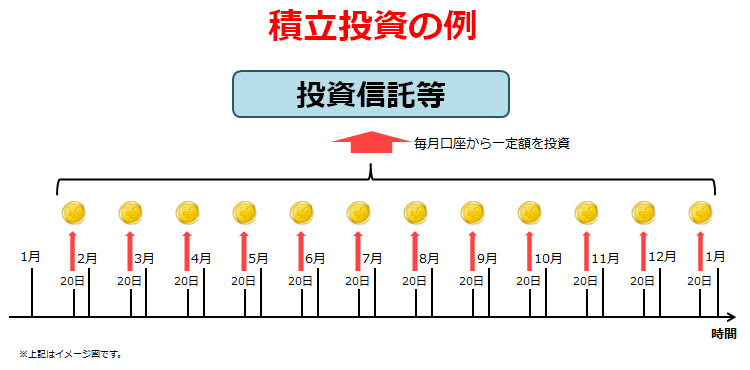

積立投資とは、一定額または一定数の投資信託等を定期的に(一般的に毎月)買い続ける投資手法です。「積立」というと、車の購入や海外旅行等のために毎月資金を貯めていく「積立預金」がよく知られていますが、これを預金ではなく投資信託等で行います。

投資信託の場合、金融機関の「積立投信サービス」(※金融機関によって名称は異なります。)を利用することで、簡単に積立投資を行うことができます。一度手続きをしてしまえば、後は自動的に口座から引き落とされていく、つまり半強制的に毎月投資資産が積み上がっていくため、積立投信サービスは資産形成の強力なツールの一つと考えられます。

特に、収入が比較的安定しているサラリーマンなどは、計画的にその一部を投資に回すことができるため、相性が良いサービスと言えるでしょう。

積立投資のメリット「時間分散効果」とは?

定期的な「積立」によって資産形成を着実に行うことができる積立投資ですが、もう一つ押さえておきたいメリットが「時間分散効果」です。

時間分散とは、投資における売買のタイミングを一点に絞らずに、分散して行うことを指します。そして、その効果は売買を一括で行うケースと分割して行うケースを比較することで確認できますが、今回は「積立投資」がテーマのため、購入のケース、つまり一括購入と分割購入の比較から確認してみましょう。

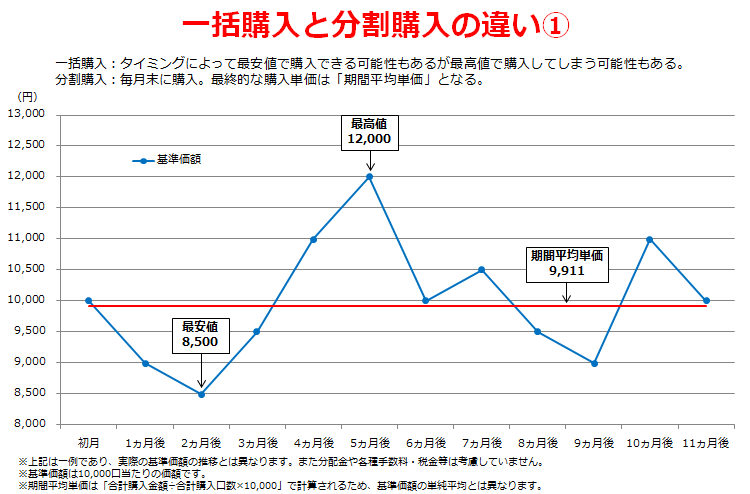

例えば、投資信託を1年間のどこかの月末で12万円一括購入する場合と、毎月末に1万円ずつ分割購入する場合を考えます。

この時、一括購入の場合はタイミングによって購入価格が大きく変化します。うまいこと最安値のタイミングで購入できれば言うことなしですが、裏を返せば最高値のタイミングで購入してしまう可能性もあるのです。

一方で、分割購入の場合は毎月末に等金額ずつ購入するため、最終的な購入単価は「期間平均単価」となります。

つまり、積立投資は安値で買うチャンスを見送る代わりに、高値で買うリスクを回避できると言い換えることもできます。

上記は、投資開始前の段階でしたが、投資開始後はどのような違いが出るのでしょうか。

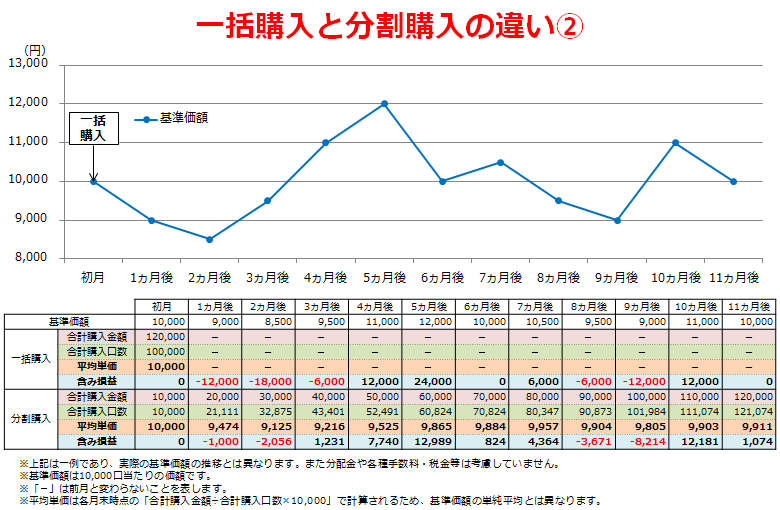

例えば、条件は上記とほぼ同じで、初月に12万円を一括購入した場合と比較してみます。

上の表から一括購入と分割購入の違いが確認できます。ポイントは以下の二つです。

|

① |

運用期間中において、分割購入は平均単価が変化すること。特に、基準価額が下がった場合は多くの口数を購入でき、平均単価も下がるため、一括購入より有利になる。 |

|

② |

運用初期において、分割購入は一括購入と比べて合計購入金額が少ないため、その分含み損益が小さい。 |

長期投資の効果が得られない運用初期は、含み損を抱えて投資を挫折してしまいやすい時期の一つです。この運用初期において価格が大きく下落した時に、上記二つのポイントから「分割購入は一括購入するより含み損が圧倒的に小さい。むしろ安く買えるチャンスだ!」と考えられることは、投資を継続するための大きなアドバンテージとなります。

以上をまとめると、積立投資は「高値で買うリスクを回避し、価格下落の影響を軽減する効果を持つ投資手法」と言えます。この効果、投資開始前の「どのタイミングで投資していいか分からない!」や投資開始後の「いきなり大きく値下がりしたらどうしよう!」といった、多くの投資家が抱える不安を解消するのに適したメリットだと思いませんか?

積立投資の注意点

資産運用のコツとして、長期投資が真っ先に挙げられることは少なくありませんが、これは「投資の本質とは、労働と同じように資本を提供して対価を得る経済活動」であることを根拠とした「投資は長期的には儲かる」という考え方に基づいています。

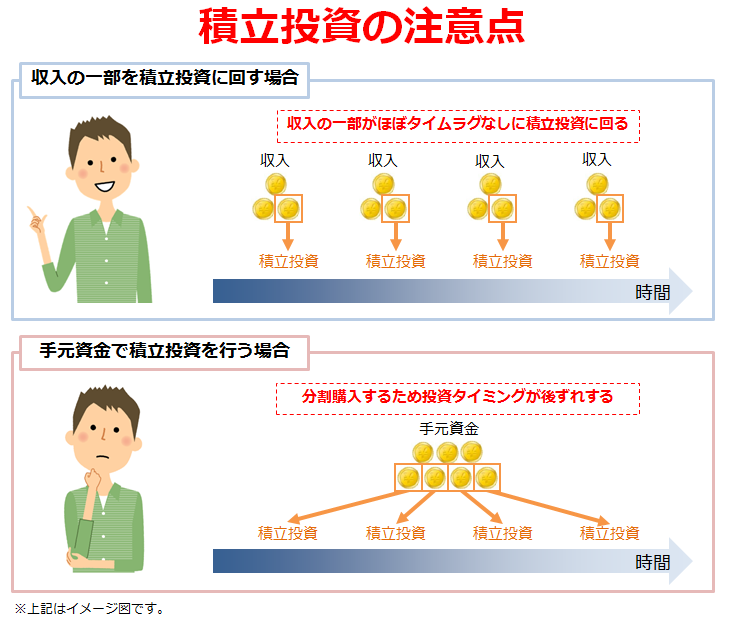

長期投資において最重要ポイントの一つが運用期間の確保ですが、ここに積立投資とのバッティングが生じる場合があります。

どういうことかと言うと、収入の一部を積立投資に回す場合は運用期間の確保と積立投資を同時に満たすことができますが、手元にあるまとまった資金(例えば、投資開始前に貯めていた預金や退職金など)で積立投資を行う場合は分割購入を行う分だけ運用期間が短くなってしまいます。

このため、手元資金で積立投資を行う場合は、「積立投資の時間分散効果が得られるメリット」と「運用期間が短くなるデメリット」を天秤にかけて、適切な購入期間を考える必要があるのです。

適切な購入期間とは?

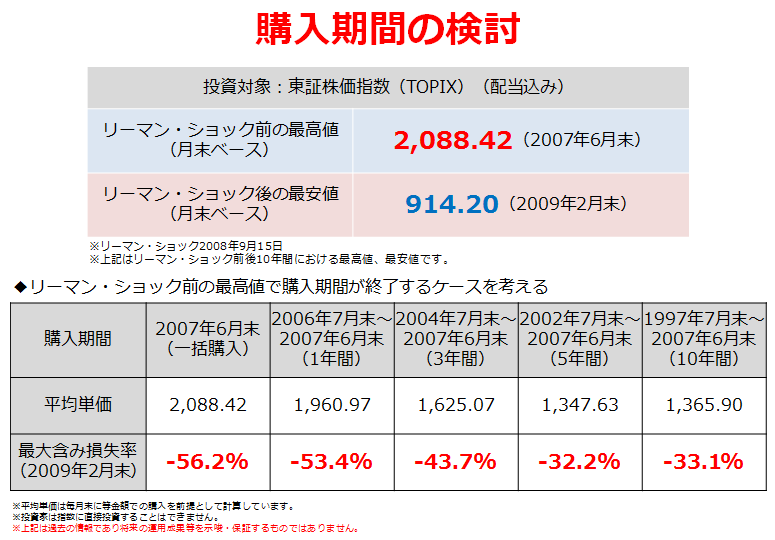

では、「一体どの程度の期間が適切なのか?」は過去事例が参考になります。「暴落」の代表例であるリーマン・ショック前後のデータを見てみましょう。

投資において最も警戒すべきケースの一つが購入後の暴落です。積立投資においては購入期間終了後に暴落が起きるケースがそれに当たると考えられます。

上の表の例では、購入期間終了時が最高値であるため、「1年間→3年間→5年間」とよりさかのぼって購入するにつれて平均単価は低くなっていきます。しかし、5年間より10年間の平均単価が高いことから、長くさかのぼり過ぎると期待していた効果が得られなかったことが分かります。

もちろん、投資資産や市場環境によって価格上昇の期間や暴落の程度などは大きく異なるため、一概に「何年間が良い」とは言えませんが、手元資金を投資する場合でも積立投資を検討する価値があることは確かです。

これから投資を始めようとしている方の中にも、すでにある程度の資金が貯まっており、それを収入の一部に加えて投資しようと考えている方もいらっしゃるのではないでしょうか。

そういった場合、上記を参考にすれば、「最初の数年間は“収入の一部”を超えた金額で積立投資を行い、数年後に投資金額を引き下げる」という投資手法が新たな選択肢として追加できます。ぜひ検討してみてください。

何よりも継続することが大事

これまで、本シリーズで「投資信託の選び方」についても解説しましたが、じっくりと検討して選んだファンドであっても、長期投資においては高い確率で下落する場面に出くわすことがあります。

十分な運用期間が経過し、相応に含み益が出ている状態であれば暴落による損失は相殺できますし、何より、これまでリターンをあげてきたという自信と経験から粘り強く投資を継続することもできるでしょう。

しかし、それがたまたま運用初期に起こってしまったら「投資はやっぱり怖い」と断念してしまう気持ちもよく分かります。そういう心が折れそうになる「負の気持ち」は、投資のプロであるファンドマネジャーにすら等しく芽生えるものです。

そして、この「負の気持ち」に打ち勝つ個人投資家ならではのテクニックこそ「積立投資」に他なりません。こうしたテクニックも活用しながら、投資を継続して初めて「短期的な値動きを超えた、投資本来の利益」を獲得できるようになっていくのです。

積立投資は分散投資と合わせて、皆さまの健全な資産形成に必ず役立つと筆者は信じています。

(執筆:1級ファイナンシャル・プランニング技能士 佐藤 啓)

●東証株価指数(TOPIX)は、株式会社東京証券取引所(㈱東京証券取引所)の知的財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利は、㈱東京証券取引所が有しています。

【Facebook】

わらしべ瓦版の他、投資に役立つ動画やレポートのリリース情報などを配信中!

↓下のボタンからフォローをお願いします