10万円を元手に

「たわら」を始めるなら

「たわら」は購入時も換金時も手数料なし。

たくさんの「たわら」からひとつでもいくつでも選んで、資産づくりに。

「投資は初めて」というあなたにも、「個別株なら経験豊富」というあなたにも、アセットマネジメントOneの「たわら」はご活用いただけます。

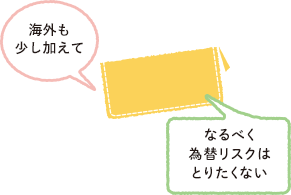

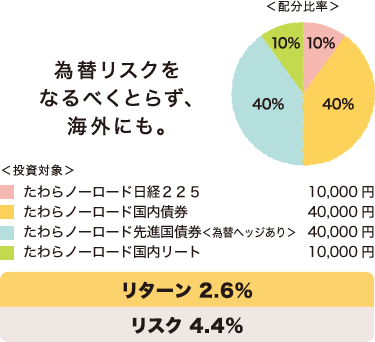

PATTERN01 「割と慎重」なあなた

※期間:2003年10月末〜2023年10月末(月次)

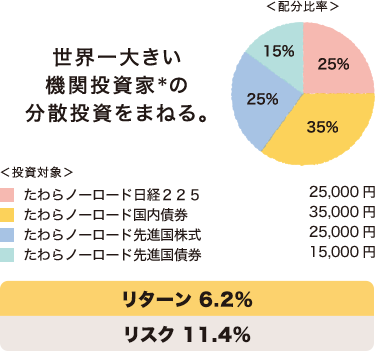

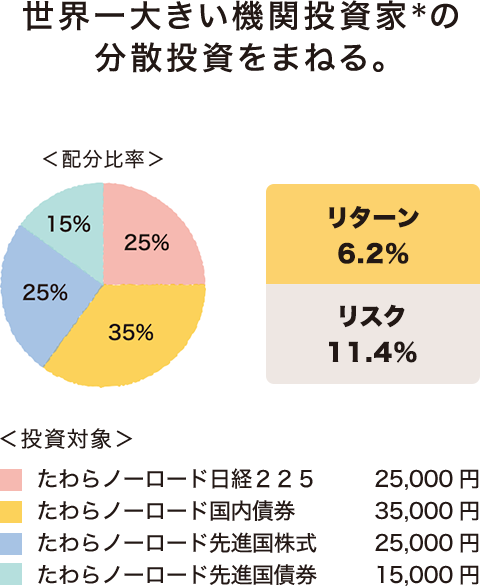

PATTERN02 「機関投資家みたい」なあなた

※期間:2003年10月末〜2023年10月末(月次)

*年金積立金管理運用独立行政法人(GPIF) 第4期中期目標期間(2020年4月1日からの5カ年)における基本ポートフォリオ

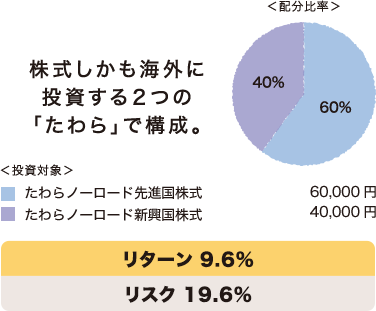

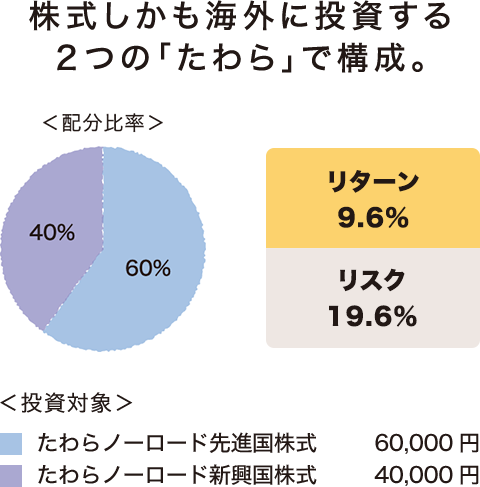

PATTERN03 「割と積極的」なあなた

※期間:2003年10月末〜2023年10月末(月次)

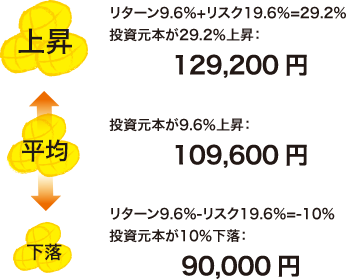

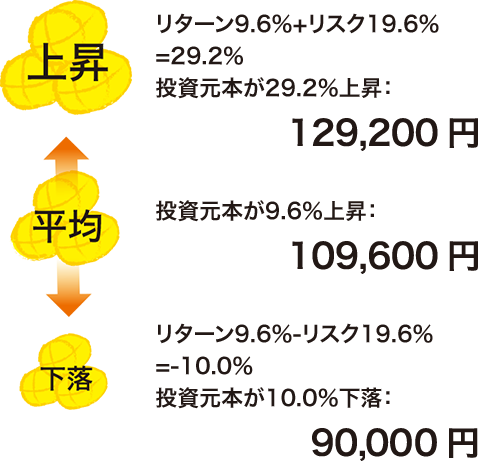

リターンとリスクの見方

リターン9.6%

リスク19.6%ってどういうこと?

※リターンとリスクは年率換算

「年率リターン9.6%」とは、過去の平均的な年間利回りが9.6%だったことを表します。ただし、実際は一定に上昇したわけではなく、上がったり下がったりしながら最終的に年率9.6%のリターンが得られたことを示しています。

そして、どの程度上がったり下がったりしたのかを表す数値が「年率リスク19.6%」です。具体的には、各年の利回りが-10.0%から+29.2%の間だった*ことを示しています。

つまり、10万円を投資した場合、「1年後は90,000円から129,200円の間になる可能性が相応に高く、その中で最も期待できる結果が109,600円」と、過去データから推測できるということです

- ※上記は、アセットマネジメントOne株式会社がご提案するたわらノーロードの活用例です。ファンド選定の考え方の一例を示したものですので、最終的には、お客様ご自身で決定ください。また、将来の市場等の値動きや投資成果を示唆あるいは保証するものではありません。

- ※リターンとリスクは年率換算。

- ※各ファンドのベンチマークのデータをもとにアセットマネジメントOneが試算。

- ※各ポートフォリオについては、信託報酬および税金などを考慮していません。

- ※金額は10万円を投資すると仮定した場合の構成の例です。

-

※ファンド名 連動を目指す指数名

たわらノーロード 日経225: 日経平均株価

たわらノーロード 国内債券: NOMURA-BPI総合

たわらノーロード 先進国株式<為替ヘッジあり>: MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジあり)

たわらノーロード 国内リート: 東証REIT指数(配当込み)

たわらノーロード 先進国株式: MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジなし)

たわらノーロード 先進国債券: FTSE世界国債インデックス(除く日本、円ベース、為替ヘッジなし)

たわらノーロード 新興国株式: MSCIエマージング・マーケット・インデックス(円換算ベース、配当込み、為替ヘッジなし)