2024年から新しいNISAが始まり、高配当株投資を検討している個人投資家も増えたように思います。配当利回りなどの情報はネットで簡単に入手できるため、手軽に高配当銘柄を見つけられることが、高配当株投資が人気な理由の一つではないでしょうか。しかし、単に配当が高い銘柄に投資する手法では不十分だと考えます。

そこで、このページでは新光日本インカム株式ファンド(3ヵ月決算型)の紹介を通じて、プロが実践する高配当株投資について解説します。

当ファンドの特徴

当ファンドは、国内の株式や不動産投資信託証券(REIT)を実質的な投資対象とし、予想配当利回りが高いと判断される銘柄に分散投資を行います。

予想配当利回りが高い銘柄の魅力

- 上記は、予想配当利回りが高い銘柄の魅力を説明したものであり、実際とは異なる場合があります。

ファンド名の一部となっている「インカム」とは、株式投資においては配当等を指します。株式投資の利益は配当等(インカムゲイン)と値上がり益(キャピタルゲイン)の大きく二つに分けることができます。当ファンドでは、このうちインカムゲインに着目して運用を行います。

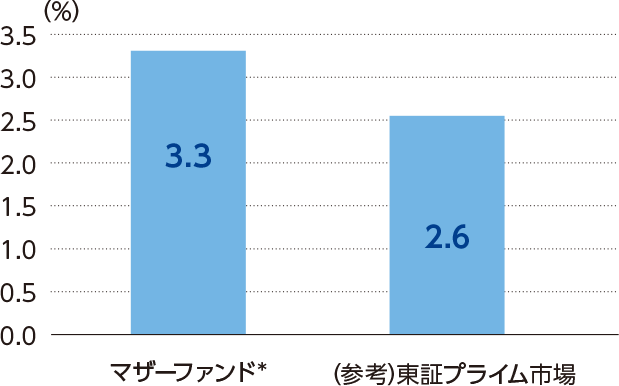

予想配当利回り(加重平均)

- 2024年6月28日時点

- マザーファンド*の予想配当利回りは、キャッシュを含めたものです。計算にあたっては、各種データをもとに組入銘柄の今期の予想配当(税引前)または前期の配当(税引前)を加重平均してアセットマネジメントOneが作成しております。

- 予想配当利回りは市場動向等により変動します。また、投資対象の特性を理解していただくために表示しており、当ファンドへの投資で得られる「期待利回り」を示すものではありません。

- 新光日本インカム株式マザーファンド

- 上記は過去の情報および運用実績であり、将来の運用成果等を示唆・保証するものではありません。

高配当株投資を実現するための2つのポイント

高い配当利回りは魅力的であり、高配当株への投資は相対的に大きな配当収入を定期的に得られるため、利益を獲得しやすいと思いがちです。しかし、必ずしもそうではありません。典型的なリスクとしては、配当の減少や株価の下落が挙げられます。それでは、これらのリスクを回避するためにはどのようなことに注意すればよいのでしょうか。

減配リスク

直近の配当が高い場合でも、将来減配や無配になることは否定できません。このような事態を避けるためには、企業の配当に対する姿勢や配当の原資となる財務状況や利益の安定性などをチェックする必要があります。

株価下落リスク

高配当株投資も株式投資に変わりありません。配当金を受け取る一方で、それ以上に株価が下落しては意味がありません。その企業や業界の成長が長期的に見込めるかどうか、企業が競争優位性や強力なブランドを持っているかなどを見極めることは、高配当株投資においても非常に重要です。

当ファンドでは、インカムゲインを重視しながらも、中・長期的な収益性(ROE)などの観点から綿密な調査・分析を行うことによって、これらのリスクを回避するための工夫を行っています。

プロの高配当株投資の手法

-当ファンドの運用プロセスのご紹介-

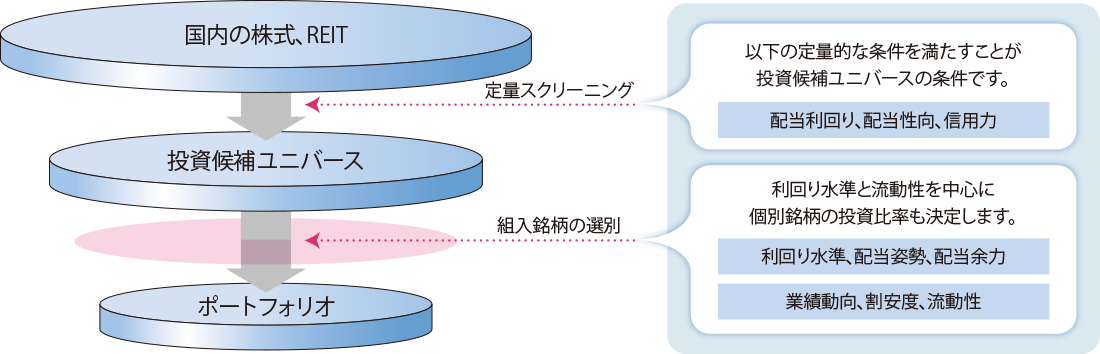

それでは、高配当株投資の具体例として、当ファンドが主要投資対象とするマザーファンドの運用プロセスをご紹介します。高水準の配当収入が継続的に見込まれ、業績が堅調で信用力も高い、中長期のバイ・アンド・ホールドに適切と考える有望銘柄は、どのように見つけるのでしょうか。

マザーファンドの運用プロセス

- 運用プロセスは2024年1月31日現在のものであり、今後予告なく変更される場合があります。

- 資金動向、市況動向等によっては、上記の運用ができない場合があります。

初めに、国内の株式やREITに対し、配当利回りを中心に、定量スクリーニングを行うことによって効率的に投資候補を絞ります。

次に、配当の安定性・成長性の基盤となる、「中・長期的な収益性(ROE)」、「配当政策・配当余力」に着目し銘柄を選別します。その際、長期予想の妥当性とリスク要因を吟味し、投資機会における確信度を高めるため、アナリストやファンドマネジャーとの活発な議論を重視します。

当ファンドの担当ファンドマネジャーである吉澤は、運用プロセスにおいて当社のリサーチプラットフォーム等を幅広く活用しています。こうした綿密な議論と多角的な分析こそが当ファンドの強みです。

当ファンドが考える有望銘柄

ここまでの解説で、実際プロはどんな銘柄に投資しているのか気になる方は多いのではないでしょうか。そこで、具体例として当ファンドの組入銘柄を2銘柄ご紹介します。

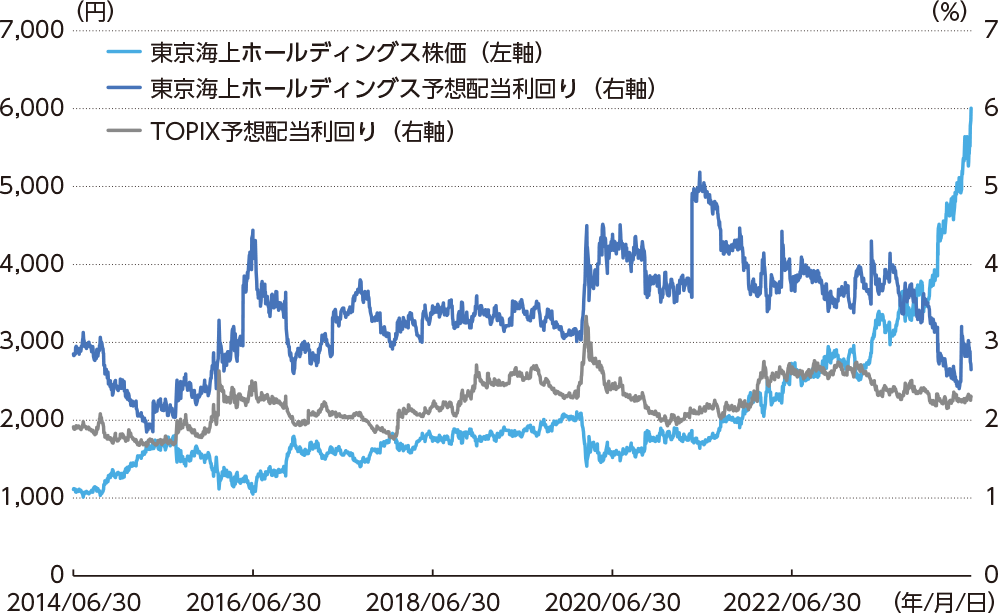

●東京海上ホールディングス

組入比率:6.4%(2024年6月末時点)

東京海上ホールディングスは主に損害保険事業を営む保険持ち株会社で、グループ利益の半分以上を海外事業が稼ぐグローバル企業です。事業基盤の安定化と成長のために、海外M&Aを通じた地理的なリスク分散に取り組み、事業ポートフォリオのリスク・リターンを向上させています。経営戦略として、利益成長と規律ある資本政策の実行を通じたROEの向上を目指すことを掲げており、持続的な企業価値向上が期待できると考えています。また、配当については、過去5年平均の修正利益に対して配当性向50%、原則減配しない方針であり、予見性の高い配当が期待できることなどから、組入れを行っています。

- 期間:2014年6月末~2024年6月28日(日次)

- 上記は過去の情報および運用実績であり、将来の運用成果等を示唆・保証するものではありません。

- 出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

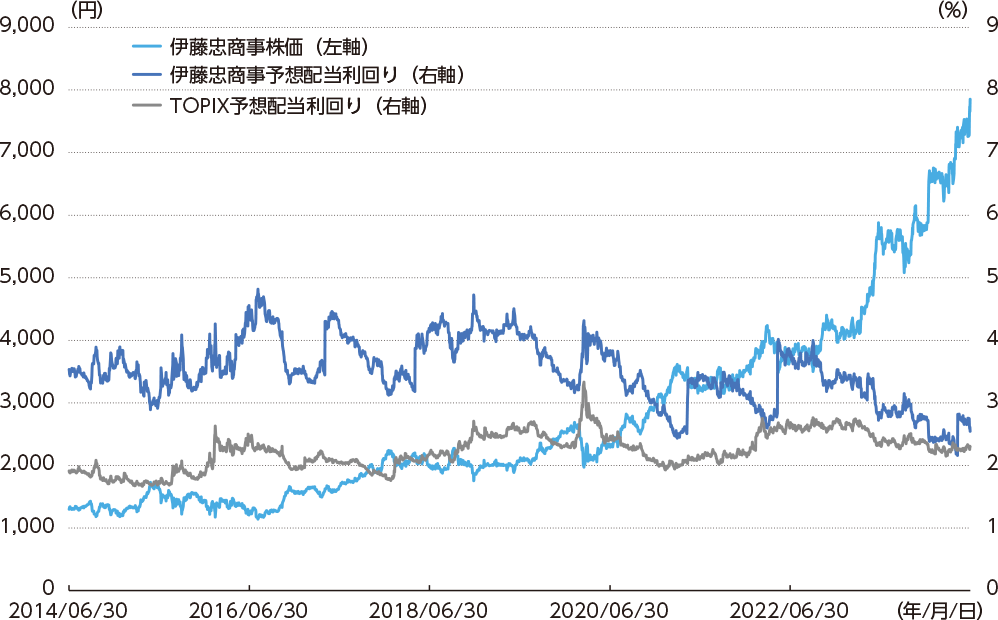

●伊藤忠商事

組入比率:5.7%(2024年6月末時点)

伊藤忠商事は生活消費関連を中心とする非資源分野に強みをもつ総合商社で、景気変動に対する耐性が比較的高く、強固な収益基盤を構築しています。経営戦略として、中期的な業績拡大のための成長投資と、積極的な株主還元を図ることや、高効率経営(ROE16%)を掲げるなど、持続的な企業価値向上が期待できます。配当については、下限配当(200円)を設定していることに加え、配当性向30%を掲げており、利益拡大による配当の増加が期待できることなどから、組入れを行っています。

- 期間:2014年6月30日~2024年6月28日(日次)

- 上記は過去の情報および運用実績であり、将来の運用成果等を示唆・保証するものではありません。

- 出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

<ご参考>当ファンドの組入上位10銘柄(2024年6月末時点 組入銘柄数 47銘柄)

| 銘柄名 | 組入比率 | |

|---|---|---|

| 1 | 東京海上ホールディングス | 6.4% |

| 2 | 伊藤忠商事 | 5.7% |

| 3 | 三井住友フィナンシャルグループ | 5.1% |

| 4 | 三菱UFJフィナンシャル・グループ | 4.0% |

| 5 | 豊田通商 | 3.8% |

| 6 | MS&ADインシュアランスグループホールディングス | 3.5% |

| 7 | オリックス | 3.0% |

| 8 | 丸紅 | 3.0% |

| 9 | 日本電信電話 | 2.9% |

| 10 | 三菱瓦斯化学 | 2.8% |

- 組入比率は当ファンドの純資産総額に対する割合です。上記の個別銘柄は、当ファンドへの組入れや保有の継続を示唆・保証するものではありません。また、掲載した個別銘柄の売買を推奨するものではありません。

- 上記は過去の運用実績であり、将来の運用成果等を示唆・保証するものではありません。

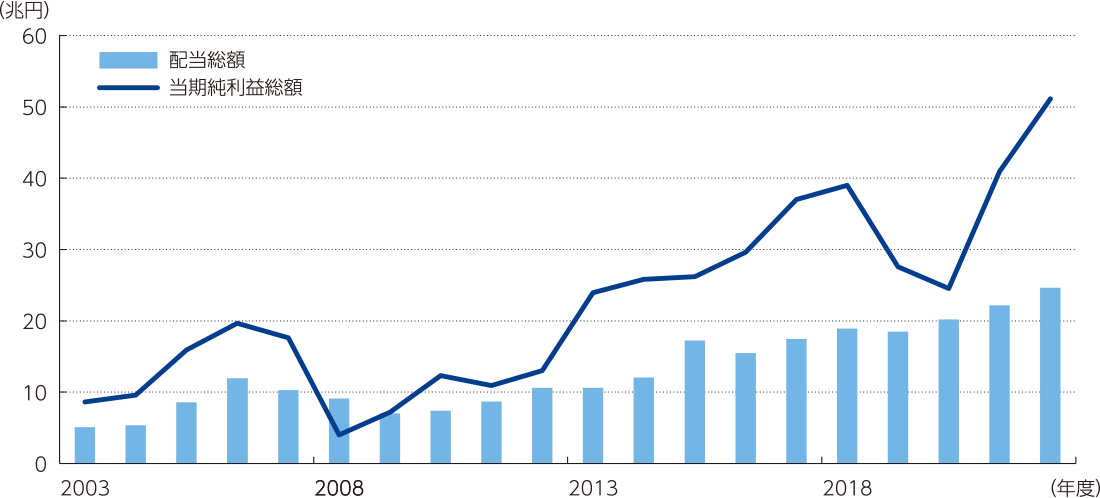

国内大企業の配当や利益は長期で大きく増加

配当や利益が比較的安定し高配当銘柄になりやすい大企業の配当総額と当期純利益総額の推移を以下で示しています。配当総額は2003年度の約5兆円から2022年度には約25兆円に、当期純利益総額は2003年度の約10兆円から2022年度には約50兆円へと増加しました。過去20年間においてはともに約5倍の増加となり、長期で大きく成長してきたことが確認できます。

国内大企業の配当総額と純利益総額の推移

- 期間:2003年度~2022年度(年次)

- 資本金10億円以上の規模の国内大企業全産業(除く金融・保険)

- 出所:財務省のデータをもとにアセットマネジメントOne作成

- 上記は過去の情報であり、将来の運用成果等を示唆・保証するものではありません。

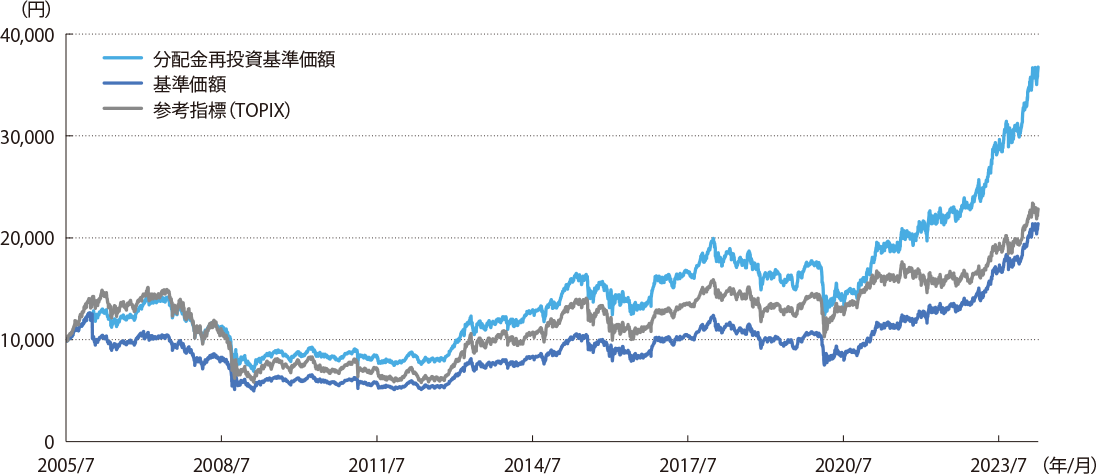

当ファンドの運用実績は設定来3倍超に

こうした背景もあり、当ファンドの分配金再投資基準価額は2024年6月末時点で設定来3倍超になりました。この結果は、当ファンドが実直に運用方針を貫き、真摯に有望な高配当銘柄を探求し続けたことによるものだと考えています。

当ファンドの運用実績と参考指標(TOPIX)の推移

- 期間:2005年7月28日(設定日前営業日)~2024年6月28日(日次)

- 基準価額、参考指標は設定日前営業日を10,000円として計算しています。

- 基準価額は1万口当たり、信託報酬控除後の価額です。換金時の費用・税金などは考慮していません。

- 分配金再投資基準価額は、税引前の分配金を当ファンドに再投資したとみなして計算した理論上のものであり、実際の基準価額とは異なります。

- 上記は過去の情報および運用実績であり、将来の運用成果等を示唆・保証するものではありません。

- 参考指標は国内株式市場全体の値動きを示す代表的な指数として表示しており、当ファンドのベンチマークではありません。

プロの知見を活用して高配当株投資を!

日本の高配当株は多くの投資家から注目を集めていますが、ここまでの内容から、プロは有望な銘柄を見つけるために定量スクリーニングだけでなくリサーチを徹底していることがおわかりいただけたのではないでしょうか。当ファンドでは、これらの知見を活用することで良好な運用実績につなげています。

冒頭でもお伝えしましたが、高配当株投資は単に配当が高い銘柄に投資するという手法は不十分だと考えます。ぜひ、高配当株投資の手段の一つとして当ファンドを活用してみてはいかがでしょうか。

投資信託に関するお問い合わせはコールセンターまでお電話ください

0120-104-694

受付時間は営業日の午前9時~午後5時です

当社では、サービス向上のため、お客さまとの電話内容を録音させていただいております。あらかじめご了承ください。

当社は録音した内容について、厳重に管理し適切な取り扱いをいたします。

指数の著作権等

東証株価指数(TOPIX)の指数値および東証株価指数(TOPIX)にかかる標章または商標は、株式会社JPX総研または株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用など東証株価指数(TOPIX)に関するすべての権利・ノウハウおよび東証株価指数(TOPIX)にかかる標章または商標に関するすべての権利はJPXが有しています。JPXは、東証株価指数(TOPIX)の指数値の算出または公表の誤謬、遅延または中断に対し、責任を負いません。本商品は、JPXにより提供、保証または販売されるものではなく、本商品の設定、販売および販売促進活動に起因するいかなる損害に対してもJPXは責任を負いません。

ファンド概要についての注意

資金動向、市況動向等によっては、上記の運用方針のような運用ができない場合があります。

投資信託への投資に際しての注意

本ウェブサイトは、アセットマネジメントOne株式会社が作成したものです。お申込に際しては、投資信託説明書(交付目論見書)をあらかじめ、または同時にお渡し致しますので、必ず内容をご確認の上、ご自身でご判断ください。

投資信託は、株式や債券等の値動きのある有価証券(外貨建資産には為替リスクもあります)に投資をしますので、市場環境、組入有価証券の発行者に係る信用状況等の変化により基準価額は変動します。このため、購入金額について元本保証および利回り保証のいずれもありません。

本ウェブサイトは、アセットマネジメントOne株式会社が信頼できると判断したデータにより作成しておりますが、その内容の完全性、正確性について同社が保証するものではありません。また、掲載データは過去の実績であり、将来の運用成果を保証するものではありません。 本ウェブサイトに掲載されている情報(リンクされている外部サイトの情報も含む)に基づいて被ったいかなる損害についても一切の責任を負いません。本ウェブサイトの内容は作成時点のものであり、今後予告なく変更される場合があります。本ウェブサイトに記載した当社の見通し等は、将来の景気や株価等の動きを保証するものではありません。

基準価額・分配金再投資基準価額・分配金込み基準価額は信託報酬控除後の価額です。当初元本が1口1円のファンドについては1万口当たりの価額を、それ以外のファンドについては1口あたりの価額を表示しています。換金時の費用・税金等は考慮しておりません。ただし、ETFの表記している口数については別途ご確認ください。分配金の表示数値は、基準価額の表示口数当たり課税前の金額です。表示方法については、公社債投信は小数点第二位まで、その他のファンドは整数部のみとしているため、実際の分配金額と表示上の差異が生じることがあります。

運用状況によっては、分配金額が変わる場合、あるいは分配金が支払われない場合があります。投資信託は、預金等や保険契約ではありません。また、預金保険機構および保険契約者保護機構の保護の対象ではありません。加えて証券会社を通して購入していない場合には投資者保護基金の対象にもなりません。購入金額については元本保証および利回り保証のいずれもありません。投資した資産の価値が減少して購入金額を下回る場合がありますが、これによる損失は購入者が負担することとなります。

ファンドマネジャーの一言

当ファンドは、「配当利回り」と「長期的な配当の安定性・成長性」を軸とした投資魅力度に基づき銘柄を選別し、リターン獲得を目指しています。足元の配当利回りのみに着目するのではなく、長期にわたり配当を増やすことができる企業を選別、投資することがポイントと考えています。

株式運用グループ

吉澤 朋哉