iDeCoで自分年金をつくろう

2024/03/22

将来受け取る公的年金に少なからず「不安」をお持ちの方も多いのではないでしょうか?

多くの方にとってその「不安」とは「公的年金」だけでは老後の生活にお金が足りないかもしれない、といった不安だと思います。でも、自分年金をつくることで、その不安は解消できるのはないかと考えています。

自分年金をつくる

「自分のための年金作り」については、単に銀行の口座に移して使わないようにしているという人もいるでしょう。しかし、「将来のため=老後のための」であれば、「老後のための資金作り」として利用でき、かつ税制優遇もある制度である「iDeCo(イデコ:個人型確定拠出年金)」を利用することが最良ではないかと考えています。

では、なぜ最良と考えるのか、iDeCoを紹介していきましょう。

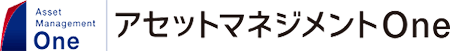

それでは、iDeCoを説明する前に、わが国の年金制度について簡単に触れておくことにします。我が国の年金制度は、国民年金と厚生年金の上に私的年金である確定給付企業年金や確定拠出年金が乗っている3階建ての仕組みとなっています。

確定拠出年金はDCとも呼ばれ、企業型と個人型があり、個人型を「iDeCo」と呼びます。iDeCoは自営業者等の国民年金第1号被保険者と会社員等の第2号被保険者、専業主婦(夫)等の第3号被保険者でそれぞれ拠出額(投資額)が異なってきます。

【日本の年金制度のイメージ】

※上記は年金制度の説明の一例であり、全てを示したものではありません。制度内容は法令の変更などにより変更となる場合があります。

iDeCoは、原則20歳から65歳未満の全ての方が加入できます。厚生年金保険に加入している場合は20歳未満でも加入可能で、60歳以上の方では国民年金の第2号被保険者又は国民年金の任意加入被保険者であれば加入可能です。

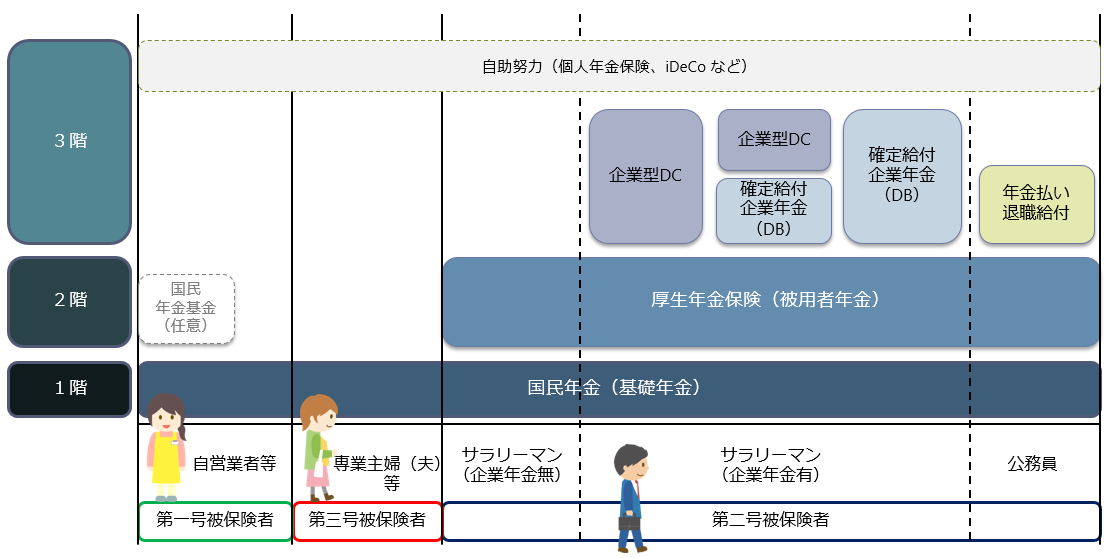

仕組みはとてもシンプルで、下記のイメージ図にあるように、「制度に加入」し、自分で金額(掛金)を設定して、商品を選び、積立投資を行います。そして、原則60歳以降に資金を受け取る制度です。

【iDeCoの仕組みイメージ(預金で運用するケース)】

※上記はイメージであり、全てを網羅するものではありません。

※iDeCoでは預金あるいは保険など、「元本確保型」の商品もありますが、投資信託等の商品の場合は元本を下回る可能性があります。

*1:受給開始年齢は、加入期間等に応じて決まります。

iDeCoのメリットと留意点

iDeCoには税制優遇というメリットもありますが、一方で留意点もあります。それぞれご紹介します。

まず税制優遇については、①積立て:掛金が全額所得控除、②運用:運用益が非課税*2、③受け取り:一定額まで退職所得控除、公的年金等控除の対象と、加入から受け取りまで全ての期間に用意されています。 一方で、留意したいのは、老後のための資金作りを目的としている制度であるため、商品のスイッチング(乗り換え)は可能ですが、途中で引き出しはできない点となります。そのため、無理のない範囲での積立金額を設定することが大切です。また、事務費などの手数料*3がかかります。

*2:一般的には運用益に対して20.315%課税されます。また、年金資産は、1.173%の特別法人税の課税対象ですが、2026年3月31日まで課税が凍結されています。

*3:金融機関によって異なります。また、手数料は掛金から控除され控除後の金額が積立てられます。

iDeCoの税制優遇について、少し簡便な試算ですが「①積立て:掛金が全額所得控除」時にどれくらいの金額になるか試算しました。

例えば、毎月1万円を、iDeCoを利用しないで普通預金(金利は0%とする)に入れておく場合とiDeCoで積立てする場合とで税制優遇(軽減税額)効果を比べてみます。

会社員で、毎月1万円の積み立て、所得税・住民税合計15%と仮定

月収(社会保険料等控除後/課税所得)20万円、月1万円(年間12万円)積み立てする場合、20万円に対して、所得税(5%)として1万円、住民税(10%)として2万円、計3万円が差し引かれ、手取りは17万円になります。

iDeCoでの積立ては、年末調整または確定申告により所得税の還付、翌年度の住民税の軽減を受けられる点です。どれくらいの金額かというと、還付される所得税と軽減される住民税額の合計で「12万円(積立て金額/年間)×15%(所得税率と住民税率の合計)=約1万8千円となります。

下記に年収別、掛金別の試算を表も掲載していますので参考にしてください。

【年収と税軽減効果試算表】

| 年収 | 課税所得 | 税率 (所得税+住民税) |

月々の掛金と年間の軽減税額 | ||

| 5千円/月 | 1万円/月 | 2万円/月 | |||

| 400万円 | 約168万円 | 15% | ▲0.9万円 | ▲1.8万円 | ▲3.6万円 |

| 600万円 | 約298万円 | 20% | ▲1.2万円 | ▲2.4万円 | ▲4.8万円 |

| 800万円 | 約442万円 | 30% | ▲1.8万円 | ▲3.6万円 | ▲7.2万円 |

※1 「所得控除での税制優遇効果」:所得税を算出する際、「収入」から「各種控除」を引いた金額が課税される「課税所得」となり、所得控除が大きくなればその分課税される「課税所得」が少なくなるため、結果税額も少なくなることを指します(例:所得税5%の場合、「課税所得×5%」にて算出された金額が納めるべき所得税となります)。

※2 上記試算について:課税所得を<年収-{給与所得控除+所得控除(社会保険料控除等=年収の15%と仮定)+基礎控除}>として計算し、所得税(速算表)+住民税(一律10%を前提)で算出した額を「年間の軽減税額」として表示しております。(2023年4月1日現在法令)

*年金資産は、1.173%の特別法人税の課税対象ですが、2026年3月31日まで課税が凍結されています。

iDeCoを始めるには

iDeCoを取り扱っている金融機関(銀行、証券会社、保険会社、信金等)は数多くありますので、どこで申し込もうかなと悩んでしまうかもしれません。途中で金融機関の変更は可能ですが、1人1口座となりますし、金融機関ごとにiDeCoで投資できる商品(投資信託や預金、保険など)や手数料等が異なりますので、ご自身にあった金融機関を選ぶ必要があります。

金融機関選びでは、以下のような観点を参考にされてはいかがでしょうか。

- 1)普段利用している金融機関で申し込む

- 2)iDeCoで運用できる商品を比較して投資したい運用商品の取扱いがある金融機関に申し込む

- 3)iDeCoの口座管理手数料が安い金融機関に申し込む

iDeCoの加入者数は、2024年1月末で320万人超となっています。前述したように、国民年金の被保険者であれば、どなたでもiDeCoを始められるようになりましたので、老後のための資金作りの手段として検討してみてはいかがでしょうか。

(執筆協力 : 西岡 薫子)