特定口座から新NISA口座への 移管はできる? 売却すべき?方法と移し方も解説

2024年からスタートした新NISAで投資を始めるにあたり、すでに特定口座で運用をしている場合、それを継続するのか新NISA口座で運用するのか、悩んでいる方もいるのではないでしょうか。

実は、新NISA口座へ資産を直接移管することはできません。では特定口座で運用を継続する選択肢以外ないのかというと、そういうわけでもありません。

この記事ではケース別によりよい選択ができるように、特定口座から新NISA口座への移行についてさまざまな選択肢をご提示します。ぜひ参考にしてみてください。

- ●そもそも特定口座とは?

- ・投資信託口座の種類

- ・特定口座と新NISA口座の違い

- ●特定口座から新NISA口座への直接移管はできない?

- ●【ケース別】現在特定口座で運用している分は新NISA口座に移行すべき?

- ・特定口座での運用損益が少額の場合

- ・特定口座で含み損がある場合

- ・特定口座で含み益がある場合

- ・新NISAの枠を最短で使い切るだけの投資資金がある場合

- ・両方の口座で投資していて取り崩す場合

そもそも特定口座とは?

特定口座とは投資商品を保有する際に使う口座の一つで、金融機関が投資家に代わり、保有する投資商品の譲渡損益を計算して「年間取引報告書」を作成してくれます。一般口座の場合は投資家自身で年間の譲渡損益を計算して確定申告をする必要があります。

ここではもう少し深掘りして、一般口座やNISA口座との違いを解説します。

投資信託口座の種類

投資信託口座の種類と主な特徴は表のとおりです。

| 口座の種類 | 確定申告 | |||

|---|---|---|---|---|

| 課税口座 | 一般口座 | 必要 | ||

| 特定口座 | 源泉徴収なし | 必要 | ||

| 源泉徴収あり | 原則不要 | |||

| 非課税口座 | NISA口座 | 不要 | ||

このうちNISA口座以外は課税口座とも呼ばれ、口座内の利益に対して課税されます。含み益の状態など利益を確定していない状況では、税金はかかりません。

一般口座は計算や確定申告をすべて投資家自身で行います。

特定口座は源泉徴収の有無で2つに分かれます。源泉徴収とは、利益が出た際に証券会社があらかじめ利益から税金を差し引く仕組みです。

一般的に個人投資家の場合、投資信託や株式の売却益に対する税率は20.315%(所得税15.315%と住民税5%)が適用されるため、例えば10万円の利益が出れば、10万円×20.315%=2万315円の税金がかかります。

「源泉徴収なし」では、一旦10万円が利益としてそのまま振り込まれます。

しかし「源泉徴収なし」だからといって税金を納めなくてよいわけではありません。1年分の取引をまとめて確定申告し、あとから税金を納める必要があります。

一方「源泉徴収あり」では、利益10万円-税金2万315円=7万9,685円が振り込まれます。つまり「源泉徴収あり」の場合、売却の都度税金の調整が行われるため、確定申告は不要となります。ただし、他の口座との損益通算や損失の繰越控除をしたい場合などは確定申告をする必要があります。

特定口座と新NISA口座の違い

特定口座と新NISA口座の大きな違いは、「利益に対して課税されるか・されないか」です。

仮に、特定口座で100万円の利益が確定すれば、税率を20.315%とすると、100万円×20.315%=20万3,150円の税金がかかり、利益の約5分の1を税金として納める計算です。

対してNISA口座で同じように100万円の利益が出ても、税金はかからず、確定申告も不要です。ただし、NISA口座は他の特定口座との損益通算や損失の繰越控除はできません。

新NISAについての詳細は「【2024年改正】新NISAとは?変更点と今すべきことをわかりやすく解説」の記事も併せてご覧ください。

特定口座から新NISA口座への直接移管はできない?

特定口座で保有している資産を、新NISA口座へ直接移管することはできません。

特定口座にある資産を非課税で運用したいのであれば、一度売却して新NISA口座で新たに購入する必要があります。

その際、同日に売却と購入(買い直し)を行えばタイムラグは生じないため、実質的に移管したことになりますが、売却金額の受け渡しは数営業日後になるため、一時的に購入資金を別で用意しなければならないことに注意しましょう。

また、特定口座では売却することによって損益が確定するため、その時の損益状況やその後の市場動向、新NISAの非課税投資枠の利用状況によって、結果的に買い直しが不利になることもあります。

よりメリットのある運用をするためには、どのケースでも一律に買い直せばよいわけではなく、ケースごとに対応を変えたほうがよいでしょう。

【ケース別】現在特定口座で運用している分は新NISA口座に移行すべき?

すでに特定口座で運用している方は、特定口座で保有している資産を売却して新NISA口座で運用するか悩んでいるかもしれません。

結論からいうと、新NISA口座で買い直すほうがよいかどうかは人それぞれの状況や市場動向にもよるため、一概にはどちらがよいとはいえません。

いくつかのケース別に、一般的な対応方法などを紹介します。

特定口座での運用損益が少額の場合

特定口座での運用を始めたばかりの方、含み損益がほとんどない方は、特定口座での売却による損益確定の影響はほぼゼロとみなすことができます。このため、シンプルに「新NISA口座で投資した方がその分非課税のメリットが受けられる」と考えてよいでしょう。

その後の相場環境次第で、この後説明する「含み損がある場合」や「含み益がある場合」に状況が変化します。そうなると、考えるべきことも多くなるため、早めに新NISA口座で買い直してしまうのも一つの手です。

特定口座で含み損がある場合

特定口座で投資した商品の価格が下落し含み損がある場合は、考えるべきポイントが主に2つあります。

- ①投資商品の価格が回復して含み損がなくなるのと、新NISAの非課税保有限度額1,800万円(成長投資枠の場合は1,200万円)に到達するのとどちらが早いか。

- ②売却で確定した損失を損益通算などで活用できるか。

まず①について、新NISAの非課税投資枠が当面十分に余る状況であれば、できるだけ回復する前に買い直した方がその分非課税投資枠の使用額を少なく抑えることができます。

一方で、特定口座についても含み益に転じるまでは税金がかからないため、元の価格に回復する前に新NISAの非課税投資枠を使い切る(非課税保有限度額に到達する)見込みの場合は、わざわざ買い直して非課税枠を余計に使用する必要はありません。

これを判断するためには、「特定口座での投資商品は購入時から何パーセント下落しているか」、「手元の資金や毎月の収入からいくら新NISAでの投資に回せるか」などが重要な材料となります。

次に②について、他の口座で損益通算できる利益が出るなら、損失を確定して新NISA口座で買い直す良いタイミングといえます。損失の繰越控除は最長3年までしかできないことから、他の課税口座で投資を行っているなら、その口座で利益が出るタイミングを待つというのも有効な手の一つでしょう。

このように、上記2つのポイントを確認、検討した上で判断すると、よりよい選択ができるようになると考えられます。

特定口座で含み益がある場合

特定口座で投資した商品の価格が上昇し含み益がある場合、利益確定をするとその時点で税金がかかります。このため、一見特定口座で継続して運用した方がよいように思えますが、実はそうではありません。

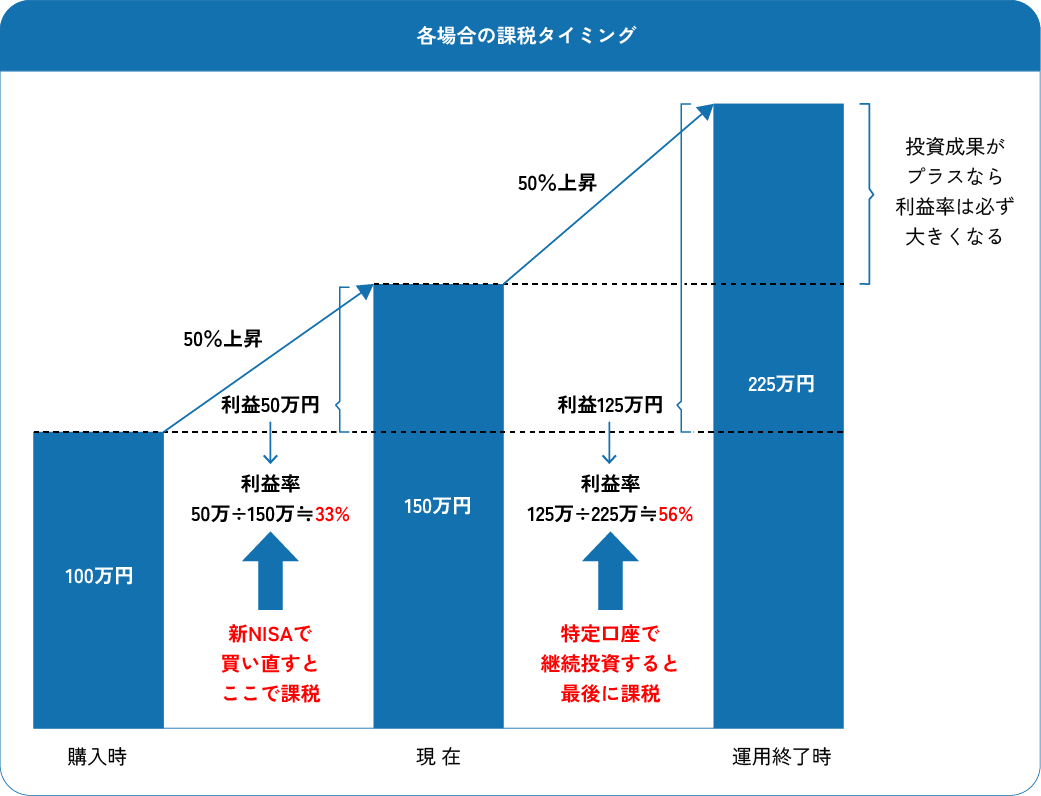

例えば、特定口座で保有している投資元本100万円の商品が現在50%上昇していて、含み益が50万円あるとします。ここから最終的にさらに50%上昇するケースを考えてみましょう。

まず、現在この商品を売却して新NISA口座で買い直した場合を考えます。この時、税率を20%とすると税金額は10万円(50万円×20%)となるため、新NISA口座での投資金額は140万円となり、以降の利益は非課税となります。そして、そこからさらに50%上昇するわけですから、最終的な投資成果は210万円になります。

一方、そのまま特定口座で投資を継続した場合を考えます。150万円がさらに50%上昇するため、税引き前の投資成果は225万円になります。この時、利益は125万円ですから、税率を20%とすると税金額は25万円となり、税引き後の投資成果は200万円となります。

このように、新NISA口座で買い直した方が最終的な投資成果は大きいという結果になりました。この違いはいったいどこから生まれるのかというと、ズバリ「課税されるタイミング」です。

投資成果はプラスになるという前提の下では、運用期間の最後が最も利益率が大きい状態になります。通常は運用期間の最後に課税されますが、途中新NISA口座で買い直すことによって、実質的には課税タイミングを前倒したことになるのです。

もちろん、投資成果が必ずプラスになるとは限りませんが、中長期でプラスになると期待する商品に投資しており、かつ新NISAの非課税投資枠が余っているのであれば、早いうちに特定口座の商品を新NISA口座で買い直すというのは合理的判断といえるでしょう。

新NISAの枠を最短で使い切るだけの投資資金がある場合

特定口座の資金を使わなくても新NISAの非課税投資枠を最短(5年間)で使い切るだけの投資資金がある場合、特定口座に手をつける必要はありません。

含み損の商品は含み益に転じるまで非課税で運用が継続できるため、別で投資資金が用意できているのにわざわざそれを放棄する必要はありません。

また、含み益の商品についても、別で投資資金が用意できているのに売却して利益確定してしまうと、単に税金の分その時点の投資資金が減るだけです。投資資金が減るとその分複利効果が弱まってしまいます。

このように、投資に回せる資金(現預金)を優先的に新NISA口座での投資に回し、それでも非課税投資枠を使い切らなかった場合に、特定口座の資金をどうするか検討すると良いでしょう。

両方の口座で投資していて取り崩す場合

今度は状況を変えて、特定口座と新NISA口座の両方で投資していて取り崩す場合、どちらから取り崩せばよいかを考えてみましょう。

代表的なのは資産運用をしながら老後資金として取り崩すケースです。

全ての商品が含み益であり、投資成果はプラスになるという前提を置くなら、特定口座の商品は運用するほど利益とともに税金額も増えるため、こちらから先に売却した方が合理的といえるでしょう。

しかし、もし前提が覆ってその商品の価格が下落した場合、含み益が小さくなっていたわけですから、特定口座を後に売却していれば支払う税金を少なくすることができていたことになります。

このため、一定の合理的な考え方は示せるものの、その後の相場次第で最適解が変わるという点はこれまでと同様といえるでしょう。

特定口座から新NISA口座への移行、いつがおすすめ?

これまでの解説で、それぞれの状況によって考えるべきポイントが異なることがおわかりいただけたかと思います。

しかし、結果のみにフォーカスしてみると、新NISAの非課税投資枠が余っているなら、できるだけ早く新NISAで買い直し、かつできるだけ遅く新NISAの商品を売却する、つまりできるだけ長く新NISAで運用するように工夫することが、より多くの非課税メリットを受けられるポイントであることが分かります。

これは、投資成果がプラスになるという前提なら、できるだけ長く非課税で運用した方がよいということなので、直感的にも納得できるのではないでしょうか。

結局のところ、どのような方法でも「その後の相場次第では、結果的に最適解にならない可能性がある」という条件は一緒です。悩みすぎて行動が遅れてしまったり、本来投資判断に使うべき時間を割いてしまっては本末転倒のため、ポイントを押さえた上で、あまり深刻になりすぎずに決めるとよいのではないでしょうか。

この記事ではケース別に、資産を特定口座から新NISA口座へ移行する際の一般的な対応方法を紹介しました。繰り返しになりますが、どの方法を選んだとしても、市場の動向によっては最適解とならないときもあります。

非課税メリットは利益が出て初めて効果を発揮するものです。つまり、そこに差が生まれるということは投資に関してはきちんと投資成果が出ているということなので、あまり神経質になりすぎず決めると良いと思います。

一方、利益に税金がかからない新NISAは、資産形成をするうえで押さえておきたい制度のひとつであり、できるだけ活用することがより大きな資産を築くポイントになるでしょう。

まずは、新NISAで速やかに投資が開始できるよう、特定口座の損益状況を確認してみてはいかがでしょうか。

- ※本ページの内容は公開日時点の情報となります。法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

インタビュー動画:みんなの投資事情

-

投資初心者共働き夫婦の場合

-

保険代理店勤務FPの場合

-

子育て真っ最中主婦の場合