選んで、積んで、

ひとつでもいくつでも、

あなたしだい。

資産づくりに、

アセットマネジメントOneの「たわら」。

アセットマネジメントOneは

国内最大級の資産運用会社です。

「たわら」なら購入時手数料がかかりません。

ちばぎん証券取扱いファンド

※タイトル項目の下の三角ボタン(![]() )をクリックするとその項目での並べ替えができます。

)をクリックするとその項目での並べ替えができます。

該当件数:9件

基準日:2025/09/09

※サービスアイコンのご説明:

- お気に入り登録

- 基準価額メール配信登録

| 投資対象 | ファンド名 愛称 日経新聞掲載名 |

基準価額 (円) |

前日比 | 純資産 総額 (億円) |

直近 分配金 (円) |

決算 回数 |

基準価額 | |

|---|---|---|---|---|---|---|---|---|

| 前日比 | ||||||||

| (円) | (%) | |||||||

|

|

|

|

|

|

|

|

||

|

|

たわらノーロード 日経225 た・日225 |

25,995 | -109 | -0.42 | 2,443.37 | 0 | 年1回 |

25,995円 -109円 |

|

|

たわらノーロード TOPIX わ・TPX |

24,039 | -125 | -0.52 | 236.97 | 0 | 年1回 |

24,039円 -125円 |

|

|

たわらノーロード 全世界株式 ら・全世界株 |

27,379 | -94 | -0.34 | 1,605.31 | 0 | 年1回 |

27,379円 -94円 |

|

|

たわらノーロード 先進国株式 ノ・先進株式 |

38,431 | -140 | -0.36 | 9,089.71 | 0 | 年1回 |

38,431円 -140円 |

|

|

たわらノーロード 先進国株式<為替ヘッジあり> ド・先進株へ |

23,664 | +60 | +0.25 | 331.01 | 0 | 年1回 |

23,664円 +60円 |

|

|

たわらノーロード NYダウ ノ・NYダウ |

33,161 | -163 | -0.49 | 280.16 | 0 | 年1回 |

33,161円 -163円 |

|

|

たわらノーロード S&P500 ノ・SP500 |

18,185 | -97 | -0.53 | 1,517.04 | 0 | 年1回 |

18,185円 -97円 |

|

|

たわらノーロード 新興国株式 l ・ 新興株式 |

23,814 | -17 | -0.07 | 371.24 | 0 | 年1回 |

23,814円 -17円 |

|

|

たわらノーロード バランス(8資産均等型) l・8資産 |

17,636 | -44 | -0.25 | 1,011.14 | 0 | 年1回 |

17,636円 -44円 |

- ※前日比は前営業日との比較です。ETFで決算日が休日に該当する場合は、決算日前営業日の基準価額(分配落前)との比較となります。

- ※ファンドの前日比の騰落率と実際の投資者利回りとは異なります。

- ※表示桁未満の数値がある場合は四捨五入をしています。ただし、純資産総額、直近分配金は切り捨てで表示しています。また、日々決算ファンドの分配金表記について、0円未満は切り捨てで表示しています。

- ※上記は過去の実績であり、将来の運用状況、成果等を示唆、保証するものではありません。また、税金・手数料等を控除しておりませんので、実質的な投資成果を示すものではありません。運用状況によっては分配金が支払われない場合があります。

- ※基準価額、分配金は当初元本が1口=1円のファンドについては1万口当たりの価額を、1口=1万円のファンドについては1口当たりの価額を表示しています。また、ETFについては口数単位がファンドごとに異なります。詳しくは各ファンドの商品概要ページをご覧ください。

- ※設定前のファンドは空欄となっています。

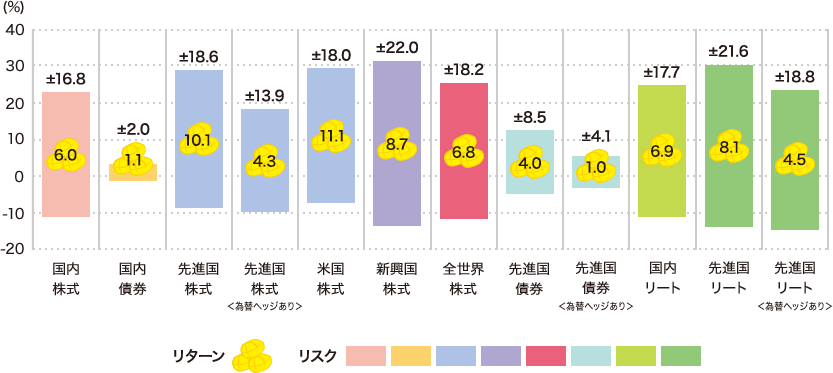

各資産によってリターンとリスクの違いがあります

各資産ごとにリスクとリターンが異なります。リターンが高いに越したことはありませんが、その分リスクが高くなる傾向があります。投資をする際には、自分がリスクをどのくらい取れるか考えることが重要です。下のグラフを参考にしてください。

たわらが連動を目指すそれぞれの資産のリターンとリスクを表したものです。例えば2003年10月末~2023年10月の実績では、国内株式(TOPIX)のリターンは年率6.0%で、リスク(リターンの1標準偏差)は年率16.8%とあります。それは、年間リターンが約68%の確率で6.0%±16.8%(-10.8%~22.8%)の範囲内に収まるということで、リスクとはリターンの変動性を表しています。

出所:ブルームバーグ等のデータをもとにアセットマネジメントOne作成 ※ 各資産の連動を目指す指数名

国内株式: 東証株価指数(TOPIX)

国内債券: NOMURA-BPI総合

先進国株式: MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジなし)

先進国株式<為替ヘッジあり>: MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジあり)

米国株式:S&P500(配当込み、円換算ベース)

新興国株式:MSCIエマージング・マーケット・インデックス(円換算ベース、配当込み、為替ヘッジなし)

全世界株式:MSCIオール・カントリー・ワールド・インデックス(円換算ベース、配当込み、為替ヘッジなし)

先進国債券: FTSE世界国債インデックス(除く日本、円ベース、為替ヘッジなし)

先進国債券<為替ヘッジあり>: FTSE世界国債インデックス(除く日本、円ベース、為替ヘッジあり)

国内リート: 東証REIT指数(配当込み)

先進国リート:S&P先進国REITインデックス(除く日本、円換算ベース、配当込み、為替ヘッジなし)

先進国リート<為替ヘッジあり>:S&P先進国REITインデックス(除く日本、円換算ベース、配当込み、為替ヘッジあり)

- 【指数の著作権等】

- 東証株価指数(TOPIX)の指数値およびTOPIX、東証REIT指数の指数値および東証REIT指数にかかる標章または商標は、株式会社JPX総研または株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用など東証REIT指数に関するすべての権利・ノウハウおよび東証REIT指数にかかる標章または商標に関するすべての権利はJPXが有しています。JPXは、東証REIT指数の指数値の算出または公表の誤謬、遅延または中断に対し、責任を負いません。本商品は、JPXにより提供、保証または販売されるものではなく、本商品の設定、販売および販売促進活動に起因するいかなる損害に対してもJPXは責任を負いません。

- NOMURA-BPI総合の知的財産権その他一切の権利は野村フィデューシャリー・リサーチ&コンサルティング株式会社に帰属します。なお、野村フィデューシャリー・リサーチ&コンサルティング株式会社は、同指数の正確性、完全性、信頼性、有用性を保証するものではなく、ファンドの運用成果等に関して一切責任を負いません。

- FTSE世界国債インデックスは、FTSE Fixed Income LLC により運営されている債券インデックスです。FTSE Fixed Income LLC は、各ファンドのスポンサーではなく、各ファンドの推奨、販売あるいは販売促進を行っておりません。このインデックスのデータは、情報提供のみを目的としており、FTSE Fixed Income LLC は、当該データの正確性および完全性を保証せず、またデータの誤謬、脱漏または遅延につき何ら責任を負いません。このインデックスに対する著作権等の知的財産その他一切の権利はFTSE Fixed Income LLC に帰属します。

- MSCIコクサイ・インデックス、MSCIエマージング・マーケット・インデックス、MSCIオール・カントリー・ワールド・インデックスに関する著作権、知的財産権その他一切の権利はMSCI Inc.に帰属します。また、MSCI Inc.は同指数の内容を変更する権利および公表を停止する権利を有しています。

- S&P 500®およびS&P 先進国 REITインデックスは、S&P Globalの一部門であるS&Pダウ・ジョーンズ・インデックスLLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスが委託会社に付与されています。Standard & Poor’s®およびS&P®は、S&P Globalの一部門であるスタンダード&プアーズ・ファイナンシャル・サービシーズLLC(「S&P」)の登録商標で、Dow Jones®は、ダウ・ジョーンズ・トレードマーク・ホールディングズLLC (「Dow Jones」)の登録商標です。本商品は、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P 500®およびS&P 先進国 REITインデックスのいかなる過誤、遺漏、または中断に対しても一切責任を負いません。